AI 智能摘要

——10月A股策略报告

执笔:新浪时金研究所

核心观点

1、9月市场绝地反击,政策加码改善市场情绪无疑是最为关键的因素,10月份依然是政策催化的密集期,这将是驱动行情继续向上的有力支撑。

2、10月份的A股市场空间,回调下限看前期2730支撑,反弹上限看向6月15日与6月19日形成的缺口上沿3008点位置,整体走势看在【2730,3008】区间宽幅震荡。

3、国庆节后首周上涨概率极大,龙头策略依然有效,市场风格建议均衡配置。行业配置上,优选消费、油服、银行、军工四大板块。题材配置上,优选有弹性催化的基建、5G等板块。

一、宏观政策密集催化期到来

9月市场绝地反击,政策加码改善市场情绪无疑是最为关键的因素。

9月17日,2000亿美元关税清单落地,中方强势反击。随着这一风险落地,再加上有关部门的强势助攻,市场风险偏好快速修复迎来底部反转行情

9月18日,发改委就基建补短板、稳定投资举行发布会;国常会要求要紧扣国家规划和重大战略,基础设施领域投资。

9月20日,中共中央、国务院发布《关于完善促进消费体制机制,进一步激发居民消费潜力的若干意见》;深改组通过《关于推动高质量发展的意见》、《关于建立更加有效的区域协调发展新机制的意见》、《关于支持自由贸易试验区深化改革创新的若干措施》等文件。

9月21日,财政部、国家税务总局、科技部联合对外发布《关于提高研究开发费用税前加计扣除比例的通知》,研发费用扣除力度加大。

整体来看,由于短期经济下行压力仍然较大,四季度政策托底是大概率事件,10月份依然是政策催化的密集期。

对于政策变量而言,不论是政策与市场之间的良性互动,还是减税推进、开放加速为市场带来的源头活水,亦或是改革深化预期升温带来的风险偏好回升,这都将是驱动行情继续向上的有力支撑。

二、10月市场空间及投资节奏

2.1、10月市场演化空间判断

首先,自7月6日2691低点以来的2个多月的震荡反复,已经将指数完美切割成两个筹码峰值:一是以3120为峰值的高位套牢盘,其可以理解为超跌绩优白马股加速反弹的起点,此处也是2017年资源股的起爆点;二是以2780为峰值的低位新进场的抄底者,这也是9月份月市场不断反复下筹码最终达成的共识。

图1:上证综指近期筹码分布图

其次,沪指日线级别处于底部向上突破形态,而且底部的筹码开始集中,形成以2780为轴心的筹码峰值,此处筹码的力量,将是国庆小长假之后,金秋行情中上升突破的最关键动能所在。

再次,从目前情况来看,下方峰值已经开始超越上方套峰值,所以10月份,A股市场的首个目标则是自我修复,即3000点下的超跌反弹。当筹码变成一个峰值集中后,则就是新一轮的趋势性大牛行情的开始。

因此,结合宏观面和技术面的分析,10月份的A股市场空间,回调下限看前期2730支撑,反弹上限看向6月15日与6月19日形成的缺口上沿3008点位置,整体走势看在【2730,3008】区间宽幅震荡。在此期间,一旦沪指能成功突破3008点,则反弹目标可看向3300整数关口。

2.2、市场风格及投资节奏

首先,国庆节后首周上涨概率极大。

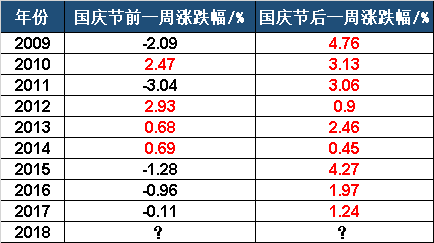

根据历史数据,近9年以来,虽然国庆节前涨跌分化并不统一,但国庆节后首周都是上涨行情,而且多数时间都是大涨。其中原因主要有2点:其一,国庆期间政策变量以及诺贝尔奖的影响;其二,最后一个长假过后,活跃资金重新回归主战场。

表1:国庆节前后上证指数涨跌幅

从这个角度看,在国庆节前提前入场埋伏,这能获得较好的先手。

其次,龙头策略依然有效。

2018年以来,即便是龙头股走势一蹶不振,龙头策略依然最有效。

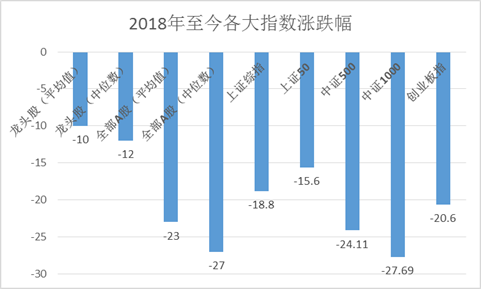

统计2018年年初至9月14的行情,选取各大指标指数和风格指数进行比较。截止日期选在9月14日,主要是排除后续大票集体上攻β行情的影响。

在这段时间以内,代表大盘股的上证50下跌15.6%,代表中市值的中证500下跌24.11%,代表小市值的中证1000下跌27.69%。再统计龙头股表现,选取中信一级行业中市值前三的个股构建龙头股组合,按自由流通市值加权,组合2018年至今累计下跌10%。可以看出,大票和龙头股优势十分明显。

图2:2018年至今各大指数涨跌幅

资料来源:choice

龙头策略依然有效,其中有两大重要原因。其一,经济增速下一个台阶,增长的红利越来越少,行业集中度会逐渐提升,头部效应会越来越突出;其二,投资者结构机构化,除了熊市驱使散户退出以外,外资带来的边际扰动也更大。

再次,权重搭台题材唱戏将再度上演,均衡配置依然是优选。

依靠当前的市场成交量情况,以上证50为代表的超级蓝筹单边向上的难度很大,均衡配置依然是首选。

基建和周期板块。市场关于稳增长发力的预期始终存在,只要政策的舞蹈不停,就可以来回波段布局。但是政策大放水基本没有可能,而且基建和周期品中长期逻辑缺失,行情上升空间有限。总体而言,基建弹性大于周期。

消费板块。政策层面提振消费的动力十足,即便是市场关于消费能力下降以及消费降级存在诸多疑问,但金秋消费旺季到来,叠加个股回调带来的安全边际,该板块有望再度表现。

天然气和油服板块。这两个板块是”共生”关系,中线逻辑较好,四季度涨价催化因素也比较多,值得继续关注。

科技TMT。该板块关注军工、计算机、通信,军工在飞机、计算机在云计算、通信在5G等细分领域逻辑景气度更高。

三、10月行情主线判断

底部强势反转,政策多重催化,指数有望震荡向上,珍惜10月做多氛围。行业配置上,优选消费、油服、银行、军工四大板块。题材配置上,优选有弹性催化的基建、5G等板块。

3.1消费:业绩持续强劲,政策聚焦大消费

首先,从行为逻辑上看,消费板块对消费能力下降的抵抗性强。其一,”棘轮效应”指出消费习惯形成之后有不可逆性,即易于向上调整,而难于向下调整。其二,消费能力出现变化只是结构性的,并非系统性的。其三,必须消费品受消费能力变化影响不大。

其次,稳增长的目标仍在,大消费作为经济增长的重要抓手,将会充分享受政策利好刺激。

食品饮料行业。酒类中报业绩基本都好于预期,尤其是五粮液等公司,结合8月备货和中报,两头的白酒都不错,一是高端茅台,二是地产白酒。优选品牌优势或渠道优势强的龙头企业,比如贵州茅台、五粮液、洋河股份、古井贡酒、顺鑫农业。

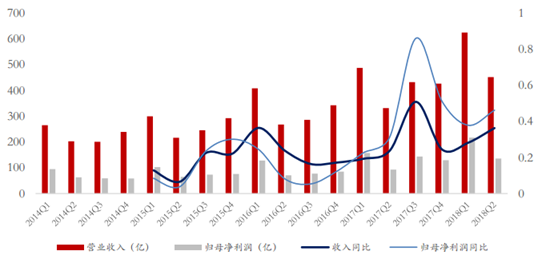

图3:白酒板块收入及增速变化

食品加工行业。调味品仍是景气度最好的子行业,基本不受消费数据的影响。关注行业龙头中炬高新、海天味业,以及存在业绩改善和国企改革预期的恒顺醋业,还包括安琪酵母和双汇发展这样的低估值龙头。

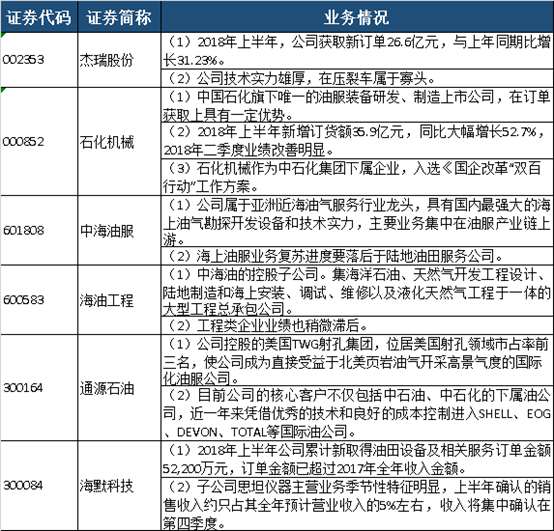

3.2油服:周期底部反转,行业重回上升期

首先,油价高位维持,资本开支有望提升。

国际油价从2016年已反弹两年多,油价已经从最低的27美元/桶上涨到了最高80美元,中短期来看支撑油价的因素仍较多,油价有望维持高位。而根据采油成本测算,油价50美元/桶是油气公司资本开支重启临界点,超过80美元,资本开支进入黄金期。

其次,保障国家能源安全,国务院要求”三桶油”加大油气勘探开发。

我国原油进口依存度已达70%,前期特朗普禁止世界各国进口伊朗原油,全球原油市场政治不确定再度加大。为了保障国家能源安全,近一个月内”三桶油”三次会议要求把勘探开发放在重中之重和压舱石的位置,国内开发有望加速。

再次,行业底部反转,油服公司业绩改善。

油服行业与油价高度相关,遵循”油价变化——油气公司业绩变化——油气公司资本支出变化——油服公司订单变化——油服公司业绩变化”传导路径。2018年中报显示,多家油服公司业绩拐点显现。

表2;油服板块重点公司梳理

3.3银行:基本面持续向好,低估值优势明显

首先,预计下半年息差保持相对稳定,好于市场预期。

资产端,贷款定价已经开始企稳,但目前尚未形成下降的势头。负债端,负债成本也已经开始稳定,边际大幅提升的可能性较小。

其次,整体信贷需求仍较为旺盛,社融增速有望回升。

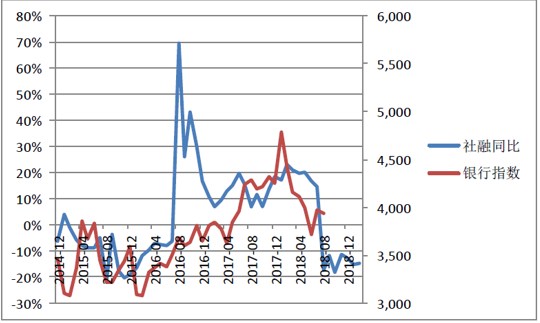

2014年以来的银行行情,与社融有较强的联系。今年2月以来银行板块的持续下跌与7月至今的反弹与社融(及其预期)有直接的关系。下半年基建投资预计改善,社融增速在4季度料将持续回升。

图4:社融增速和银行指数的关系

再次,资产质量趋势基本稳定,并未出现明显反弹的趋势。

2018年H1,大部分上市银行逾期90天以内贷款规模有所反弹。整体来看,由于部分股份制银行为解决不良与逾期的剪刀差,集中暴露了前期存量不良问题,导致披露的不良率有所上升,但这并不是趋势性变化,预计下半年逾期贷款的规模和占比较中期将有所下降。

基本面持续向好,而且估值安全边际高,银行板块2018年对应估值在0.85倍PB,依然处在历史底部位置,值得重点关注。拐点首选上海银行、平安银行;龙头银行推荐招商银行、建设银行、中信银行、工商银行和宁波银行。

3.4军工:行业盈利改善,改革增加弹性

首先,军工行业反转,板块业绩向好。

上半年合计实现营业收入2259.28亿,同比增长14.78%,一季度单季度环比增长46.95%、实现归母净利101.42亿元,同比增长28.18%,二季度单季度环比增长130.26%。板块业绩大幅改善,主要原因在于行业反转,军品订单增长及回款加速。

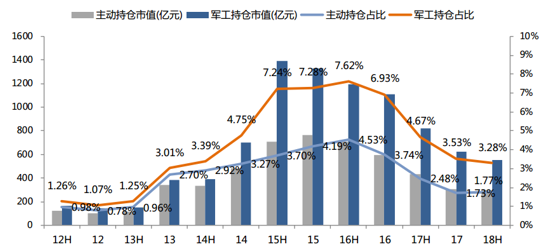

其次,基金低配,加仓空间大。

2018年上半年军工行业公募基金持股比例为3.28%,同比下降1.39%,相比2017年底下降0.25%,基本为2014年以来最低水平。

图5:军工行业公募基金持仓统计

再次,改革加速,助力军工走出持续行情。

8月10日,国企改革”双百名单”公布,军工央企集团下属企业入选35家,军工领域是混改重点。此外,”十三五”规划资产证券化率硬性指标将推动军工资产注入,目前整体行业资产化率不到45%,目前军工科研院所转制企业已于上半年破冰,下半年预期更多转制名单出炉。

军工板块处于长周期底部,目前会反复出现阶段性波段行情,低估值业绩反转的确定性龙头值得关注,方向上首选航空装备和北斗产业链。

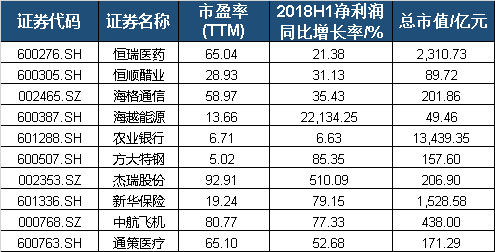

四、10月投资组合

根据对四季度宏观经济环境以及10月政策变量和市场主线的判断,结合行业及个股的深度研究,时金研究所推出A股10月投资组合。

表3:2018年10月A股投资组合

风险提示:

1)国内经济下行超预期;2)政策力度不及预期;3)贸易战对产业的负面影响超预期;4)新兴市场危机带动全球资产价格波动加大。