AI 智能摘要

數據顯示,標準普爾500指數的市凈率是有形賬麵價值的12倍以上,是創紀錄的倍數。

數據顯示,標準普爾500指數的市凈率是有形賬麵價值的12倍以上,是創紀錄的倍數。

彭博社(Bloomberg):提取標普500指數中所有公司所擁有的全部實物資產,所有汽車,辦公樓,工廠和商品,然後通過一次巨額出售將其全部出售,它們將產生的凈額不會甚至達到該指數28萬億美元市值的20%。 剩下的大部分來自您看不見或無法計數的事物:演演算法,品牌和列表。

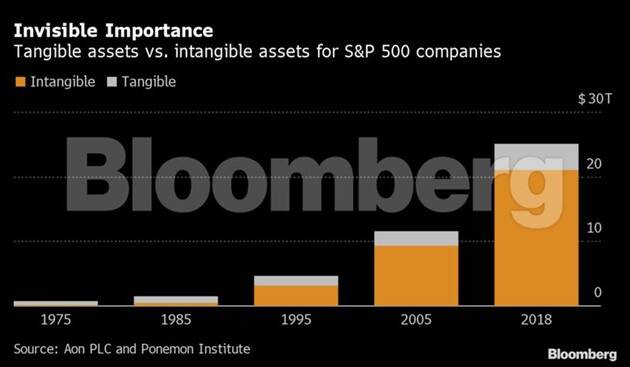

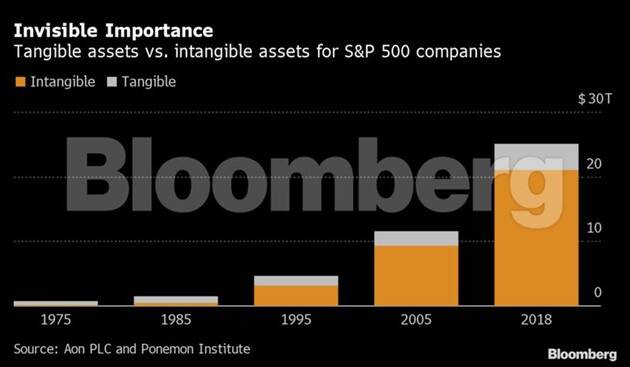

從廣義上講,這是一種新現象。 例如,早在1985年,在矽谷成為美國最大公司之前,有形資產往往接近市場價值的一半。

這種變化在2008年金融危機之後開始加劇,並在Covid-19鎖定期間重新開始,隨著諸如Google和Facebook之類的無形沉重公司的價值飛漲,而煙囪式股票卻疲軟。 對於那些擔心諸如就業和不平等之類的人,所有這些都引起了深切關注。

紐約大學教授指出,無形資產的興起有助於解釋為什麼許多美國工人最近都如此艱難,工資停滯不前,福利消失了,並且預示著這種下滑趨勢可能會繼續。巴魯克列夫。

概括地說,這是對進入國會的大型科技公司的強烈反對的背後。 簡而言之,這些資產不需要成群的工人像舊經濟工人那樣創建和維護它們。

因此,儘管人們對科技股的大流行加劇如何預示著泡沫必將破裂的擔憂和擔憂,但如果更大的擔憂不是這樣,該怎麼辦?

紐約大學商學院會計研究主任列夫說:「當人們考慮到這種日益嚴重的收入不平等時,其中很大一部分來自企業部門日益嚴重的不平等。」 「那些成功的人都是巨大的成功。 而其他仍然僱用很多人的人真的無法擺脫這個陷阱。」

一方面,這完全是合理的。 股票投資者只是在期待並宣稱這些公司在未來幾年內產生收入流的能力。 從最初開始,工業創新就被歸類為反人類,通常是錯誤的。 甚至術語都是糊塗的-在許多方面,將市場價值分配給有形和無形財產是一種判斷。

儘管如此,包括列夫(Lev)在內的研究人員仍在加緊警告,他們擔心Covid-19對經濟和平等的影響。

舉例來說,考慮一下像Adobe Inc.這樣的公司,其程序改變了印刷業。 它的公式和演演算法如此有價值,以至於即使市值達2370億美元,其硬而有形資產的價值卻幾乎沒有。 Adobe僱用了超過22,000名員工,無論多少,但是這是技術浪潮的一部分,以某些標準來衡量,它使印刷業的就業人數減少了一半。 (Adobe發言人拒絕置評。)

如果您在這波浪潮中工作的一家公司,或者更好的是擁有一家,那麼您的狀況會很好。 Adobe的股票今年上漲了50%,這是科技股飆升的一部分,儘管經濟衰退加劇,但科技股的總市值增加了2萬億美元。 對於其他所有人來說,這個消息並不那麼好。 對此影響的一種寬鬆的思考方式是,儘管知識產權往往會創造出一小組富裕的工人,但它通常會取代大量的小時工。

哈佛大學肯尼迪學校高級研究員梅根·格林(Megan Greene)表示:「由於我們所有人都必須進入數字世界,因此很多投資都是無形的數字世界,這是有道理的。」 「但是,這是以犧牲工人為代價的。 這場危機加速了很多事情,而這就是其中之一。」

儘管甚至專家對無形資產的構成也有不同的看法,有些人認為列夫的定義是寬鬆的,但諸如Facebook Inc.的廣告平台,Netflix Inc.的客戶演演算法和Amazon.com Inc.的用戶之類的東西的價值卻在擴大。現在,網路正引起人們的關注,其原因無非是解釋了大流行時代的一個謎:股票市場的不可思議的彈性。

每當有人指出六到七支巨大的科技股以前所未有的方式統治標準普爾500指數時,它們在一定程度上描述了無形資產的主導地位。 Facebook和Alphabet Inc.等公司的集會活動是知識產權價值增長的關鍵方式。

研究中心Ponemon Institute和提供風險和保險的專業服務公司Aon Plc的報告顯示,由於這些收益,標普500成員在2018年底持有無形資產超過21萬億美元,是2005年的兩倍多。諮詢。 這是有史以來標普500指數市值的84%。

可以肯定的是,並非每個人都購買這些數字,這些數字將那些不直接歸因於標普500指數市值的有形資產視為無形資產。 「我獲得了金融學的博士學位,而不是會計學的博士學位,但是我不確定我是否同意。」 Purview Investments的首席執行官兼創始人,社會金融公司的高級顧問Linda Zhang說。表示願意為將來的收入付款。 這種差異的一部分可以反映出有形資產和無形資產將來可以產生多少收益。 我不認為這種區別只是無形的。」

即使這樣,市場從未以其硬資產的溢價交易。 彭博社彙編的數據顯示,標準普爾500指數的市盈率是有形賬麵價值的12倍以上,是歷史最高倍數。

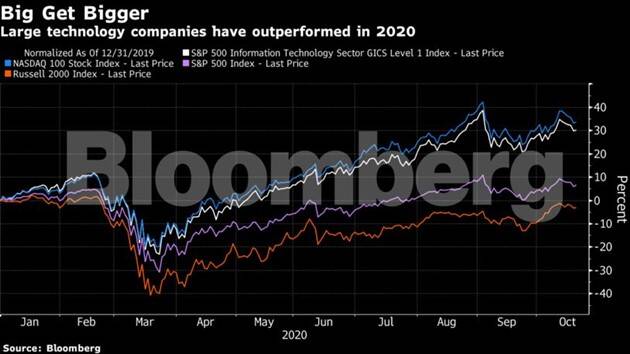

儘管無形資產的溢價以前已經上升,尤其是在網際網路泡沫時期,但鑒於知識產權現在產生的巨額收益,這種趨勢變得更大,更根深蒂固。 像經濟中的大多數事物一樣,Covid-19正在放大它,根據誰可以在家工作而有和沒有。 富人在市場上也越來越富裕:彭博資訊(Bloomberg Intelligence)的數據顯示,隨著股票反彈,最昂貴的公司的估值增長速度是其他公司的三倍。

在經濟中,這一信號(市場對收益的渴望不是基於工廠和機械,而是基於想法)可以滿足自己。 凱雷全球研究部主管傑森·托馬斯(Jason Thomas)估計,目前針對無形資產的商業投資份額比金融危機期間增長了1 1/2倍,而金融危機本身就是無形資產超額投資的創紀錄時期。組。

托馬斯在上個月的一份報告中寫道:「這類支出往往是出於渴望事半功倍的願望。」 「企業支出無形份額的過去增加與就業復甦緩慢有關。」

這是對勞動力市場仍然因關閉而沉迷的慘淡預測,美國將近有8%的人失業。 沃爾特迪斯尼公司和荷蘭皇家殼牌公司等公司最近宣布了數千起裁員計劃。 今年,整個銀行業裁掉了近70,000個工作崗位。

經紀公司StoneX Group Inc.全球宏觀策略主管文森特·德盧德(Vincent Deluard)表示,這種轉變本質上是不平等的,因為它權衡了按定義定義需要更少人才的公司的報酬。 早在19世紀,資本主義就需要大量的有形投資,例如運河,水壩和鐵路,這反過來又創造了就業機會。 現在的確很小。

「無形資產投資不會創造很多工作。 想想與銀行相比的支付處理平台-擁有網路總是比擁有實體分支機構更好。 考慮一下社交媒體和報紙吧–擁有這個平台比生成它要好得多。」 Deluard說。 「這是一次巨大的世俗變革,在世界各地創造了贏家和輸家。」

更加專註於無形投資的經濟復甦越來越多地遇到了勞動力市場反彈緩慢的情況。 在1980年代初期,由於無形投資支出增加了3.4%,就業人數恢復到之前的峰值僅用了不到30個月的時間。 從網路泡沫破滅開始,歷時近50個月。 凱雷數據顯示,金融危機後的勞動力市場復甦花了大約70個月的時間才能恢復到先前的水平,無形投資支出增長了創紀錄的7.5%。

紐約大學列夫說,無形資產阻礙就業和其他增長措施的主要方式之一是其可擴展性。 價值完全源自配方的產品(如藥物或軟體)可以以最少的額外投資出售數百萬次。

列夫說:「但是,如果考慮有形資產,實物資產,它們是不可擴展的。」 「您每天只能在飛機上使用一次或兩次。 您每天不能賣出5,000次相同的座位。」

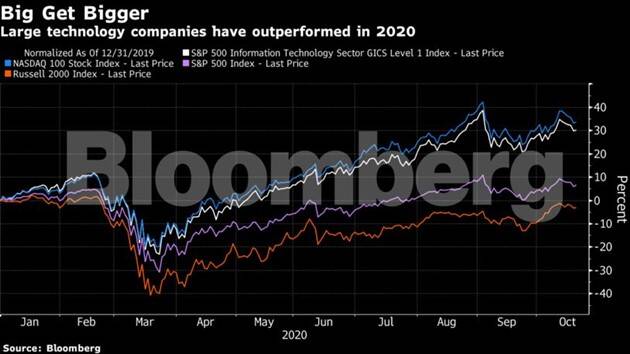

毫無疑問,今年股票市場更喜歡哪種模型。 投資者一直在屈服於自己,以獎勵那些不重視人類的企業。 根據Deluard的分析,在人們呆在家裡,數字能力較少的公司苦苦掙扎的時候,與無形資產相比,最不依賴員工的公司在2020年擊敗了勞動密集型企業,增幅為37個百分點。

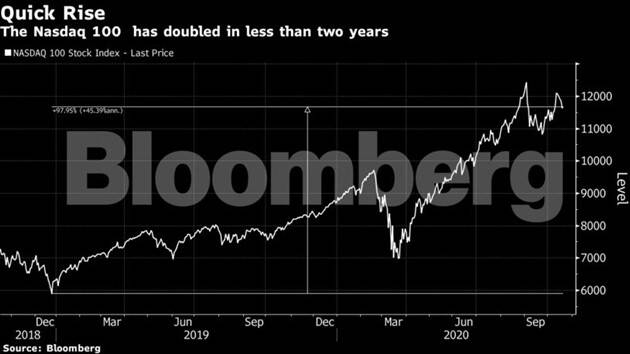

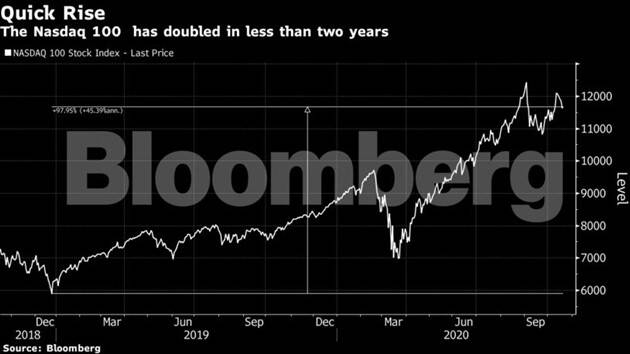

結果是,在某些情況下,已經龐大的公司規模擴大了一倍。 納斯達克100指數今年上漲了34%,而小型羅素2000指數則下跌了3%,並且在不到兩年的時間內幾乎翻了一番。 根據怡安公司的報告,無形資產投資與市值之間存在明顯的關聯。

基於想法的公司的主導地位在2018年沸騰了,當時五家最大的公司首次使用Aon的定義從無形資產中獲取了大部分價值:蘋果,微軟,亞馬遜,Alphabet和Facebook。 自那以來,他們除了擴大市場規模外,什麼也做不了,在鎖定中搶佔了市場份額,並將其權重推高至標普500的23%創紀錄水平,接近納斯達克100的一半。

與1985年相比,當時五個最大的公司是IBM公司,埃克森美孚公司,通用電氣公司,斯倫貝謝NV和雪佛龍公司,這是擁有大量有形資產的大型公司。

根據紐約大學列夫分校的說法,無人資產價值的估計有些模糊,因為沒人能預測未來。 例如,蘋果專利的價值在某種程度上取決於中國繼續允許iPhone製造商在其市場上自由銷售的意願。 不過,他估計,考慮到波動,標準普爾500指數價值中約有75%來自無形資產。

Moderna Inc.無形資產的價值在很大程度上取決於該生物技術公司開發和分配冠狀病毒疫苗的能力。 考慮一下數學:Moderna的市值約為280億美元,但該公司的有形賬麵價值(可在資產負債表上找到)不到12億美元。 這意味著269億美元,即Moderna市值的96%,來自無形資產。 今年,Moderna的股價飆升了265%。

會是一種時尚嗎? 可以肯定的是,當有人聽到「無形資產增長」作為證明股票飆升和高估值的理由時,他們就會想到網際網路泡沫。 早在1999年,眼球和實地考察就成為了預先投資的投入,這一策略以有史以來最嚴重的破產之一告終。

Kingsview Investment Management的投資組合經理Paul Nolte表示:「您必須將估值固定在某種程度上,當討論從收益,收入,利潤率轉變為任何指標時,我總是很緊張。」 「現在,由於我們所處的形勢,我們正在將該指標更改為其他指標,而所有這樣做的目的就是證明高價是合理的。 對我來說,它變得更像泡沫了。」

但是,諾爾特(Nolte)承認,現在和現在之間存在一個關鍵的區別-當今的寵兒大型公司創造了數十億美元的利潤。 對於一些投資者來說,沒有什麼明顯的理由可以改變他們的優勢。

美國銀行研究投資委員會負責人賈里德·伍德德(Jared Woodard)表示:「令人驚訝的是,長期無形資產,矮小的人如此成功的交易-不僅在今年,而且已經有一段時間了。」 「目前,我們的經濟結構可以獎勵這些輕資產商業模式。」