AI 智能摘要

iStockphoto

iStockphoto

通過我們的便捷指南對ETF有所了解

「 ETF」或交易所買賣基金是彙集的投資集合,例如股票,債券或商品。像共同基金一樣,ETF經過打包,使投資者可以購買一組證券,從而提供比您購買諸如公司的股票或發行人的債券更多的多元化投資。但是ETF在重要方面不同於共同基金。

ETF的好處

更容易交易:「交易所交易」是指ETF像股票一樣在交易所上易手。大多數投資者不必擔心交易背後的機制。實際上,「交易所交易」的意思是,您可以在任何給定時刻買賣ETF並查看ETF的價格,而不必等到交易日結束後才能按照共同基金的要求進行一切結算。

與共同基金相比,這也有助於使ETFS更加透明。任何ETF的特定持倉量每天都可得知,而共同基金持倉量僅每季度發布一次。這樣一來,從大型機構到使用家用計算機進行少量交易的所有市場參與者都可以隨時確定基金的價值,Exchange Traded Concepts首席執行官J. Garrett Stevens解釋說。 「您必須了解其中的內容。」

減輕稅收負擔:當投資者出售共同基金的股份時,他或她實際上是在強迫該基金經理出售證券以滿足贖回要求。無論投資者是否在這一年內出售了股票,這都可能對投資者產生資本利得影響。 ETF不會發生這種情況,因此沒有稅收負擔。 (如果您對機制真的很感興趣,那麼這個故事將具有ETF基礎結構的背景知識。)

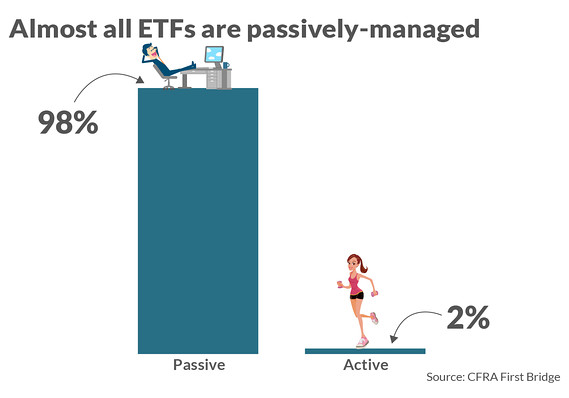

更便宜:ETF行業是在所謂的「被動投資」基礎上發展起來的。被動式經理預先確定了一個他們的基金追蹤指數。根據CFRA First Bridge的數據,有一些主動管理的ETF,但它們僅占整個基金範圍的2%。

EDF跟蹤的指數可能已經在市場上廣為人知-例如S&P 500

SPX,+ 0.91%

—或者可能是基金經理自己創造的東西。該策略可能是廣泛的投資主題,例如僅是「動量」股票,或者可以採用更具針對性的方法,如本故事中所述:投資中國公司,但避開中國政府擁有的公司。

ETF經理通常每隔一年(通常每年)檢查一次基金的持有量,並確保它們仍符合基金最初目標所設定的任務。但總的來說,組成被動管理型基金的證券買賣要比主動管理型證券少得多,這有助於使投資者的費用低得多。

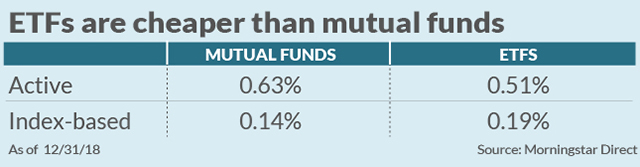

投資者為主動和被動類別的ETF支付的費用要少於共同基金。

在進行投資之前,請務必務必閱讀基金文件。有些ETF開始時會提供較低的預告費,但前提是該費用可能會隨著時間增加。

另外,還要確保您知道該基金追蹤的指數背後的細節。有些基金可能有聽起來相似的名稱或主題。這是一個示例:

ETF領域的三個祖父,iShares的Core S&P 500,

IVV,+ 0.95%

,先鋒500指數基金,

VOO,+ 0.93%

SPY ETF,正式稱為SPDR S&P 500 Trust

間諜,+ 0.95%,

所有人都被動地跟蹤基準S&P 500指數。但是還有另一組基金,它們使用相同的500隻股票,但是給它們全部分配相同的指數權重,而不是讓市值更大的股票主導指數。景順證券(Invesco)的一個例子是追蹤標準普爾500指數的等權ETF:

RSP,+ 0.89%

這樣的調整聽起來很小,但會對收益產生重大影響,因此了解您要購買的商品很重要。

ETF的缺點:退休計劃

缺點:在傳統的僱主贊助的退休計劃中,ETF的可利用性遠遠不足。史蒂文斯指出,與股票一樣,ETF也不容易零碎購買,而當一小部分員工的薪水正在定期進行基金購買時,就需要這樣做。

更重要的是,「晨星公司的本·約翰遜(Ben Johnson)說:「在401(K)計劃中,許多ETF的主要特徵變得遠沒有吸引力。」大多數由僱主贊助的退休計劃都提供使用低成本指數共同基金的途徑。而且,上述稅收效率在401(k)稅前投資結構中尚無定論。最後,約翰遜說,這裡提到的ETF的另一個優勢是可交易性,「這並不是您希望401(k)參與者要做的事情。」 「您希望他們專註於長期發展。」

相關報道:

iShares表示,這就是ETF無法降低金融體系的原因

什麼是因子投資?

研究人員警告說,三名基金經理可能很快將控制幾乎所有公司投票權的一半