AI 智能摘要

在投資者購買公司和主權債務的同時,主要股市指數仍處於歷史高點的距離之內,延續了「一切反彈」,這一直是2019年金融市場的主要特徵。

標普500指數

SPX,-0.74%

年初至今,該指數已上漲16%以上,而iShares核心美國綜合債券指數

AGG,+ 0.06%

追蹤高評級的美國債券的股票上漲了6.7%,十年期美國國庫券的收益率

TMUBMUSD10年,-1.43%

已下跌43%至約1.53%。

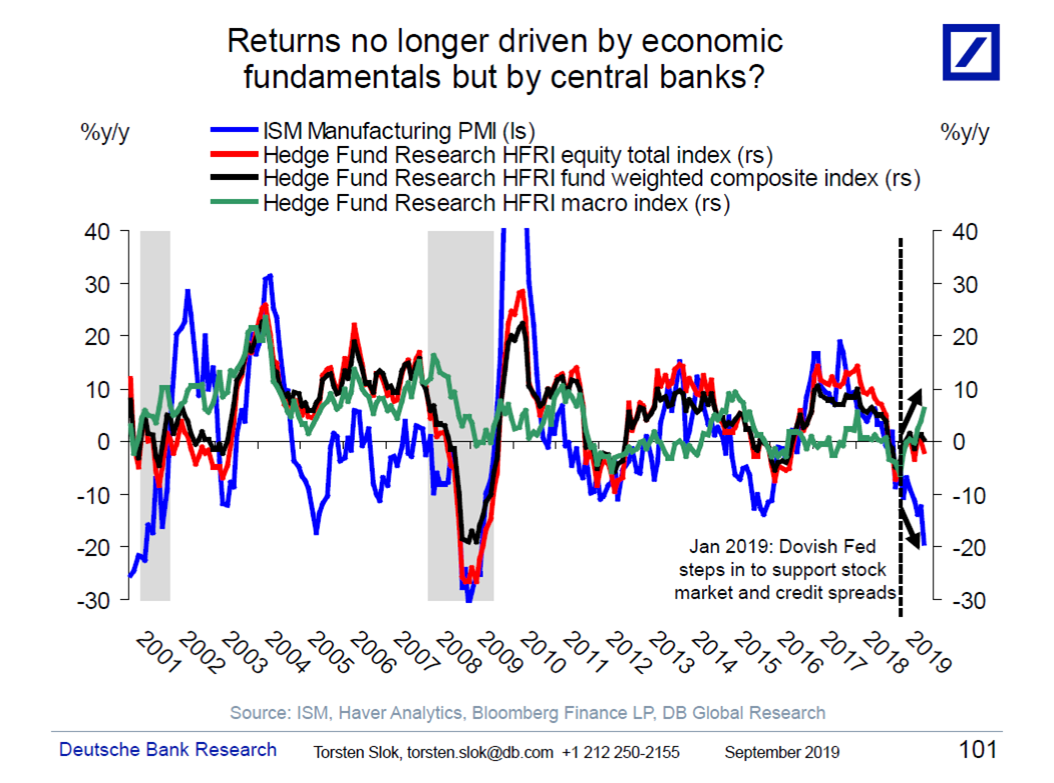

德意志銀行證券(Deutsche Bank Securities)首席經濟學家托斯滕·斯洛克(Torsten Slok)認為這種情況令人懷疑,因為低債券收益率似乎表明投資者對全球經濟狀況感到不安,同時供應管理協會(Institute for Supply Management)的調查數據反映了製造業和製造業的疲軟。服務業。

「通常,經濟周期是資產價格的關鍵驅動力,請參見下表。」但是目前還沒有,」 Slok在周二的給客戶的信中寫道。 「當利率市場對增長前景以及企業收益前景如此擔憂時,標準普爾500指數怎麼能這麼高,信貸利差如此之小?」

「也許答案是股票和信貸市場不再受基本面驅動,而是由(美聯儲)和(歐洲中央銀行)承諾更低的利率,更溫和的前瞻性指導」和被稱為定量的無期限債券購買寬鬆(QE),他認為。

美聯儲決定在9月18日舉行的多次會議上第二次降息,歐洲中央銀行又將關鍵基準利率進一步降低至負數,並在一周前重啟了量化寬鬆計劃。

「換句話說,我們可能已經到了投資者忽視基本面的地步,因為央行將始終以更多的量化寬鬆和寬鬆的貨幣介入,以限制信貸利差的擴大和股市的下跌,」 Slok補充說。簡而言之,由於中央銀行的安全網無限。 。 。標準普爾500指數可能不會下跌,下次我們進入衰退時信貸息差可能不會擴大。」

相關話題

- 美國股票

- 市場

- 投資