AI 智能摘要

現金短缺一直是最近幾周銀行間過夜貸款市場的一個突出特徵,導致借貸利率飆升了10%,這迫使美聯儲通過向銀行提供數十億美元的借貸來增加該市場的流動性。自9月17日以來,每天的美元貸款

根據美銀美林(Bank of America Merrill Lynch)最近的一項分析,類似的自願買賣雙方短缺可能很快動搖股票市場。

當憂慮壁壘變成恐慌性拋售時,我們擔心流動性風險的可能性不大:標準普爾500指數被認為比大多數流動性更高。」美國銀行的Savita Subramanian股權和量化策略師寫道。給客戶的提示。

她認為,近年來,大型「美國股票」的交易量越來越多地由「非基礎投資者」提供,包括演演算法投資基金,被動投資基金和高頻交易者。

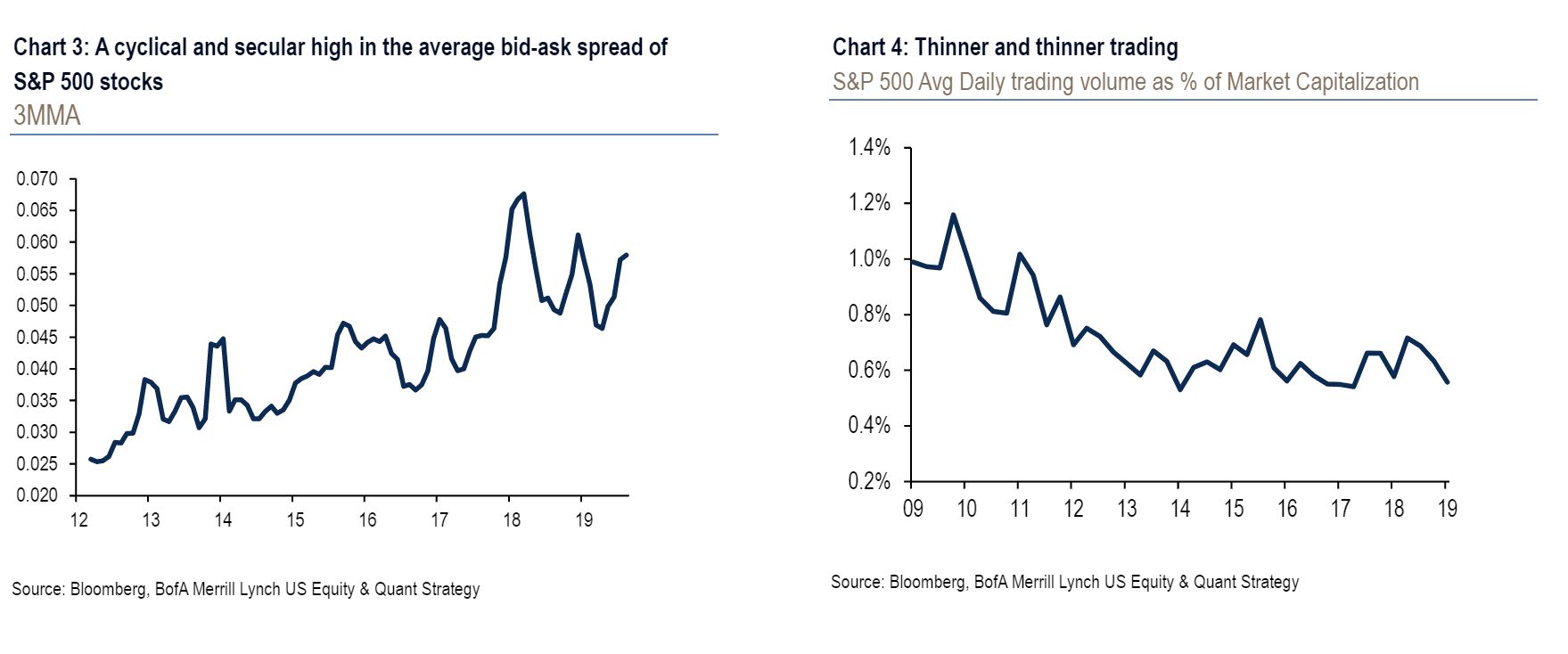

因此,「標普500指數股票的平均交易量多年來一直在下降,」 Subramanian寫道。銀行不再提供與大金融危機之前相同的流動性。結果是標準普爾500成份股的平均買賣差價接近多年高點。」

美國銀行美林標普500流動性流失

美國銀行美林標普500流動性流失

Subramanian寫道,被動投資的興起可能引起流動性擔憂,因為「買賣紀律完全由流入和流出決定」,認為投資者將其預定收入的一部分存入401(k)賬戶。同時,股票風險已經異常地集中在特定證券上,從而導致一旦市場低迷,這些股票的購買者可能會很少。

她補充說:「在資產所有者的層面上,養老基金在私募股權領域的敞口明顯增加,而回報率很高。」 「但是,任何對私人市場的干擾(IPO摩擦,通過信貸或利率引起的資金衝擊)都可能迫使養老金通過出售其投資組合中流動性更高的部分(即公共股票)來籌集現金用於分配。

Subramanian警告說,對流動性的擔憂可能會在10月的前十天為市場帶來麻煩,當時投資基金傾向於平倉出售虧損稅和進行季度再平衡的頭寸。道瓊斯工業平均指數道瓊斯指數,-1.86%,標準普爾500指數SPX,-1.99%和納斯達克綜合指數截至周二中午,COMP,-1.56%在10月的前兩個交易日均下跌超過2.1%。

10月31日可能是引起流動性擔憂的另一個日期,因為它是「強制終止共同基金相對於1986年《稅制改革法案》實現資本收益的目標」,而12月31日則可能會帶來麻煩,因為該財政年度即將結束。大多數美國共同基金的一年。

相關話題

- 美國股票

- 市場

- 投資