AI 智能摘要

在網際網路泡沫破滅20年後,Pets.com仍是上世紀90年代IPO(即首次公開發行,是指一家公司第一次將它的股份向公眾出售)泛濫的象徵。

(網路圖片)

當它在2000年申請上市時,Pets.com的收入還不到600萬美元,而且只運營了一年。不過,該公司上市時的估值超過3億美元。不到一年,這個寵物網站就關閉了。投資者失去了一切。

Pets.com的瘋狂行為是由首席執行官朱莉·溫賴特(Julie Wainwright)主持的,她是一位經驗豐富的軟體和電子商務高管。雖然她不是公司的創始人,但溫賴特幾乎從一開始就在那兒。多年來,公司的倒閉一直籠罩著她。

但她沒有停止。溫賴特又帶來了一家新公司——REAL REAL(REAL),這是她於2011年創立的一家網上奢侈品寄售店。溫賴特又回到了CEO的位子上——完全復出。該公司以每股20美元的價格發行了1,500萬股,市值16.5億美元。上周五,該股在首日交易中大幅上漲。

RealReal有很多寵物網站從來沒有的東西。該公司已有八年多的歷史,過去的記錄是:2018年的收入為2.074億美元,比2017年增長55%。自推出以來,RealReal已向賣家支付了約10億美元。2018年,該公司處理了160萬份訂單,同比增長42%,平均規模為446美元。該公司預計未來幾年收入增幅將超過20%,現金流利潤率將在25%左右。

不過,它仍然在盈利的路上走得艱難。其2017財年凈虧損5230.8萬美元,2018年財年凈虧損7576.5萬美元,同比增長44.84%;2018年第一季度凈虧損1410.6萬美元,2019年第一季度虧損2322.2萬美元,同比增長64.62%。

但無論如何,溫賴特和IPO投資者的回歸變得更加明智和自律。美國證券市場2019年的首次公開募股有望籌集創紀錄的資金,有可能打破2000年創下的近970億美元的紀錄。

巴倫周刊的Eric J. Savitz認為,IPO的復甦並非曇花一現,也沒有泡沫再次膨脹的跡象。從某種意義上說,IPO市場已經成熟。

之所以這麼說,是因為:首先,1999年科技公司上市的平均年齡是4歲;去年,這個數字是12。在泡沫年代,由於像theGlobe.com和eToys等投機性極強、最終以失敗告終的企業進行IPO,投資者們遭受了巨大的損失。如今,他們收緊了自己的標準。他們現在想要的是收入可觀、增長迅速的成熟企業。

雖然大多數打新的苦手沒有賺到錢,但是投資者的熱情依舊高漲,IPO公司的質量也節節攀升——IPO市場欣欣向榮。

今年成功的ipo名單很長,包括BeyondMeat (BYND)、Pinterest (PINS)和Chewy,它們在上市後都表現強勁。

投資機構對企業科技企業的胃口特別大,Zoom Video Communications(ZM)、PagerDuty (PD)、Fastly(FSLY)和CrowdStrike Holdings (CRWD)等公司的開局令人印象深刻,Slack Technologies (WORK)的市場需求更是巨大,該公司罕見地沒有經歷IPO而直接上市了。所有這些公司都在首日交易中實現了大幅上漲。當然,也存在Uber和Lyft 這兩隻存在估值泡沫、上市首日跌破發行價的獨角獸。

復興資本(Renaissance capital)聯合創始人凱瑟琳•史密斯(Kathleen Smith)表示,如果這一趨勢繼續下去,2019年可能是有史以來募資總額最高的IPO年。她說,今年的收入可能超過2014年阿里巴巴集團(Alibaba Group Holding)上市時籌集的850億美元,或1999年和2000年泡沫時期的900多億美元。

史密斯的公司經營著復興IPO交易所交易基金(IPO),該基金跟蹤近期首次公開募股的指數。今年以來,隨著投資者繼續買進新股,該股累計上漲35%。佛羅里達大學(University of Florida)專註於首次公開發行(ipo)的金融學教授傑伊•里特(Jay Ritter)表示,今年ipo首日的平均回報率達到了2000年以來的最高水平。他預計2019年將是自2014年以來新上市公司最多的一年。

(網路圖片)

讓我們仔細看看IPO復甦的因素——以及這一趨勢為何可能持續下去。

獨角獸供應:

與Pets.com時代不同的是,如今的企業家以及為他們提供資金的風險投資家一直在與公開市場打交道。許多新發行公司已經運營了10年或更長時間。風險投資也沒有放緩。據PitchBook-NVCA venture Monitor的數據,過去10年,風險投資超過6,280億美元,僅去年一年就達到創紀錄的1,321億美元。

這些資金正在創造經驗豐富、價值不菲的業務。CB Insights列出了全球362家私募市場估值超過10億美元的公司,其中18家市值超過100億美元。在某一時刻,幾乎所有銀行都將尋求流動性。

增長的稀缺性:

在最近的IPO市場上,一個引人注目的因素是投資者為增長付出的極高市盈率。這一點在企業技術領域尤其明顯,許多公司的股價是今年預期收入的25至30倍。事實上,很少有公司是盈利的。這是衡量增長價值的一個引人注目的新方法。

IPO諮詢公司Class V Group創始人莉斯•拜爾(Lise Buyer)表示:「投資者更關注增量回報,而非風險。」

例如,將最近的估值與Salesforce.com (CRM)在2004年6月的首次公開發行時發行價為每股11美元,公司的市值約為17億美元。Salesforce2005年1月的收入為1.76億美元。

如果一家擁有這些數據的公司今天上市,其估值可能至少會是這個數字的兩倍,甚至可能高達四倍。

年增長率在40%至50%或更高水平的成熟企業並不多見。請記住,一些最引人注目的科技公司已經成熟,增長率很低,甚至為零。在蘋果公司(Apple),收入最近一直在縮水。Facebook (FB)和Alphabet (GOOGL)仍在十幾歲或二十幾歲左右的年齡段增長,但它們都面臨著越來越多的監管審查。

股票稀缺性:

許多新上市的公司流通股都很少。正如一位銀行家所指出的,Zoom的IPO僅佔全部稀釋後股份總數的8%——一半的股份來自現有股東。留給機構投資者的股票所剩無幾。為了建立一個重要的頭寸,投資者不得不在一個清淡的公開市場上付出代價。Zoom自4月份上市以來已經上漲了150%。

優步和Lyft上市首日的表現都略令人失望,在全球競爭日益激烈、未經證實的長期增長押注(如自動駕駛汽車)、以及令人困擾的監管問題面前,估值遠低於樂觀預期。

優步的市值為760億美元,比通用汽車(GeneralMotors)高出約200億美元。IPO市場已經擺脫了短暫的低迷;投資者顯然已經決定,這兩家公司的困境對其他新興企業沒有任何影響。

關於雲的一切:

基於雲的軟體公司的高估值並非僥倖。這些大型企業的資本要求低於前幾代科技初創企業。他們沒有建立很多基礎設施;他們沒有建設大數據中心;他們沒有工廠;而且他們沒有龐大的銷售團隊。他們可以通過雲服務中的自助服務服務接觸到世界各地的客戶,外包基礎設施需要亞馬遜的Web服務。它們可以快速增長,以較低的成本進行擴張,並以相對較小的團隊應對大型市場。新方法提供了更好的經濟效益和更高的估值。

Slack、PagerDuty、CrowdStrike、Zoom Video、Zscaler (ZS)、Atlassian (TEAM)、Okta (Okta)、Elastic (ESTC)和MongoDB (MDB)的收入都在以每年至少30%的速度增長(在大多數情況下,增長速度要快得多)。他們都得到了豐厚的回報。

這保證了遊戲將繼續下去。候選產品包括:Rubrik(雲存儲)、Flexport(基於雲的貨運代理)、雪花計算(基於雲的數據倉庫)和Squarespace(web主機)。這些公司的私人市場估值都遠高於10億美元。

個人投資者的機會

那麼,對於個人投資者而言,他們究竟如何才能參與這個高漲的市場進而獲得收益呢?國內首個取得美股券商牌照的必貝證券(BBAE)上線美股新股申購(IPO打新)功能,為用戶提供更多美國上市公司股票申購的機會。

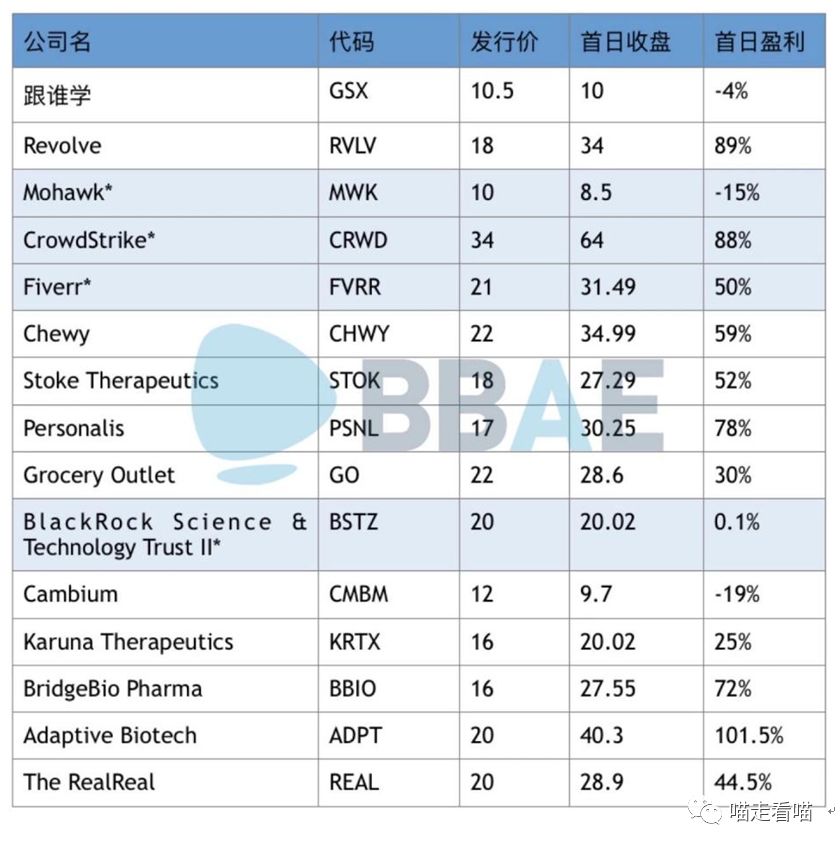

進一步問,個人投資者參與打新究竟能帶來多少收益呢?讓我們聚焦在剛剛過去的六月,看看個人投資者在IPO市場的盈利機會。六月,我們一共統計了22隻在美股市場IPO的股票,其中首日盈利為負的僅有4隻股票,其餘盈利率都相當不錯。按照這個計算打新的首日盈利機率達到了81%。

6月部分美股IPO表現(註:*號為必貝獨家IPO打新美股)

如果這18隻股票全都參與打新,每隻股票中1股,你就能躺賺165美元;以最低申購金額1,000美元算,那麼凈盈利可達8,019美元,月收益相當可觀。

6月僅有一隻中概股「跟誰學」在美股上市,但它不幸成為4位破發選手中的一位,首日跌幅4%。而餘下的18隻首日盈利的股票里,有8隻的首日盈利率超過了50%。比如Adaptive Biotech(ADPT)首日的收益高達101%,Revolve(RVLV)首日收益也達到89%,網路安全的明星公司CrowdStrike(CRWD)也達到了88%。

那麼現在問題來了,在沒有時間仔細閱讀全英文的公司招股書的情況下,有什麼辦法能在打新時避免踩雷、並且獲得較高的收益率呢?

有幾個簡單的方法:

*首先看承銷商,如果是大家耳熟能詳的老牌投行基本不會差了,比如高盛、摩根、美銀美林等;

*其次,看公司的行業屬性,如果是熱門的行業,比如信息安全,並且在該行業有一定知名度的話,也基本不差,比如CRWD這樣的公司;

*最後即便不是在熱門行業、公司也沒啥知名度,但公司成立時間長、基本面優秀,也可大膽申購。比如Adaptive Biotech這隻漲幅超過100%的公司,2009年便成立了。

風險所在:

近期上市的股票流通股太少,未來會帶來風險。隨著內部人士的鎖定期協議到期,他們的股票將上市,增加股票供應。如果投資者需求跟不上,這些股票將面臨拋售壓力。

還有一種風險來自於增長驅動型企業的一系列疲弱盈利報告,這些報告令經濟前景黯淡。幾位銀行家提到了2016年,當時ServiceNow、TableauSoftware和領英(LinkedIn)都出現了盈利下滑,股價大幅下跌,拖累了整個軟體行業。

IPO市場不適合膽小的人。但現在不是1999年。目前這一代的上市候選人花了數年時間在私人領域打造自己的企業。現在,渴望增長的公眾投資者有機會搶購這些年輕公司的股票。只要這些前提存在,IPO市場就會繼續保持活躍。