AI 智能摘要

Rosecliff Capital首席執行官Mike Murphy,Stifel首席經濟學家Lindsey Piegza和Delos Capital Advisors首席投資策略師Andrew Smith提供了對市場,美聯儲,石油價格和美國經濟復甦的見解。

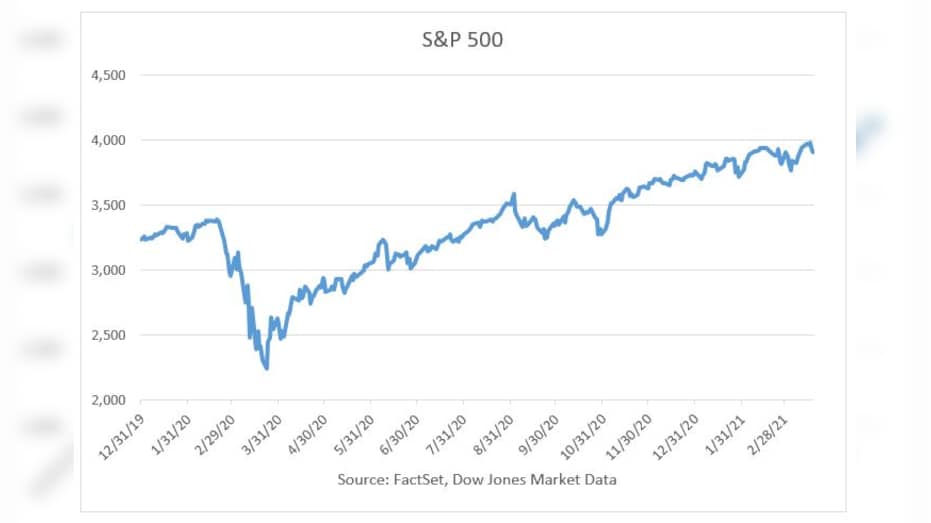

標準普爾500指數已經從其COVID-19引發的拋售深度中回升,但隨著美國經濟復甦步伐加快,該指數面臨新的阻力。

基準指數從3月23日的低點到周五已經上漲了75%,使大流行前的峰值超過了16%。 從這次拋售中,復甦是股票市場歷史上最快的。

「您不能放任不管,」總部位於芝加哥的矩陣執行集團(Matrix Execution Group)首席執行官安東尼·薩利巴(Anthony Saliba)說。 「這就像游泳池裡的沙灘球。」

最近的通貨膨脹擔憂引發了人們的擔憂,因為估值遠遠超出了其歷史標準,增長股票變得太貴了。

標普500指數過去12個月的市盈率為26.44,而其20年來的平均市盈率為17.24。 根據FactSet的數據,其市凈率是4.19,而平均值是2.85。

CORONAVIRUS對資金管理人沒有最大的後顧之憂

美聯儲的超寬鬆貨幣政策和史無前例的財政刺激措施為每一次股市下跌都提供了主要條件。

為了應對二戰後最嚴重的經濟放緩,美聯儲將利率降低至接近零,並承諾購買無限量的資產以支持經濟。 此外,國會已經批准了將近6萬億美元的COVID-19減免,其中包括對大多數美國人的3,400美元的支票。

根據德國貸方德意志銀行(Deutsche Bank)最近進行的一項調查,百分之三十七的Main Street投資者計劃將最近批准的1,400美元支票中的「很大一部分」投入到年收入在75,000美元或以下的美國人,直接投入股票市場。

高盛個人財務管理主管喬·杜蘭(Joe Duran)表示:「由於沒有其他可動用的資金,這在市場上造成了一定程度的泡沫,每當您看到高估值時,經常會在不同地方看到泡沫冒出來。」 。

從債券市場的波動性過度保護股票市場的角落

像Peloton Interactive Corp.這樣的成長型股票從2020年3月的低點上漲了369%,是所謂的「在家交易」的最大受益者,該交易推動了因在國內避難的人們而受益最多的公司的股票。在大流行期間。

| 股票代號 | 安全 | 最後的 | 改變 | 改變 % |

|---|---|---|---|---|

| PTON | PELOTON INTERACTIVE,INC。 | 108.31 | +5.57 | + 5.42% |

但是,隨著債券收益率的飆升,那些飛速上漲的股票最近受到了壓力,而投資者擔心看似無休止的刺激浪潮將帶回自2008年金融危機以來就一直沒有的通貨膨脹的可能性。

除了已經獲得批准的刺激措施之外,民主黨人已經開始為可能花費高達4萬億美元的基礎設施法案鋪平道路。 教育和醫療保健賬單也有潛力,兩者的價格都在數萬億美元之間。

對通貨膨脹的擔憂加劇,導致十年期美國國債收益率今年飆升了80個基點,至1.71%,目前處於2020年1月以來的最高水平。

美國石油生產商可能會驚訝於俄羅斯沙烏地阿拉伯

經濟學家說,數萬億美元支出的可能性可能會推動債券收益率的急劇上升。

加利福尼亞州聖塔莫尼卡(Santa Monica)總裁斯里·庫瑪(Sri Kumar)說,隨著政府準備在10月1日乞討的新財政年度實施額外的刺激措施,「到本財政年度末」的10年期收益率將達到2%。斯里蘭卡庫馬爾全球戰略。

最近的通貨膨脹擔憂引發了人們的擔憂,因為估值遠遠超出了其歷史標準,增長股票變得太貴了。

標普500指數過去12個月的市盈率為26.44,而其20年來的平均市盈率為17.24。 它的市盈率是4.19,而平均值是2.85。

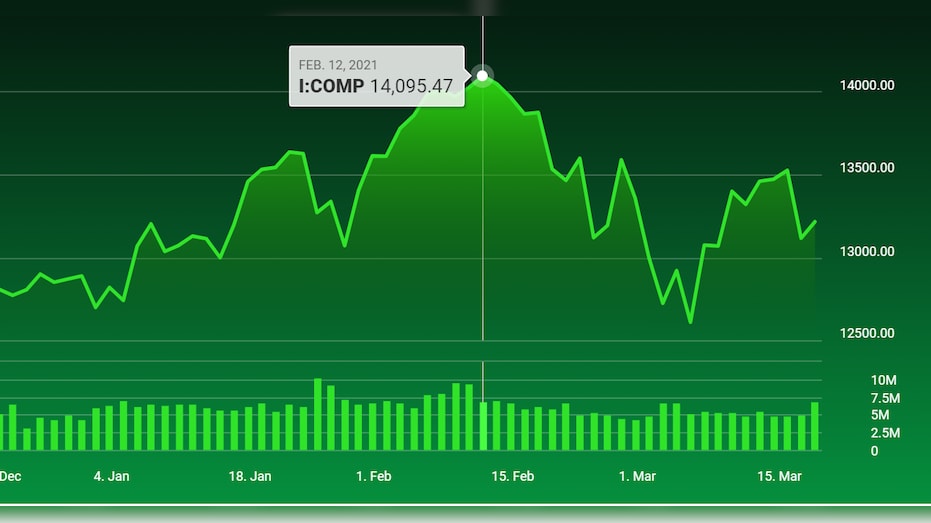

投資者已經開始逃離成長型股票,轉而成為在大流行中滯後的價值和小盤股。 拋售使技術含量高的納斯達克綜合指數(Nasdaq Composite)從2月份的高點下跌了11%,之後幾乎將其損失減少了一半。

庫瑪擔心,隨著通貨膨脹擔憂繼續上升,債券收益率的上升將導致科技股的下跌滲透到更廣泛的股市中。 他認為,近期價值將超越表現,「但僅是在價值降幅小於增長的意義上」。

高盛的杜蘭警告說,目前的估值水平表明,至少有10%的拋售有75%的可能性,但他對股票看漲的前景仍然沒有猶豫。

單擊此處可隨時進行FOX業務

他說:「有泡沫,不能否認。」 「但是,我們有很多良好的基礎因素在推動它 [the market] 也是。」

儘管如此,杜蘭(Duran)表示,投資者仍需注意其對市場的敞口。 他建議投資者在利率繼續上升的情況下考慮債券的到期日。 他們也不應忘記重新平衡其投資組合,以實現價值勝於增長。

他說:「有很多理由感到樂觀,」