AI 智能摘要

Payne Capital高級財富顧問Courtney Dominiguez和Moody’s Analytics Capital Markets首席經濟學家Jon Lonski討論了市場的脆弱性以及經濟重新開放。

自2008年金融危機以來一直缺乏債券收益率上升和通貨膨脹回升的投資者,他們可能會在股市的一個角落找到保護:公用事業和消費必需品領域。

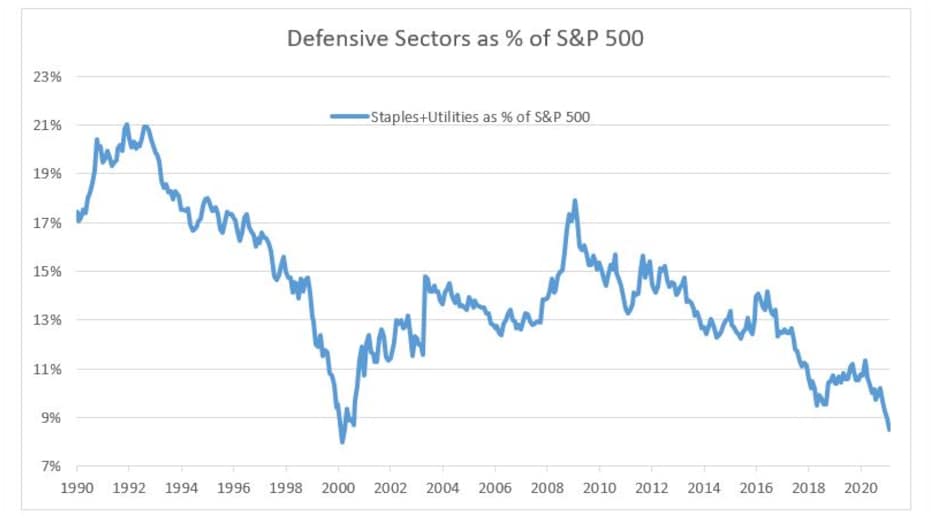

兩者都是典型的防禦性行業,在標普500指數33.27萬億美元的市值中合計佔9%,是自2000年網際網路泡沫以來的最低水平。

美國銀行首席投資策略師邁克爾·哈奈特(Michael Hartnett)寫道:「如果宏觀繁榮共識正確,那麼將在今年上半年再產生50-100個基點=更高的波動率=防禦性良好的市場對沖。」

DOT-COM泡沫威脅重演,納斯達克在CROSSHAIRS中

他補充說,在下半年,防禦性將被證明是「良好的宏觀對沖,因為全球PMI和美國消費者支出達到峰值。」

今年的10年期美國國債收益率攀升了72個基點,上周五收於13個月高點1.63%。

基準收益率急劇上升之際,投資者擔心,為應對COVID-19導致的經濟放緩而出台的前所未有的財政和貨幣刺激措施將帶回通貨膨脹。

國會已經批准了將近5萬億美元的COVID-19救濟,其中包括最新一輪刺激計劃,該計劃將向大多數美國人發送1400美元的支票。 此外,美聯儲將利率降低至接近零,並承諾購買無限量的資產以支持經濟。

拜登總統正在計劃另一套復甦計劃,該計劃可以解決基礎設施,氣候變化以及他在競選中所做的其他承諾。

FactSet調查的經濟學家預計,隨著刺激性資金進入經濟,美國第二季度的國內生產總值(GDP)將增長6.3%。 在今年前三個月以預期的4.4%的速度增長之後。

華爾街分析師預測,強勁的增長以及隨之而來的通貨膨脹的可能性使華爾街分析師預測,隨著下半年經濟復甦步伐放緩,債券收益率將進一步上升。

單擊此處,可以隨時隨地進行FOX業務

由弗朗西斯·亞里德(Francis Yared)領導的德意志銀行(Deutsche Bank)策略師預測,到年底前10年期國債收益率將在2%至2.25%之間,並表示,市場可能會以超過50%的可能性將美聯儲退出低利率機制的價格定為2022年中期選舉。

但是,較高的利率通常會給公用事業和必需消費品行業帶來麻煩,因為這些行業提供更高的股息,從而使其能夠實現更高的收益。