AI 智能摘要

投資回報率(ROI)是一種盈利能力的財務指標,廣泛用于衡量投資的收益或收益。投資回報率是投資收益與成本的簡單比率。它在評估獨立投資的潛在回報時非常有用,因為它可以比較多個投資的回報。

在業務分析中,投資回報率是關鍵指標之一 – 與其他現金流量指標(如內部收益率(IRR)和凈現值(NPV))一起,用於評估和評定許多不同投資選擇的吸引力。ROI通常表示為百分比而不是比率。

如何計算投資回報率

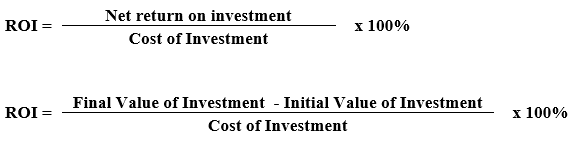

ROI計算很簡單,可以通過以下任一方法計算:

解釋投資回報率

請注意以下有關ROI計算的要點:

- 如前所述,當以百分比而不是比率表示時,ROI直觀地更容易理解。

- ROI計算在分子中具有「凈收益」而非「凈利潤或收益」。這是因為投資回報往往是負面而非正面。

- 正投資回報率數字意味著凈回報為黑色,因為總回報超過總成本。負ROI數字意味著凈回報為紅色(換言之,此投資產生虧損),因為總成本超過總回報。

- 為了更準確地計算ROI,應考慮總回報和總成本。對於競爭投資之間的比較,應考慮年度投資回報率。下面將更詳細地討論這些概念。

一個簡單的ROI示例

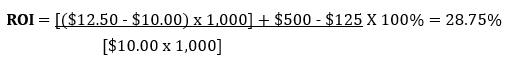

假設你以每個10美元的價格購買了1,000股假想公司Wicked Widgets Co.股票。整整一年後,你以12.50美元的價格出售了這些股票。你在一年的持有期內獲得了500美元的紅利。當你買賣股票時,你還花費了125美元的交易傭金。你的投資回報率是多少?

你的投資回報率可按如下方式計算:

讓我們一步一步地解構這個計算。

- 要計算凈回報,必須考慮總回報和總成本。股票的總回報來自資本收益和股息。總費用包括初始購買價格和支付的傭金。

- 在上述計算中,第一項 – [($ 12.50 – $ 10.00)x 1,000] – 顯示此交易的總資本收益(即傭金前)。500美元的金額是指持有股票所獲得的股息,而125美元是支付的傭金總額。

- 將ROI分解為其組成部分將導致以下結果:

投資回報率 =資本收益(23.75%)+股息收益率(5.00%)

為什麼這很重要?因為大多數司法管轄區的資本收益和股息都以不同的稅率徵稅。

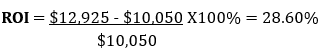

這是計算投資回報率的另一種方法。讓我們假設支付總額為125美元的以下分割 – 購買股票時為50美元,出售股票時為75美元。

投資的初始值(即投資成本)= 10,000美元+ 50美元= 10,050美元

投資的最終價值= 12,500美元+ 500美元 – 75美元= 12,925美元

請注意ROI值的微小差異(28.75%對28.60%)。出現這種情況是因為,在第二種情況下,購買股票時支付的50美元傭金包含在投資的初始成本中。因此,雖然兩個方程中的分子是相同的(2,875美元),但第二個實例中的分母略高(10,050美元兌10,000美元)具有輕微壓低所述ROI數字的效果。

特殊投資回報率考慮因素

年度投資回報率

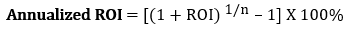

年度ROI計算反對基本ROI計算的一個限制,即它不考慮投資持有的時間長度(「持有期」)。年度投資回報率計算如下:

其中n =投資所持有的年數。

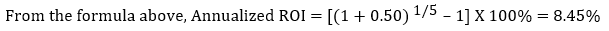

示例:假設你的投資在五年內產生了50%的投資回報率。年度投資回報率是多少?

簡單的年平均ROI為10%(通過將ROI除以五年的持有期獲得)僅僅是年度ROI的粗略近似值,因為它忽略了複合的影響,這可能會隨著時間的推移產生顯著差異。時間越長,大致年平均ROI(ROI /持有期)與年度ROI之間的差異越大。

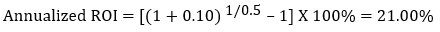

通過將持有期轉換為一年的一小部分,該計算還可用於持有少於一年的期間。

示例:假設你的投資在六個月內產生了10%的投資回報率。年度投資回報率是多少?

(在上面的數學表達式中,六個月= 0.5年)。

比較投資

在比較各種投資之間的回報或評估不同的投資時,年度投資回報率尤其有用。

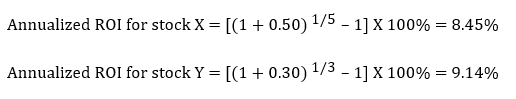

示例:假設你對股票X的投資在五年內產生了50%的投資回報率,而你的股票Y投資在三年內回報率為30%。在投資回報率方面,更好的投資是什麼?

與庫存X相比,庫存Y具有更高的ROI。

具有槓桿作用的ROI

如果投資產生收益,槓桿可以放大投資回報率,但同樣地,如果投資被證明是一個啞彈,它可以放大損失。

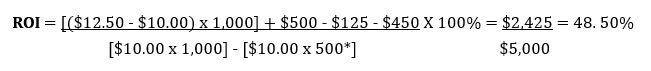

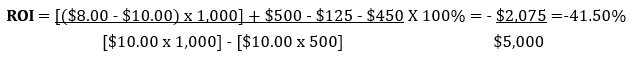

示例:在前面的示例中,我們假設你以每個10美元的價格購買了1,000股假想公司Wicked Widgets Co. 讓我們進一步假設你以50%的保證金購買了這些股票,這意味著你自己籌集了5000美元的資金並從你的經紀公司借了5000美元作為保證金貸款。整整一年後,你以12.50美元的價格出售了這些股票。你在一年的持有期內獲得了500美元的紅利。當你買賣股票時,你還花費了125美元的交易傭金。此外,你的保證金貸款的利率為9%。你的投資回報率是多少?

與前面的示例有兩個主要區別:

- 該利息的保證金貸款($ 450)應該總成本考慮。

- 你的初始投資現在為5,000美元,因為通過獲取5,000美元的保證金貸款所採用的槓桿作用。

*這是5,000美元的保證金貸款

因此,儘管由於保證金利息,凈美元收益減少了450美元,但ROI大幅上漲至48.50%,而如果沒有槓桿率則為28.75%。

但是,如果股價跌至8.00美元,而你只能削減虧損並賣出全部頭寸,那麼如果不漲到12.50美元呢?在這種情況下,投資回報率將是:

在這種情況下,如果沒有使用槓桿,ROI -41.50%遠低於-16.25%的ROI。

不平等的現金流量

在評估商業提案時,人們經常不得不應對不平等的現金流。這意味著投資回報將從一年到下一年波動。

在這種情況下,ROI的計算更複雜,並且涉及在電子表格或計算器中使用內部收益率(IRR)函數。

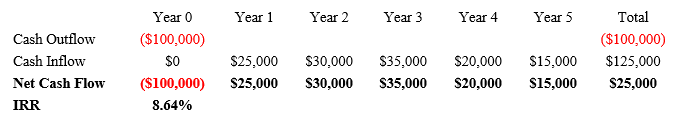

示例:假設你有一個要評估的業務建議涉及100,000美元的初始投資(顯示在下表中「現金流出」行中的0年級)。該投資在未來五年產生現金流,如「現金流入」行中所示。「凈現金流量」行匯總了每年的現金流出和現金流入。什麼是投資回報率?

使用IRR函數,計算的ROI為8.64%。

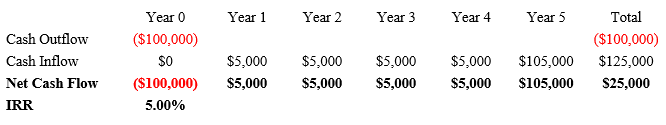

最後一欄顯示了五年期間的總現金流量。這五年期間的凈現金流為25,000美元,初始投資額為100,000美元。如果25,000美元在五年內平均分配怎麼辦?現金流表將如下所示:

請注意,在這種情況下,IRR現在只有5.00%。

這兩種情景之間的內部收益率差異很大 – 儘管初始投資和總凈現金流量在兩種情況下都是相同的 – 與現金流入的時間有關。在第一種情況下,前四年收到的現金流量大幅增加。由於貨幣的時間價值,前幾年這些較大的資金流入對內部收益率產生了積極影響。

投資回報率的好處

- ROI的最大好處是它是一個簡單易用的指標,易於理解且直觀易懂。

- 投資回報率的簡單性意味著它是一種標準化,通用的盈利能力衡量標準,在世界任何地方都具有相同的內涵,因此不容易被誤解或誤解。「這項投資的投資回報率為20%」具有相同的含義,無論你是在阿根廷還是辛巴威聽到這一點。

- 儘管其簡單,但ROI指標的通用性足以用於評估單個獨立投資的效率,或比較不同投資的回報。

投資回報率的局限性

- 投資回報率沒有考慮投資的持有期,這在比較投資選擇時可能是一個問題。例如,假設投資X產生25%的ROI,而投資Y產生15%的ROI。除非投資的時間表也是已知的,否則不能假設X是優越的投資。如果X的25%ROI是在五年內產生的,但是Y的15%ROI只需要一年?在比較投資選擇時,計算年度ROI可以克服這一障礙。

- 投資回報率不會調整風險。眾所周知,投資回報與風險直接相關 – 潛在回報越高,可能的風險就越大。這可以在投資領域直接觀察到,小型股通常比大型股有更高的回報,但伴隨著更大的風險。例如,投資者的目標是投資組合收益率為12%,投資者的風險程度要高於希望獲得4%回報率的投資者。如果僅關注ROI編號而不評估伴隨風險,則投資決策的最終結果可能與預期結果非常不同。

- 如果計算中未包括所有預期成本,無論是故意還是無意,ROI數據都會被誇大。例如,在評估一塊房地產的投資回報率時,必須考慮相關費用,如抵押貸款利息,財產稅,保險和維護成本,因為它們可以從投資回報率中獲取大量資金。在ROI計算中不包括所有這些費用可能導致嚴重誇大的回報數字。

- 與許多盈利指標一樣,投資回報率僅強調經濟收益,而不考慮社會或環境收益等輔助收益。一個相對較新的ROI指標稱為「社會投資回報率」(SROI),有助於量化其中一些好處。

總結

投資回報率(ROI)是一種簡單直觀的盈利指標,用于衡量投資的收益或收益。儘管它很簡單,但它足夠多才能用於評估單一獨立投資的效率,或比較不同投資的回報。投資回報率的限制是它不考慮投資的持有期(可以通過使用年度ROI計算來糾正)並且不會根據風險進行調整。儘管有這些限制,ROI仍然具有廣泛的應用前景,並且是業務分析中使用的其他現金流量指標(如IRR和NPV)的關鍵指標之一,用於評估和評估競爭投資選擇的回報。