AI 智能摘要

相對強度指數是一個非常有用的工具,可以幫助我們發現快速回彈的極端條件。我喜歡使用RSI來幫助我發現極度超買或超賣的股票。雖然隨機指標對於發現超買超賣區域很有用,但RSI可用於發現可以給我們提供快速逆轉交易機會的極端舉動。

RSI的解釋規則如下:

- 如果RSI接近70,則認為股票處於超買狀態

- 如果RSI接近30,則股票被視為超賣

我創建一個包含RSI的圖表。

圖表由StockCharts提供

圖表由StockCharts提供

在上面的圖表中,你可以看到頂部帶有RSI指標的AES和下面的隨機指標。我發現RSI在指向短期超買超賣條件時並不是非常有用。如果你嚴格遵守RSI,你可能會錯過很多交易。

我發現慢速隨機指標在發現短期超買超賣條件時更有用和準確。

使用RSI發現極端超買超賣

儘管RSI在發現短期超買超賣條件方面並不像隨機指標那樣好,但我發現RSI非常善於發現可能產生快速反彈的極端動作。

- 只需尋找超過70或低於30的RSI讀數和一個暗區形成

圖表由StockCharts提供

圖表由StockCharts提供

在上面的圖表中,你可以看到ADM如何在11月份取得重大進展。RSI進入極端超買水平並形成一些黑暗區域。如果你持有這隻股票,你應該非常謹慎。注意幾天之後,這股股票的下跌趨勢急劇逆轉。

圖表由StockCharts提供

上圖顯示DRYS在11月快速難以置信。然而,RSI表現出極度超買的水平,這是不可持續的。看看股票反彈的速度有多快,並向下反轉。

圖表由StockCharts提供

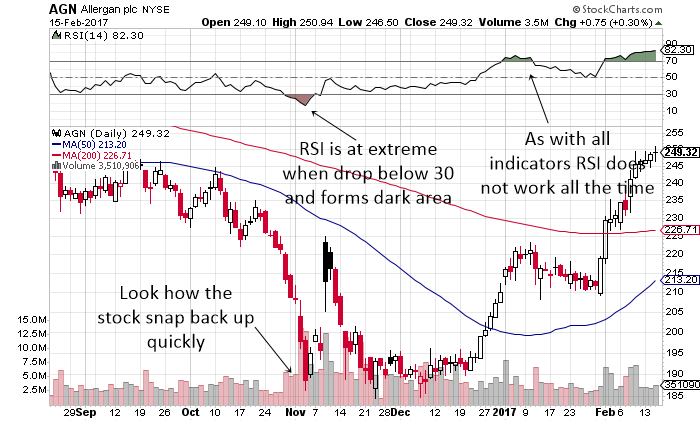

上圖顯示AGN如何在10月底至11月初發生嚴重事故。RSI走向極端超賣水平。注意股票如何快速反彈。2017年初RSI形成極端超買水平。股票忽略了讀數並沒有下跌那麼多。

與所有指標一樣,它們不會一直有效。你需要考慮其他技術分析概念。對RSI當時不起作用的原因的解釋是,11月份的快速反彈已經吸引了賣家。12月形成的圓底顯示了觸底過程,買家已經在12月底左右進入市場。股票開始出現新的上升趨勢,因此超買的讀數不起作用。