AI 智能摘要

今年以來股市的跌跌不休正在對券商造成陣痛!近兩個月以來,越來越多的券商陷入股權質押違約糾紛。據不完全統計,8月至今,已經有西南證券、東興證券、華鑫證券、華安證券、中信建投和銀河證券等多家券商發布了股權質押訴訟公告,涉及金額逾30億元。

A股的持續回調使得券商壓力倍增,借出去的錢收不回來,只有通過打官司。然後借出去的錢還不少,目前已有多家券商停止了股票質押業務,就是不再向上市公司借錢了,其中包括一家規模前十的大型證券公司。

券商關閉融資渠道,高質押比例的上市公司將會面臨較大的強平風險。在經濟增速放緩的當下,大家已是自顧不暇。只能應了那句話,出來混總是要還的,無論是券商還是上市公司!那些高質押率的上市公司風險極大,作為投資者,要注意迴避。

4季度解押將達峰值

曾經炙手可熱,現如今卻被避之不及,股權質押為何突然被券商視為洪水猛獸了?主要是因為股權質押目前存量規模實在是不小。

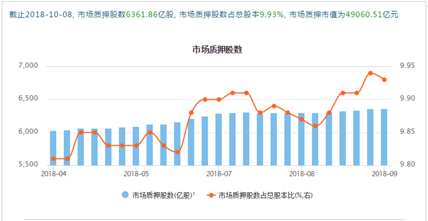

據wind數據,截止9月28日,上市公司股權質押的存量規模超過 4.9萬億,佔比上市公司總市值約 9%。質押數量包括場內質押和場外質押。

數據來源:wind

今年 4 季度解除質押規模總量將面臨峰值,如果屆時券商不再給予展期,在沒有其它融資渠道的情況下,上市公司還不上錢,只有強平所質押的股票這一條路了,屆時強平閃崩,不知又將是怎樣一個修羅場。

另外,券商在這個關鍵節點,無疑續期,只想收回本金,也說明了券商對後市並不看好。

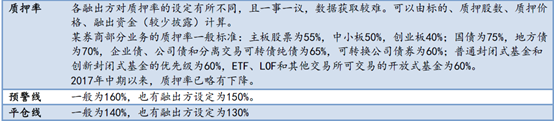

關於股權質押

股權質押其實就是上市公司用股權作為質押物來借錢。因為股權的價值隨著股價波動,所以股權質押協議上規定了質押率、預警線、平倉線,一旦股價跌到平倉價,券商為了保護本金,就可以強行平倉。一旦借錢的還不上錢,券商也可以強平。

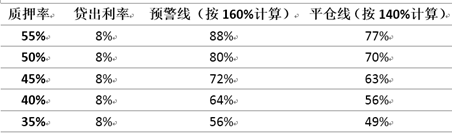

預警價和平倉價怎麼計算呢?簡化計算公式如下:

預警價=初始股價*質押率*預警線(%)

平倉價=初始股價*質押率*平倉線(%)

股票質押分為場內質押和場外質押,都是借錢,只是渠道略有不同。一般而言,場內質押融資方直接向券商進行融資;場外質押以公司自有資金投入,借定向資管+單一信託方式,對融資方進行信託貸款。

今年以來,神霧環保、邦訊技術、金龍機電等多家上市公司大股東都遭遇了質押股票觸及平倉線的情形,股價因此跌得找不到北了。

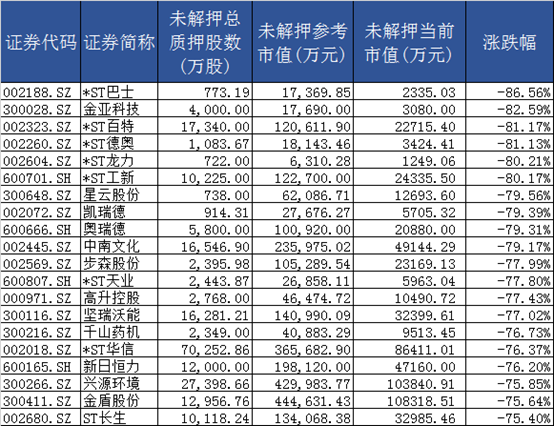

數據來源:東方財富

這些股需要迴避

由於多數券商暫停股權質押業務,有些券商對於質押率高於30%的直接不予受理,因此,質押比例高的股票以及大股東質押比例高的股票都要注意規避。

當然現在不少股票其實已經跌到了平倉線,但為了市場穩定,券商並沒有對其質押的股票進行平倉操作。而部分信託計劃大量駐紮的上市公司,遭受”強平”的壓力則較大,是這場違約風暴中的高危目標。

目前,最需要迴避的是,股價相比質押時已經大幅下跌的股票,這類股票面臨的平倉風險較大。根據未解押股數算出當前的未解押市值,再跟質押時的參考市值比較,得出股票相對於質押時的漲跌幅,跌幅居前的20隻個股名單如下:

數據來源:wind

除了上述的股票,對於券商股,投資者也要注意其風險,目前券商股雖然估值較低,但是由於反彈正遭遇重重阻力,希望尚未來臨之前,還需保持謹慎,尤其對於股票質押業務佔比高的中小型券商而言。