AI 智能摘要

在市場屏息以待上證綜指能否跌破2638點,股市一片愁雲慘淡之際,誰曾想期貨市場上的黑色系品種(螺紋、熱卷、焦煤、焦炭和鐵礦)卻異軍突起。焦炭一路向上突破2300、2400、2500、2600、2700點,但現在看來要夢碎2800點了。

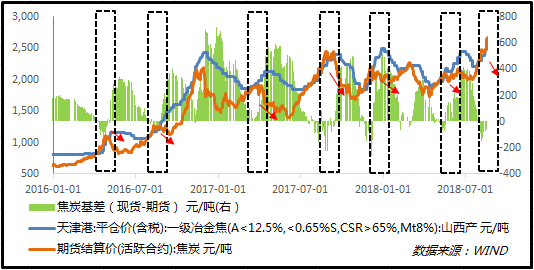

不得不服的焦炭基差規律

從過去2016年以來的經驗來看,每當期現價差轉正或在相對低位運行時,焦炭總會經歷一輪下跌的過程。目前倉單成本在2230-2450元,已經有較高的獲利空間,貿易商有高位套現,將虛擬庫存平倉的意願。簡言之,焦炭下跌已經箭在弦上。

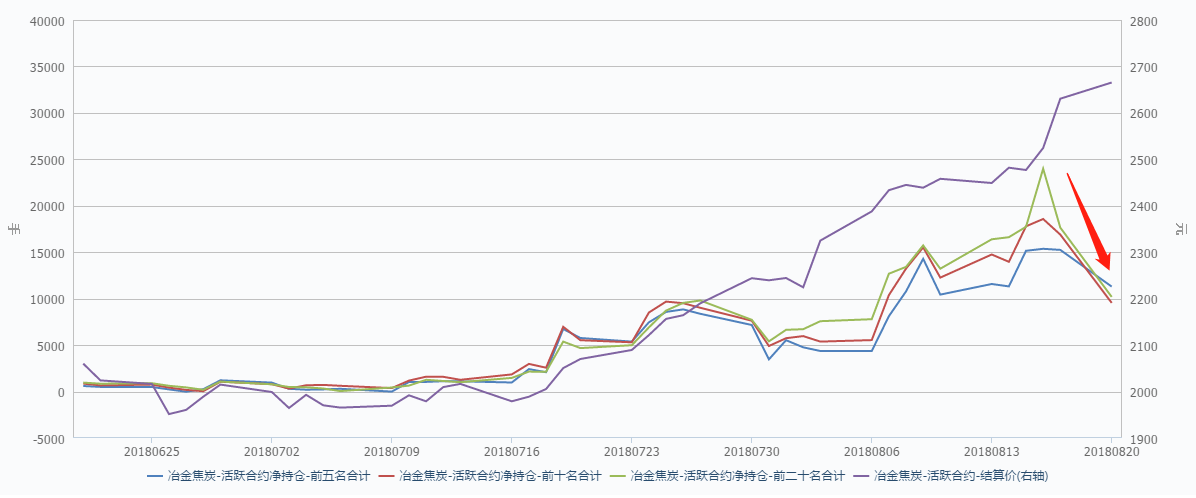

一個不可忽略的信號

焦炭排名前5/10/20凈多頭持倉均出現減少,前期強勢的焦炭,多頭開始獲利了結,是一個具有預示性的信號,焦炭不再是資金追捧的對象,焦炭持續上漲的神話要被打破了,接下來,向下回調到倉單成本2230-2450附近是正常現象。

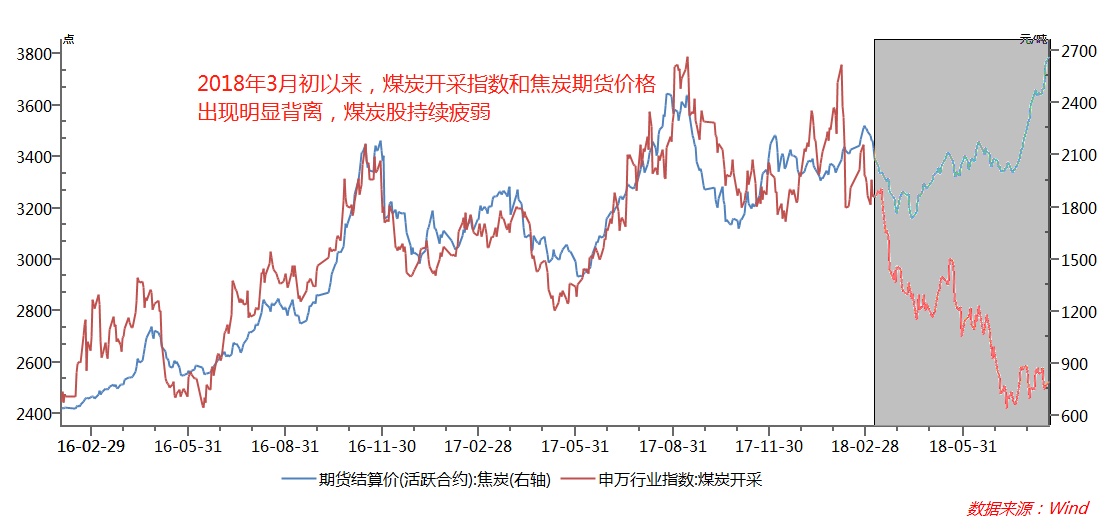

煤炭股是扶不起的阿斗還是另有隱情

焦炭期貨迎來回調,那麼煤炭股將會迎來怎樣的結局呢?從焦炭期貨和煤炭開採指數的走勢對比圖中,我們可以發現2016年以來煤炭開採指數和焦炭期貨之間存在著高度正相關性。但是,今年3月份以來,這一規律被打破,焦炭期貨持續創新高,然而煤炭開採指數去持續創新低。

一方面,主要跟今年以來隨著中國經濟增速放緩,大盤表現情況整體不佳有關,另一方面的根源在於煤炭企業本身。

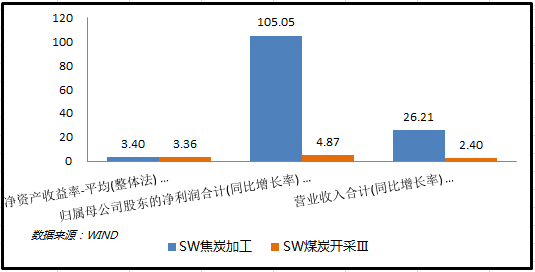

在37家煤炭開採企業之中,僅有8家屬於焦炭加工企業,其餘企業仍處於煤炭開採和銷售。從業績表現來看,焦炭加工企業凈利潤同比增速為105.05%,煤炭開採(III)的凈利潤增長率僅為4.87%。焦炭加工企業的業績表現要好於煤炭開採企業。煤炭企業出現分化,業績增速高的企業佔比較少,蚍蜉難撼大樹,整個煤炭板塊仍然表現弱勢。

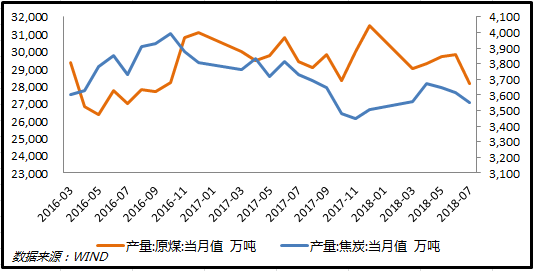

同時,我們可以看到原煤和焦炭產量不在同一個數量級,焦炭產量只有原煤的12.5%,且在環保限產此起彼伏之下,5月份以來焦炭產量持續下降,價格補充了量的下降。而量級較大的原煤不僅產量降而且價格弱穩,煤炭開採企業營收效益並沒有想像中的那麼好。

綜合這兩方面因素,我們可以清楚的看到煤炭股和焦炭期貨持續背離的原因,而之後這種背離的修復需要靠期貨的下跌來完成。因此如果前期買了煤炭股的朋友,在焦炭期貨下跌之際,可以考慮離場配置其他概念股,煤炭股之後可能會猶如一潭死水。

本文觀點由悉達多提供,內容僅代表個人觀點,不作為買賣依據,據此操作風險自負。投資有風險,入市需謹慎!