AI 智能摘要

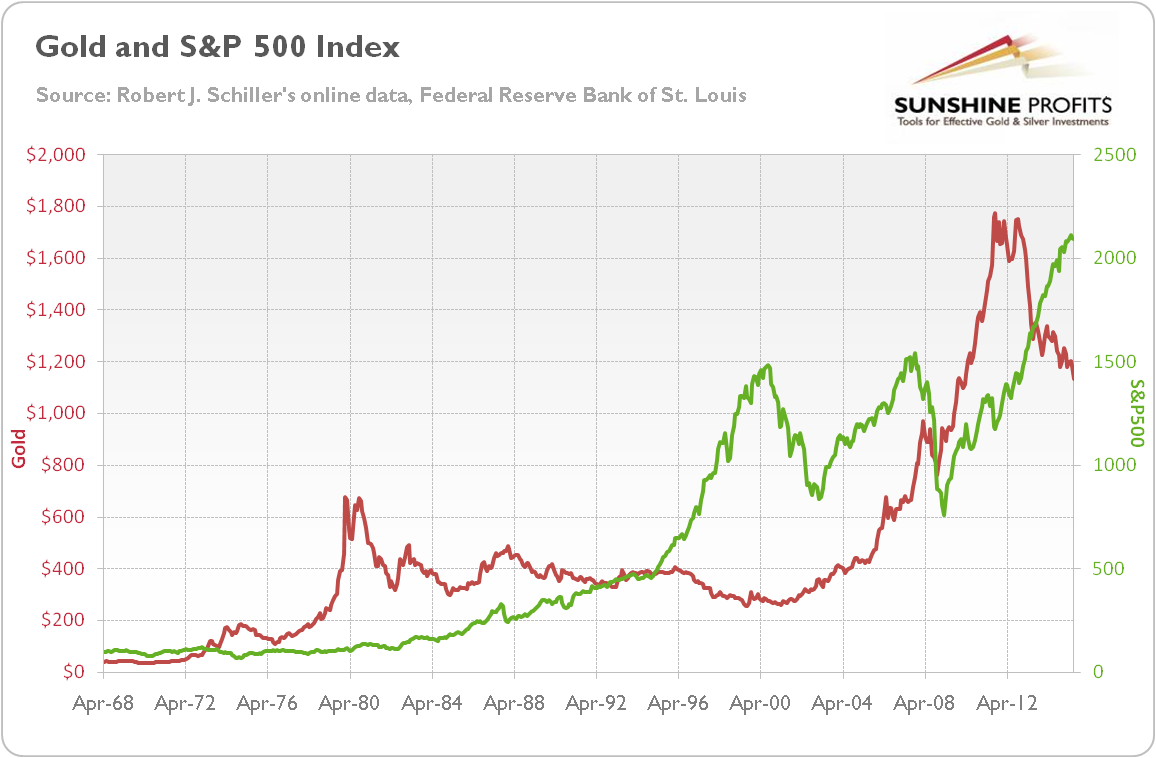

股票估值與黃金價格之間的關係是另一個廣泛討論的相關性。標準觀點認為,這兩個市場存在負相關:當股票上漲時,黃金價格下跌,反之亦然。有經驗證據至少部分證實了這一共同觀點。下圖顯示了黃金價格和標準普爾500指數。如你所見,從1987年到2000年,這兩個市場之間存在負相關關係。然後,網際網路泡沫在2000年開始爆發,而黃金牛市的開始時間不早於2001年。自2011年以來,股市和黃金也一直在朝著相反的方向發展; 然而,2000年代通常被視為一個共同運動的時期。因此,這張圖表清楚地表明了 黃金股票關係隨著時間的推移而變化,取決於外部條件,尤其是宏觀經濟因素。

圖1:1968年至2015年的黃金價格(紅線,左邊的比例)和標準普爾500指數(綠線,右邊的比例)

為什麼我們經常看到股票和閃亮的金屬之間存在負相關關係?嗯,這與風險規避有關。當交易者進入防禦模式時,他們可能更喜歡黃金到相對風險的股票。俗話說黃金是避險貨幣,因此在嚴重的金融動蕩期間,黃金與股票之間存在負相關(或至少是不相關的),就像2008年一樣。

第二個原因是機會成本和由此產生的投資流量隨時間而變化。與黃金相比,風險偏好是影響股票相對吸引力的一個因素,但不是唯一的因素。其他包括經濟增長速度,實際利率,美元匯率,兩個市場的勢頭等。通常情況下,當經濟在股市收益率下降的情況下經歷放緩時,投資者可能會將資金從股票中轉移並投資於 黃金市場直到經濟出現反彈。這種情況很可能發生在實際利率較低的情況下,這在經濟疲軟期間通常是這種情況(由於謹慎的消費者和企業的需求較低,中央銀行為恢復增長而實施的貨幣放鬆,或者高通脹率)。最好的例子可能是20世紀70年代,當時經濟處於停滯狀態,而股市則持平。擴張性貨幣政策導致高通脹和美元疲軟。所有這些因素加上低實際利率(主要是由於高通脹)使得黃金比股票更具吸引力。相反,未來二十年是經濟穩定和通脹受控的時期。沃爾克的加息和通貨膨脹降低導致實際利率上升,這使得黃金不那麼吸引人。 新經濟(部分來自技術進步,放鬆管制和全球化推動的真正財富創造)與格林斯潘的貨幣寬鬆政策相結合,加劇了紐約證券交易所股市泡沫,隨後是納斯達克泡沫。

但是,為什麼閃亮的金屬和股票在2000年代普遍同步上漲?那麼,20世紀80年代實施的金融放鬆管制改變了通貨膨脹的性質。從那時起,新資金進入資產市場 – 包括證券交易所 – 而不是消費者良好的市場。因此,貨幣貶值被視為導致資產價格上漲,而不是消費者價格上漲。這就是為什麼股票價格自20世紀70年代以來普遍上漲,並在2000年代與黃金同步發展。在雷曼兄弟破產後,這種現象處於最高水平。從那以後,股票市場主要依靠美聯儲慷慨提供的流動性滴灌。事實是,如果沒有新的貨幣和信貸的不斷流入,股市的繁榮不可能持續很長時間。

現在應該清楚的是,就石油和黃金而言,股票和黃金價格之間沒有偶然的聯繫。相反,它們取決於外部宏觀經濟因素。股票和黃金之間唯一的因果關係在於股票崩盤時從股票到黃金市場的資金流動。然而,這些轉變是由於投資者對以美元計價的金融系統的信心發生變化。

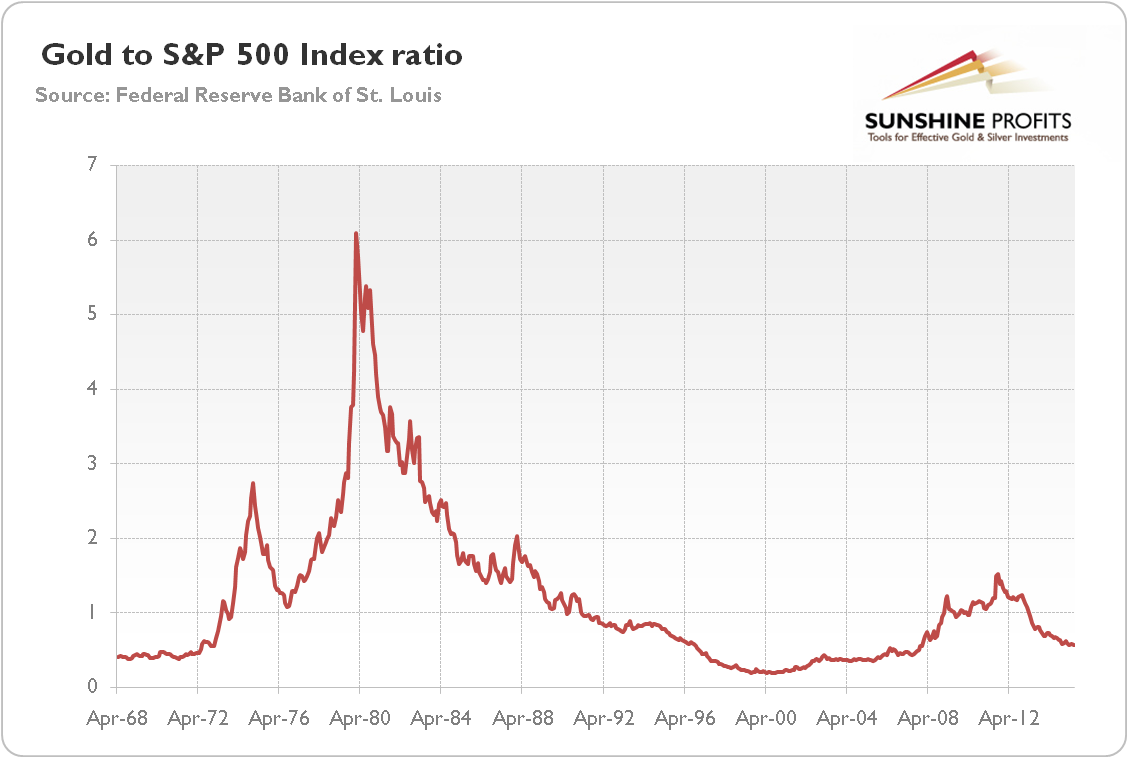

黃金與標準普爾500指數的比率是這種信心的良好指標,因為它將這兩個市場與貨幣擴張的影響隔離開來。如下圖所示,該比率在20世紀70年代上升,當時人們對美元的信心很低,在1980年1月達到頂峰。然後,由於美元在2000年8月之前重新獲得信任,這一比率正在下降。再次到2011年,當大蕭條爆發後前所未有的央行行動恢復了對全球經濟前景的信心,並導致黃金牛市的結束。

圖表2:1968年至2015年黃金與標準普爾500指數的比率(黃金價格除以標準普爾500指數)

總之股票市場不會推動黃金市場,儘管有時可能會這樣做。雖然股票和有光澤的金屬經常向相反的方向移動,但隨著時間的推移,黃金股票的關係並不穩定。股票和貴金屬之間經常觀察到的負相關性是由於以美元計價的系統的信心變化,這促使投資者將資金從股票市場轉換為黃金,反之亦然。這只是另一個確認「 相關性並不意味著因果關係」,因為觀察到的股票和黃金錶現之間的差異是由對基於美元的貨幣體系潛在信心變化的不同反應造成的。