AI 智能摘要

因此,你終於確信股票投資很重要,並希望開始學習和投資。你需要知道的第一件事就是如何在購買股票時發現一個好交易,或者像金融大師喜歡說的那樣,一個被低估的股票。

股票是否優惠可能在很大程度上取決於你的估值方法。並且有各種方法需要考慮。你可能不需要知道每種估價方法,但是你至少可以了解常見的方法以及何時使用這些方法。

沒有一種方法可以應用於所有業務,因為每種庫存都不同。每個行業都可能有自己獨特的屬性,可能需要採用不同的估值方法。

今天,我們將儘力解釋何時使用兩種常見類型的估值方法的案例。

評估模型的兩種分類

估值方法通常分為兩大類:絕對估值模型和相對估值模型。

絕對估值模型試圖僅根據基本面(基本面指年度報告中可以找到的項目)(如股息,現金流量和凈資產)找到投資的內在或「真實」價值。屬於此類別的估值模型包括股息貼現模型,貼現現金流量模型,剩餘收益模型和基於資產的模型。

相對估值模型通過將該公司與其他類似公司進行比較來運作。這些方法通常涉及計算倍數或比率,例如價格與收益倍數,並將它們與同一行業的其他類似公司的倍數進行比較。

我們今天將討論兩種類型的絕對估值模型。

股息折扣模型(DDM)

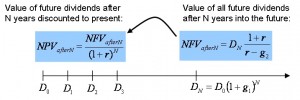

股息貼現模型(DDM)是最基本的絕對估值模型之一,也經常在金融類中教授。顧名思義,它根據股息支付計算公司的內在價值。使用股息的理由是因為它代表了股東在公司投資所獲得的收入。

複雜的公式不是嗎?

這個模型有很多限制。首先,該方法僅適用於支付股息的公司。如果公司即使在盈利時也不支付股息,那麼就沒有基礎來形成估值。

其次,紅利需要穩定和可預測。否則,如果投資者使用這種模式,估值將太不穩定。

例如,只有在賺取大筆資金(例如5年一次)時支付股息的周期性公司將無法滿足要求。因此,這種估值方法最適合那些支付穩定和可預測股息的公司,這些公司通常是成熟和發達的行業中成熟的藍籌公司。

貼現現金流量模型(DCF)

如果你正在考慮的公司擁有強勁的現金流但選擇不支付股息,而寧願將其用於自身的擴張?在這種情況下,你可以查看貼現現金流量(DCF)模型。這種模式可以用於各種不支付股息的公司,甚至可以用於支付股息的公司。

DCF模型非常類似於DDM,你可以用自由現金流取代股息。它的工作原理是自由現金流通常預測五到十年,然後計算終值以計算預測期之後的所有現金流量。

要使用此模型,公司需要具有可預測的正自由現金流。自由現金流量是指經營現金流量減去資本支出。當你看下面的表格時,你會發現公司實際上所投入的資金比它產生的要多得多。結果,自由現金流變為負數,並且不可能使用該模型。這通常適用於航空業的公司,在這些公司必須為購買的飛機支付巨額投資。

| 2005年 | 2006年 | 2007年 | 2008年 | 2009年 | 2010 | |

| 經營性現金流 | 438 | 789 | 1462 | 890 | 2565 | 510 |

| 資本支出 | 785 | 995 | 1132 | 1256 | 2235 | 1546 |

| 自由現金流 | -347 | -206 | 330 | -366 | 330 | -1036 |

因此,能夠最有效地利用這種模式的公司是經過成長階段或不需要大量資本支出的成熟公司。