AI 智能摘要

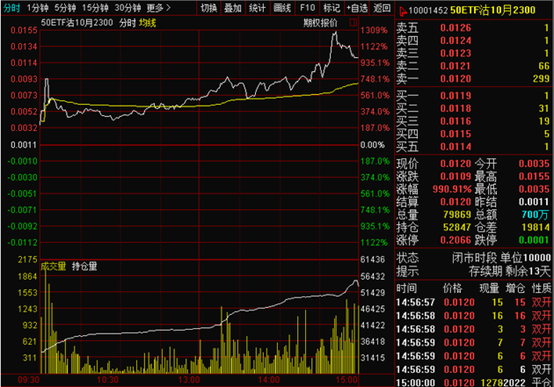

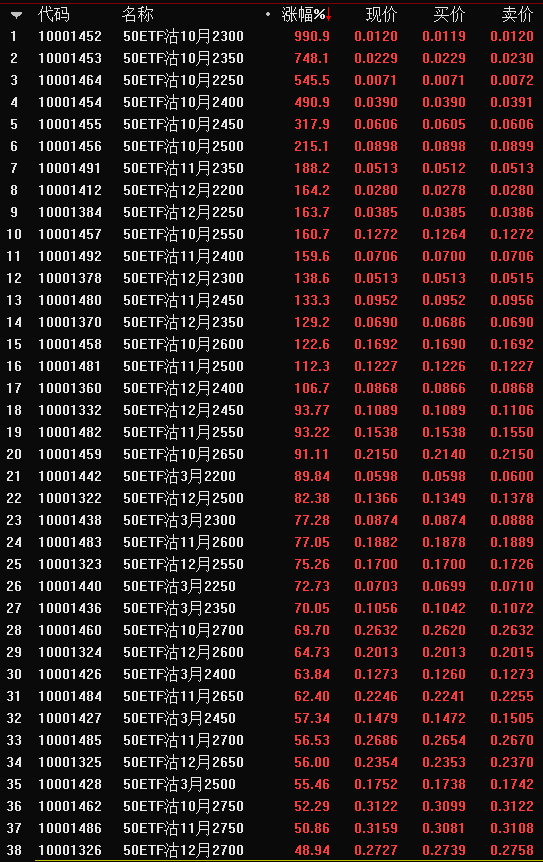

昨天,A股跌破了熔斷底,大盤一瀉千里,市場一片哀嚎,但是50ETF認沽期權卻全線暴漲,共有17隻認沽期權合約漲幅超過100%,其中三隻合約日內漲幅超過500%,50ETF沽10月2300漲990.91%,50ETF沽10月2350漲748.1%。

數據來源:東方財富

炒股的在悲鳴,炒期權的卻在開狂歡派對。一個是地獄,一個卻是天堂,這都是市場,讓人充滿敬畏。今年股市波動厲害,投資者對沖需求增強,而認沽期權作為A股市場為數不多的對沖工具之一,在暴跌之後成為眾多投資者對衝下跌的最好選擇。

50ETF認沽期權是什麼?有什麼門檻?普通投資者是否能夠理解?如何操作?我們今天主要就這幾個問題做做科普。

何為ETF期權?

ETF期權是指一種在未來某特定時間,以特定價格買入或者賣出交易開放性指數基金的權利和合約。

50ETF期權是我國首個場內期權,50ETF是其對應的標的資產。50ETF是什麼呢?50ETF是以上證50指數成分股(主要是銀行、保險、基建等權重股)為交易對象的基金。目前50ETF期權共有108個合約在交易。

數據來源:東方財富

認購、認沽及行權價

期權交易的是一種權利,需要對行情有個大體判斷,看漲就認購,看跌就認沽。選擇好交易方向之後,就要選擇行權價格了。認購的話選擇2.45呢?還是2.5呢?認沽的話是2.4呢還是2.3呢?這個需要投資者有一個對大勢的判斷。

舉個栗子,如果50ETF是2.4元,老王認為接下來上證50要漲,就買入了50ETF購10月2500,相當於買入了一個選擇權。作為權利方,老王可以根據情況,選擇是否要在10月底之前以2.5的價格買入50ETF。

何為權利金?

為了得到這個選擇權,老王需要交權利金,而且不論老王是否行使選擇權,這個權利金都是付出去的,不會再回到老王手中了。

權利金是多少呢,一個簡單的計算方法,就是把現價*10000就能得出每張合約需要多少權利金了。比如,現價為0.001*10000=10元一張。

如何炒作?

目前,A股期權交易者一般並不會真正的去行權得到股票,而是炒權利金的價差。因為期權是T+0交易,當天買可以當天賣。如果買的是認購,行情上漲單子(權利金)就會跟著上漲,權利金升值了可以隨時平倉獲利。反之,行情下跌,權利金就會縮水,到期後最多損失權利金。

因此,交易月份選擇方面,一般是近月優先,比如說現在是10月份,那就選10月合約,因為近月合約在月底就會行權,波動會劇烈些,價差炒作價值也大些。

何為保證金?

老王的對手方,就是賣這個期權給老王的人,收到老王的權利金之後,就要無條件配合老王,屬於義務方。如果老王要行使這個權利,那麼對手方就需要按照2.5的價格賣出這個50ETF。為了防止賣方不配合買方行權,義務方需要交一定的保證金。

賣方也就是說義務方的操作要更複雜點,容易搞暈,所以暫且先不講了,以後有機會再跟大家細說。

50ETF期權的門檻

首先是資金門檻,50ETF期權可作為一種對沖,拯救投資者的錢包,但是其門檻也較高,需要賬戶里有50萬以上的資金量。

其次是知識門檻,期權相比股票明顯更為複雜一點,所以投資者需要具備相應的專業知識。在達到資金量門檻之後,還需要通過考試,才能申請開通。

儘管有門檻,但50ETF期權自2015年2月9日在上海證券交易所上市交易以來,投資者參與人數穩步增加,截至2018年9月底,期權開戶數達到28.86萬戶。越來越多的投資者對期權產品開始熟悉起來。

數據顯示,自2018年以來,50ETF期權累計成交量為2.2億張,其中認購期權1.18億張,認沽期權1億張,日均成交量119.22萬張。這個期權在單邊下跌的市場行情中越來越火熱,成交量倍增,所以投資者對其掌握是有必要的。

投資者如果對50ETF期權有興趣,並且資金量達到門檻要求,所具備的知識也足夠了,就可以選擇正規的券商或者期貨公司去開戶,最後提醒投資者期權作為衍生品,風險更大,入市須謹慎。