AI 智能摘要

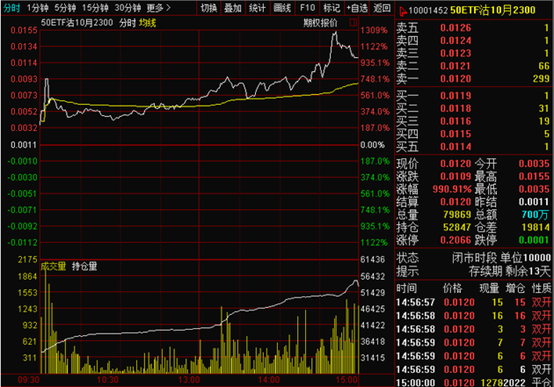

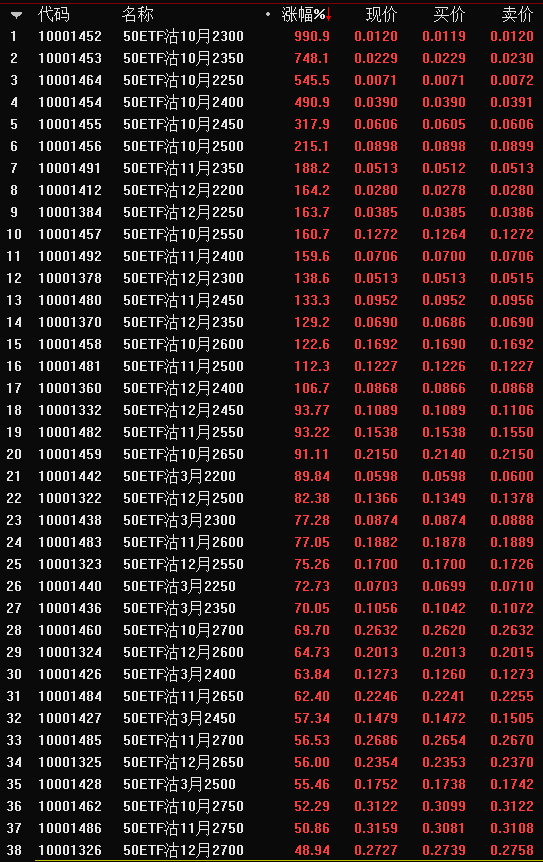

昨天,A股跌破了熔断底,大盘一泻千里,市场一片哀嚎,但是50ETF认沽期权却全线暴涨,共有17只认沽期权合约涨幅超过100%,其中三只合约日内涨幅超过500%,50ETF沽10月2300涨990.91%,50ETF沽10月2350涨748.1%。

数据来源:东方财富

炒股的在悲鸣,炒期权的却在开狂欢派对。一个是地狱,一个却是天堂,这都是市场,让人充满敬畏。今年股市波动厉害,投资者对冲需求增强,而认沽期权作为A股市场为数不多的对冲工具之一,在暴跌之后成为众多投资者对冲下跌的最好选择。

50ETF认沽期权是什么?有什么门槛?普通投资者是否能够理解?如何操作?我们今天主要就这几个问题做做科普。

何为ETF期权?

ETF期权是指一种在未来某特定时间,以特定价格买入或者卖出交易开放性指数基金的权利和合约。

50ETF期权是我国首个场内期权,50ETF是其对应的标的资产。50ETF是什么呢?50ETF是以上证50指数成分股(主要是银行、保险、基建等权重股)为交易对象的基金。目前50ETF期权共有108个合约在交易。

数据来源:东方财富

认购、认沽及行权价

期权交易的是一种权利,需要对行情有个大体判断,看涨就认购,看跌就认沽。选择好交易方向之后,就要选择行权价格了。认购的话选择2.45呢?还是2.5呢?认沽的话是2.4呢还是2.3呢?这个需要投资者有一个对大势的判断。

举个栗子,如果50ETF是2.4元,老王认为接下来上证50要涨,就买入了50ETF购10月2500,相当于买入了一个选择权。作为权利方,老王可以根据情况,选择是否要在10月底之前以2.5的价格买入50ETF。

何为权利金?

为了得到这个选择权,老王需要交权利金,而且不论老王是否行使选择权,这个权利金都是付出去的,不会再回到老王手中了。

权利金是多少呢,一个简单的计算方法,就是把现价*10000就能得出每张合约需要多少权利金了。比如,现价为0.001*10000=10元一张。

如何炒作?

目前,A股期权交易者一般并不会真正的去行权得到股票,而是炒权利金的价差。因为期权是T+0交易,当天买可以当天卖。如果买的是认购,行情上涨单子(权利金)就会跟着上涨,权利金升值了可以随时平仓获利。反之,行情下跌,权利金就会缩水,到期后最多损失权利金。

因此,交易月份选择方面,一般是近月优先,比如说现在是10月份,那就选10月合约,因为近月合约在月底就会行权,波动会剧烈些,价差炒作价值也大些。

何为保证金?

老王的对手方,就是卖这个期权给老王的人,收到老王的权利金之后,就要无条件配合老王,属于义务方。如果老王要行使这个权利,那么对手方就需要按照2.5的价格卖出这个50ETF。为了防止卖方不配合买方行权,义务方需要交一定的保证金。

卖方也就是说义务方的操作要更复杂点,容易搞晕,所以暂且先不讲了,以后有机会再跟大家细说。

50ETF期权的门槛

首先是资金门槛,50ETF期权可作为一种对冲,拯救投资者的钱包,但是其门槛也较高,需要账户里有50万以上的资金量。

其次是知识门槛,期权相比股票明显更为复杂一点,所以投资者需要具备相应的专业知识。在达到资金量门槛之后,还需要通过考试,才能申请开通。

尽管有门槛,但50ETF期权自2015年2月9日在上海证券交易所上市交易以来,投资者参与人数稳步增加,截至2018年9月底,期权开户数达到28.86万户。越来越多的投资者对期权产品开始熟悉起来。

数据显示,自2018年以来,50ETF期权累计成交量为2.2亿张,其中认购期权1.18亿张,认沽期权1亿张,日均成交量119.22万张。这个期权在单边下跌的市场行情中越来越火热,成交量倍增,所以投资者对其掌握是有必要的。

投资者如果对50ETF期权有兴趣,并且资金量达到门槛要求,所具备的知识也足够了,就可以选择正规的券商或者期货公司去开户,最后提醒投资者期权作为衍生品,风险更大,入市须谨慎。