AI 智能摘要

目前休閑服務板塊 TTM 整體法市盈率為 29.7倍,對應 2018 和 2019 年的預測市盈率分別為 25 和 20 倍。其中,景點、酒店、旅遊綜合、餐飲和其他休閑服務對應的 TTM 整體法市盈率分別為 24、26、32、79和31倍,板塊整體估值處於歷史相對低位。

數據來源:WIND

隨著中報的公布,休閑服務板塊整體表現向好,有近半數企業凈利潤增速同比超過20%。筆者建議持續關注板塊節前行情,看好行業長期發展趨勢。整體看,旅遊產業向上發展趨勢明確,未來隨著收入和需求提升、交通條件不斷完善、產品愈發豐富,行業景氣度不斷提升。本月和下月將分別迎來中秋小長假和國慶長假,板塊有望迎來小長假行情。

數據來源:WIND

建議重點關注板塊龍頭和低估值公司。投資者應該從兩個角度甄選公司,成長性角度,建議重點關注龍頭公司,包括中國國旅、宋城演藝及眾信旅遊;低估值角度,建議關注前期跌幅較多,現金流充沛的景區個股,包括黃山旅遊、峨眉山等。

中國國旅(601888):行業龍頭,規模效應漸顯,運營效率存在提升空間。 ①業績持續穩定增長;②北京/香港/上海/澳門等機場免稅店經營為公司帶來協同效應和規模效應;③三亞旅遊市場回暖,海棠灣周邊設施不斷完善有利於公司業務發展;④消費迴流大背景下,政府對行業給予較多政策支持。

數據來源:WIND

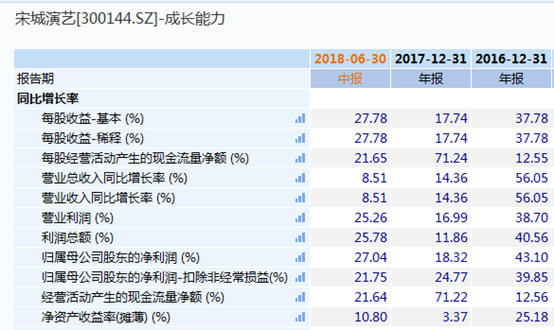

宋城演藝(300144):模式優&業績穩&團隊強。①經營穩健,營收對應的 3 年和 5 年複合增長率分別為 48%和 39%;扣非後歸母凈利潤對應的 3 年和 5 年複合增長率分別為 47%和 38%。②桂林、張家界、上海、西安等國內新項目及澳洲項目有序推動,今年新簽訂西塘演藝小鎮項目,為持續增長提供保證;③輕資產訂單項目添新翼;④團隊市場意識強,在營銷和渠道方面具備超出同行的執行力。

數據來源:WIND

眾信旅遊(002707):行業龍頭&民營機制&估值歷史低位。①出境遊行業受益於消費升級,放長周期看其向上增速趨勢確定無疑。在歷經 2016 和 2017 年兩年行業低迷期後,出境遊行業逐漸復甦,公司作為行業龍頭有望享受溢價成長;②公司為民營機制,創始人團隊及核心管理層均持股,團隊穩定性強,對行業發展方向認知透徹。

數據來源:WIND

黃山旅遊(600054):傳統龍頭&外延發展&管理層積極&高鐵通車。①景區資源獨 特,對資源掌控力強;②管理層積極進取,在薪酬和經營體系方面採取了系列有 效的考核和激勵機制,公司費用率近幾年持續下降,由 2013 年的 24%下降到 2017 年的 18.6%;③除太平湖和宏村項目外,公司與藍城集團簽訂戰略合作協議,並成立投資公司,探索”旅遊+小鎮”發展模式,東黃山開發亦有序推動中;④杭黃高鐵預計 10 月通車,杭州至黃山車程縮短至 1.5 小時,將有效提升客流。

數據來源:WIND

峨眉山(000888):重點關注人事變動影響。①經營穩健;②管理層變更較多, 期間費用率不斷下降,公司經營效率存在改善預期;③景區交通條件不斷改善; ④作為四川唯一的旅遊上市公司,存在國企改革預期;⑤現金流充沛。

數據來源:WIND