AI 智能摘要

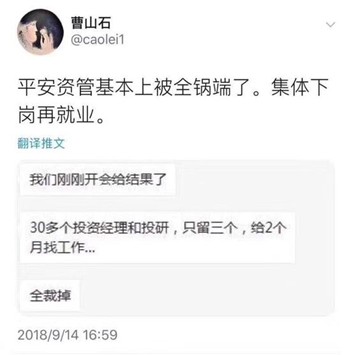

上周五,平安資管權益團隊大裁員的傳聞在圈內炸開了鍋,這兩天一直在持續發酵。平安資管是國內第二大資產管理公司,管理的資金規模高達2.8萬億元。如此大象級的資金,出於何種原因,竟然一夜之間要撤掉整個股票投資部門?

數據來源:微博

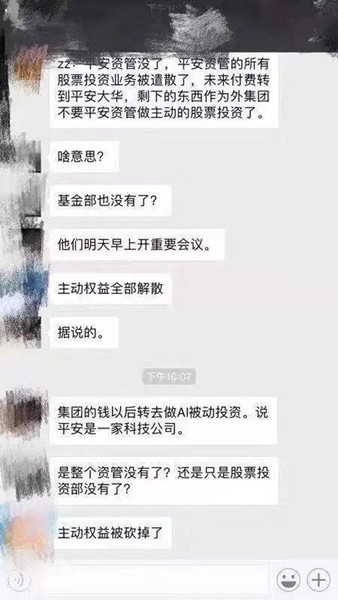

平安資管對傳聞予以回應,表示將轉型智能投資和量化投資,策略將有調整;市場擔憂被動操作會引發平安重倉股票的拋售,因此,今天平安資管重倉股應聲大跌。

數據來源:東方財富

這種大跌主要是恐慌情緒的一種宣洩,並不代表平安資管真的就會實際拋售這些股票。但是短期,由於中美毛衣戰還在繼續發酵,市場在繼續探底階段,草木皆兵,因此,平安資管所持股票被投資者拋棄。

其實,這個時候投資者還需冷靜對待,首先要搞清楚裁員是否真實?其次,如果真實,平安到底是出於什麼原因而大規模裁掉股票投資部門;最後,要搞清楚平安是否有可能大規模拋售重倉股。

傳聞是否真實?

今年以來,股市持續低迷,投資圈裁員傳聞甚囂塵上,不過以前都是券商,而這次是平安資管,所以讓人頗感意外。

市場不會空穴來風,而且,平安集團並沒有直接回應裁員傳聞,所以裁員很大可能是真實的。當然我們都希望這不是真的,如果是真的,對整個股票圈而言將是影響非常巨大的。

人工智慧or暗度陳倉?

平安資管權益投資部門大裁員,目前平安官方回應平安資管股票部分正向智能投資和量化投資轉型,策略將有調整。此外,平安資管還表示,正響應集團”科技轉型”戰略,加快利用人工智慧對投資業務賦能,致力打造”科技型資管公司”。

這個也是實際存在的,不僅僅平安,高盛等國際大投行在前兩年就已經用計算機工程師代替交易員,將交易人工智慧化。而且平安集團也不只一個權益部門要進行人工智慧化,還有客服部門的人工智慧化也在進行當中。

除了轉型智能投資和量化投資,還有一個原因可能與新會計準則下利潤波動太大有關。

新會計準則指的是2017年3月31日財政部修訂發布的新金融工具準則,其中對金融資產的分類標準有非常大的變化。按照新準則,股票等權益投資需要以公允價值計算並計入當期損益。也就是說,今年由於股票大跌產生的浮虧全部要計入當期損益,影響凈利潤。

有人已經算好了,新金融準則下,平安集團”以公允價值計量且其變動計入當期損益的資產”由1400億元飆升至7700億元,公允價值變動導致的公允價值變動凈收益為負,並且高達-111.5億元(半年報凈利潤647億元),而去年同期是正的33億元。

、

、

去年整個平安集團的凈利潤剛剛1000億元,所以新會計準則下公允價值變動帶來的虧損對平安集團來說影響是相當大的。

但是虧損的股票也不可能一下子都賣掉,賣掉照樣會帶來損失,所以想通過將權益投資項目進行委外投資來規避新會計準則帶來的賬目的影響。

不過平安管理那麼多資產,好像也不大可能全部委外投資,所以說可能智能化投資和量化投資將與委外一起共同支持平安集團的策略調整。

平安重倉股會被拋售嗎?

平安資管回應目前依然是全品種投資,也就是說股票以及其它權益投資不會被拋棄。平安系的重倉股會被平安拋售嗎?這個就像問一個普通小散,股票虧了那麼多,你割嗎?大部分人不大可能會割肉,像平安那麼大的規模,更不大可能在底部割肉。

現階段拋售絕對是非理性的,但是反彈之後進行掉倉換股倒是有可能的,所以對於平安重倉股可以等反彈進行換股。

隨著A股市場加快去散戶化進程,機構投資者將主導市場的方向。而被動投資有可能將逐漸成為資產配置行業的主導趨勢,平安資管未來或加大被動投資權重。

美國銀行最新的數據顯示,2018年上半年被動管理的基金數量持續上升,截止2018年6月末,美國44.2%的股票基金和24.4%的債券基金都已經是”機器託管”的被動管理狀態。

而中國,被動投資還屬於剛剛起步。據天風證券統計,截至2018年9月7日,共有4984隻基金,根據投資風格分類,主動投資型基金共計4353隻,資產凈值佔比96.07%;被動投資型基金共計631隻,資產凈值佔比3.93%。

中國或許也會效仿美國,提高被動投資的權重,未來可以想見的是小票、垃圾股將會被拋棄,大藍籌、大白馬的權重將得到明顯提升。這將是未來的主要趨勢,投資者應對其保持密切關注。