AI 智能摘要

市場依然跌跌不休,指數陰跌看似平靜,但個股走勢卻異常驚心動魄,冷不丁就出現白馬股閃崩跌停。

都說白馬股具有流動性優勢,但當前走勢證明並非這樣,沒有人願意接盤,不論什麼股票都有可能失去流動性。對於接下來的行情,像股權質押、信託持股這類廣為人知的風險自然要規避,除此之外,還有四大風險理應重視。

風險一:白馬股補跌

根據歷史經驗,白馬股補跌是市場見底的必備條件之一,但從白馬股補跌到市場見底,這一過程相對會比較漫長。

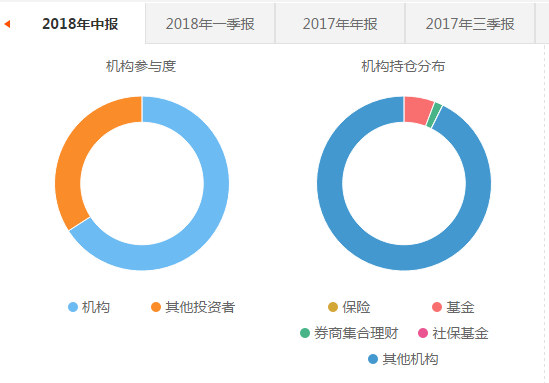

也就是說,千萬別看到白馬股看起來便宜了就盲目抄底。白馬股主要是機構扎堆布局的領域,從機構出逃到機構折返,這個心態轉變需要很長時間。而在弱勢環境下,要想發動資金需求量大的白馬股,更是難上加難。

歷史上A股市場出現過幾輪典型的強勢股補跌行情,比如2005年初表現強勢的交運、白酒等板塊個股在5月以後出現補跌走勢,2008年上半年表現強勢的農林牧漁、食品飲料、醫藥等板塊個股在10月以後出現補跌走勢,2012年前幾個月表現強勢的白酒、醫藥、電子等板塊個股在11月以後出現補跌走勢,每一輪補跌之後,市場都沒立馬見底。

風險二:處置效應

所謂處置效應,是指投資人在處置股票時,傾向賣出賺錢的股票、繼續持有賠錢的股票。這不僅僅是心理特徵的影響,還存在風險收益比的考量。

當股價上漲後,投資者可能降低股價進一步上漲的預期,售出股票也在情理之中;當股票價格下跌,投資者可能預期股價反轉的可能性加大,也有理由繼續持有虧損股票。

也就是說,對於絕大多數高位橫盤的股票,機構存在提前處置的強烈動機,也不要隨便碰。在流動性極其有限的情況下,這類股強者恆強的局面會被打破,機構稍微砸盤就可能引起系統性補跌。

如果你看到無明顯利空的價值龍頭出現大跌,大概率就是這種情況,比如海康威視。根據半年報,海康威視的機構投資者達到65%,2300億的流通市值每天6-10億的成交額,流動性肯定是不夠的。

風險三:成長邏輯變化

行業成長邏輯出現變化是常有的事,比如2012-2013受塑化劑風波影響的貴州茅台,2017年至今受雲計算價格戰影響的網宿科技,這兩年受行業整體低迷影響的傳媒股。

如今中國經濟整體增長速度降了一個台階,內憂外患同時出現,接下來成長證偽的故事會越來越多,布局成長股千萬要小心。

比如近期大跌的超級10倍股利亞德。

利亞德2012年上市,是過去5年里著名的一隻10倍股。公司所處行業是LED行業,以顯示設備起家,並因LED小間距電視名聲鵲起,最近又因涉足PPP模式的城市夜遊經濟文旅項目而受到矚目。

如今股價大跌,董事長怒懟基金經理,在最艱難的時候拋棄我們。曾經的大牛股如何就到了最艱難的時刻?

原因在於公司佔1/3的文旅和亮化業務出現了增長難題,這部分業務基本都是PPP模式,當前在去槓桿、PPP清庫的背景下,自然會受到影響。同時公司的財務瑕疵也開始出現,過去3年半里,公司應收賬款從5.70億增長到20.95億,增長了近4倍,存貨從3.89億增長到了36.27億,增長了9倍多。

再比如全牌照被當作下一個券商龍頭的東方財富,近期也慘遭機構用腳投票。

東方財富業務眾多,但核心利潤來源依然在東財證券的經紀業務和基金銷售兩塊,當前的資本環境,成長邏輯很難成立。

風險四:產業政策變化

今天鋼鐵、煤炭、化工、建材板塊出現系統性大跌,主要就是這個原因。市場傳聞”環保部新的限產總體方案把空氣質量改良指標從5%下調到3%了,限產50%或30%的指標也取締”,如果消息最終落實,對供給側改革帶來的邊際衝擊會很大,市場提前用腳投票。

當前來看,經濟穩增長的壓力很大,對於存在政策邊際利空影響的板塊要注意,最好離得遠一些。即便是像化工板塊這樣的,既受益於供給側改革邏輯,又存在行業競爭格局優化的邏輯,但依然要迴避,這些板塊裡面機構扎堆,即便是籌碼衝擊對股價的影響也很大。