AI 智能摘要

9月3日,港交所披露了貓眼娛樂(下稱貓眼)招股說明書。 佔據國內在線票務市場份額60%的貓眼成立於2013年,美林美銀和摩根士丹利為貓眼IPO的聯席保薦人,華興資本為獨家財務顧問。有消息指出,貓眼或將於今年年底正式赴港上市。

根據招股說明書,貓眼為中國領先的網際網路娛樂服務平台,業務涵蓋在線娛樂票務服務、娛樂內容服務、娛樂電商服務和廣告服務等。2018年上半年,貓眼月度活躍用戶超過1.3億。根據艾瑞諮詢報告,按2018年上半年電影票務交易總額計,貓眼為中國最大的在線電影票務平台,市場份額超60%;2018年上半年,按票務總交易額計,貓眼在現場娛樂票務服務中排名第二。

2018年上半年,貓眼提供宣發支持的電影佔中國總票房的90%。按2018年上半年平均月度活躍用戶計,貓眼為國內最大的在線電影社區。2018年上半年,貓眼的平均月度活躍用戶達1.335億。此外,根據招股書信息顯示,截至2018年6月30日,貓眼平台上的媒體內容月均瀏覽量11億,預告片觀看量累計19億次,電影評分近1.5億條。

伴隨著國內電影市場的井噴式發展,貓眼營業收入總額從2015年的5.97億元人民幣增長至2017年的25.48億元,年均複合增長率達106.6%。截至2018年6月30日,貓眼的營業收入為18.95億元,同比增長103.5%。經調整溢利凈額從2015年的-12.7億元上升至2017年的2.16億元,成功扭虧為盈。

公司毛利從2015年的2.98億元增長至2016年的8.88億元,到2017年增至17.42億元,毛利增速分別為197%和96%,實現連續兩年近翻番增長。2018年上半年毛利已達11.86億元。貓眼2015年及2016年的經調整虧損12.7億元及3億元(人民幣),2017年貓眼宣布扭虧為盈,當年經調整溢利凈額為2.16億元(人民幣)。

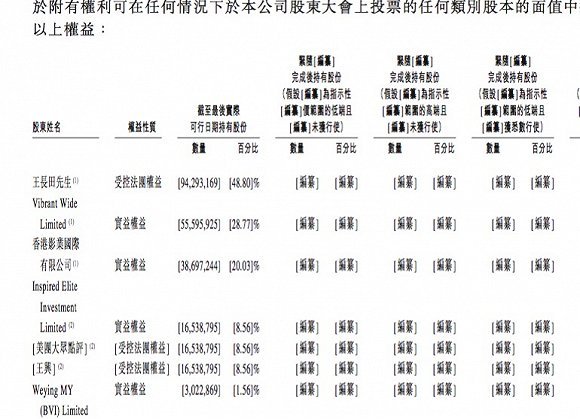

根據貓眼招股書顯示,光線傳媒及其關聯方為第一大股東,持股比例為48.80%;騰訊持股比例為16.27%;美團為8.56%。若貓眼最終港交所上市成功,光線傳媒(000251.SZ)等參與者將迎來投資板塊的重要一步,而光線傳媒董事長王長田此前曾多次表達了希望貓眼儘快上市的想法。

貓眼最初為美團內部孵化產品,2016年被獨立拆分為貓眼電影業務,2016年5月,光線傳媒控股股東光線控股以1.76億光線傳媒股份和8億元現金換取貓眼電影38.4%的股權,同時光線傳媒以15.83億元現金購買貓眼電影19%的股權。光線控股和光線傳媒此次交易完成後合計持有貓眼電影57.4%的股權,從而獲得貓眼實際控制人身份。

2017年9月21日,貓眼電影與微影時代在線票務業務宣布合併,合併後的新公司稱為「貓眼微影」,貓眼將注入包括電影和演出票務業務、行業專業服務、電影投資宣發等在內的全部業務,微影時代則將電影票務、演出業務及相關資產合併注入新公司,2017年11月貓眼微影獲得騰訊10億元融資注入。

自光線將貓眼收入囊中後,諸多券商對此給予看好評級,聯訊證券在近期表示:目前貓眼和淘票票二者的市場份額基本是六四開,且已經開始持續盈利;從較好的情況看,若貓眼上市,市場回歸2017年底時市場對於貓眼的評估,貓眼的盈利將會非常可觀,估值可達400-500億。目前看,光線目前股價對應市值306億。由於投資收益不確定性較大,若一起打包電影本業和投資收益給予2018年PE25倍,對應市值約250億,剩下的56億就可以看作是市場給予貓眼的市值。

今年上半年,光線傳媒實現營收7.21億元,較上年同期下滑29.96%,歸屬於上市公司股東凈利潤為21.07億元,較上年同期大幅增長了426.05%。經營活動產生的現金流量凈額為-1.812億元,較上年同期下滑172.91%。光線傳媒今年上半年的投資收益達到22億元,占利潤總額的89.6%。