AI 智能摘要

不知道你會不會是這樣的:剛一聽說要發工資,會覺得很開心,拿到工資條就沒那麼開心了——看看稅前稅後,七扣八扣,感覺還完信用卡,工資真是白領了。

沒辦法!月入3501塊,在一線城市一室一廳都可能租不起,卻要繳個稅了——能和高收入人群一起為國庫做貢獻,好光榮的樣子。

這3年,調整個稅年年是人大代表的家常菜……

終於在今年兩會,《個人所得稅法》的修正被提上日程,期間雖然月入3500以上小夥伴的個稅照繳不誤,心裡卻多了點期待…。

徵求完社會大眾13萬條意見和專家看法後,《個人所得稅法修正案草案》提交十三屆全國人大常委會第五次會議二次審議。

關於個稅起征點,個稅二審稿中未對起征點進行修改,維持了一審稿中起征點調至每年6萬元,即每月5000元不變。除個稅起征點外,還有一個備受爭議的問題在二審稿中也沒有變動,那就是45%的最高邊際稅率。

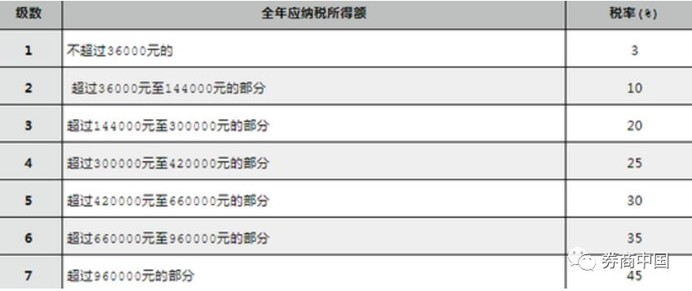

個人稅率表-修改後

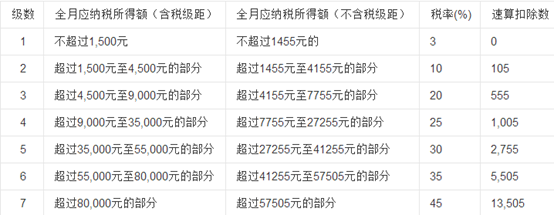

個人稅率表-修改前

差別僅在於:之前年入超80w的部分要按45%交個稅,現在年入96w以上的部分才按交個稅。

除了起征點和全年應納稅所得額外,《個人所得稅法修正案草案》關於專項扣除還做了明確規定,包括居民個人按照國家規定的範圍和標準繳納的基本養老保險、基本醫療保險、失業保險等社會保險費和住房公積金等;專項附加扣除,包括子女教育、繼續教育、大病醫療、住房貸款利息或者住房租金、贍養老人等支出。這幾項支出,可以在稅前扣除。通俗地講就是,以後納稅時,除減去基本養老保險、基本醫療保險、失業保險、住房公積金等專項扣除,還要減去專項附加扣除,再計算要納多少稅。

也可以用這樣一道算式來表示:應稅所得=年度收入-6萬元(起征點)-專項扣除-專項附加扣除-依法確定的其他扣除。

專項扣除,其實是我國由分類稅制向綜合稅制轉換的過程。

目前的分類稅制,是將個人不同性質的所得進行分類,分別扣除不同費用,以不同稅率課稅。把以前的工資薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得作為綜合所得,按照統一的超額累進稅率進行徵稅,逐步建立綜合與分類相結合的個人所得稅制,是個稅改革的總體方向。

在現行分類稅制下,工資薪金所得每月按3500元的費用扣除後按3%—45%的超額累進稅率,勞務報酬所得每次不超過4000元的,減除800元費用,超過4000元的,減除20%的費用,然後按20%比例稅率徵稅,超過一定數額後實行加成徵收,最高稅率相當於40%。

個稅法修改後實行綜合與分類相結合的稅制,一個納稅人如果既有工資薪金所得又有勞務報酬所得,年終要將兩項所得合併適用統一的超額累進稅率表。

在分稅制的條件下,年終獎稅收是有優惠的,計算方法為:

先將員工當月內取得的全年一次性獎金,除以12個月,按其商數對照上表確定適用稅率和速算扣除數;在一個納稅年度內,對每一個納稅人,該計稅辦法只允許採用一次。

網上普遍流傳:國家越來越精明!看起來個稅起征點提升了,轉向綜合稅制後,對於高年終獎的群體,稅收其實提高了。

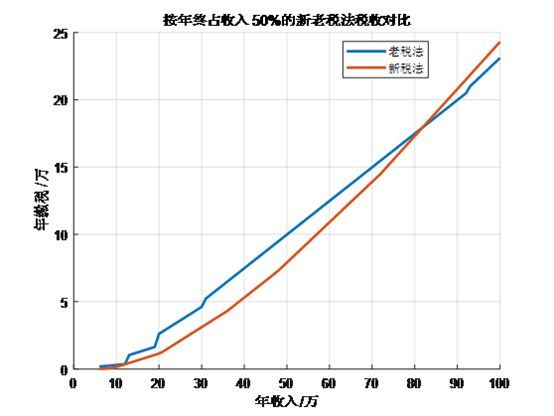

為了求證,我按新稅法年終不享受優惠和老稅法年終享受優惠的設定,按年終獎和月薪1:1的假設,統計了一下各個收入階段的個稅情況。(這裡說的收入,是扣除了各種稅前列支的五險一金後的收入)計算結果如圖:

年收入在80萬以上時,確實發生了按新稅法繳稅更多的情況。而對於80萬以下的人,繳稅總額是下降的。

但調整《個人所得稅法》,真的能讓有錢人多交稅嗎?

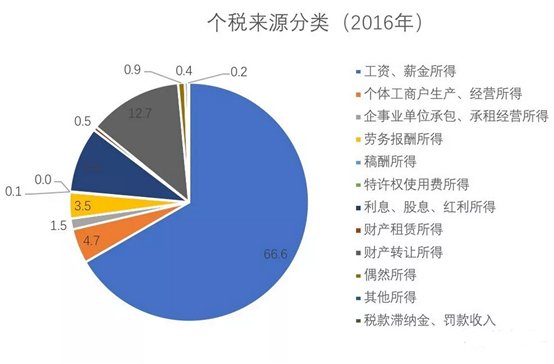

2016年個稅總收入10094億(約1萬億),其中工資薪金所得的個稅佔比66.6%,財產轉讓所得個稅佔比12.7%,個體工商戶生產、經營所得個稅佔比4.7%,勞務報酬所得個稅佔比3.5%。

不難發現:靠工資吃飯的群體貢獻了個稅總收入的2/3,而靠利息、股息、紅利所得的高收入人群的集結地,只給個稅總收入貢獻了7%。

不難發現:靠工資吃飯的群體貢獻了個稅總收入的2/3,而靠利息、股息、紅利所得的高收入人群的集結地,只給個稅總收入貢獻了7%。

拿股民朋友熟悉的股息來講,持股超過1年的,稅負為5%;持股1個月至1年的,稅負為10%;持股1個月以內的,稅負為20%。

持股一個月就撞見分紅的概率極低,多數中小股東的股息所得稅是按10%進行繳納的,對於公司大股東而言,多數持股在1年以上,稅率則降為5%。

20年不拿工資的馬雲和1元年薪的劉強東不是沒有繳納個人所得稅,只是吃分紅的BOSS們往往稅率只有5%,不用簽陰陽合同,就比吃工資的打工仔們低出一截。

所以,個稅起征點提高到5000,7000或者1萬其實無所謂,個人所得稅最重要是稅率,最低一檔的稅率要再低一點,低收入家庭的所得稅就可以少交一點,這樣是不是更合理一點呢?