AI 智能摘要

在股市崩盤期間,你可以進行大量投資活動,但這不是顯而易見的。

2016年開始是投資世界的坎坷年。1月7日市場開盤後30分鐘,上海股指跌幅超過7%,因「斷路器」被迫關閉。

這聽起來很荒謬(並且受到全球媒體的影響),導致全球股市在今年的第一周崩潰。無處可逃。在一個星期內,

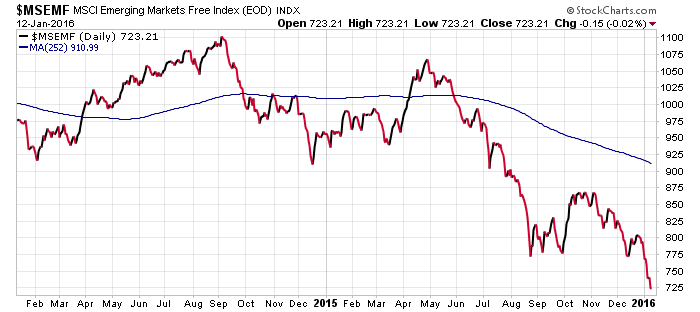

- 新興股市崩盤6.9%

- 亞洲股市暴跌6.8%

- 即便是發達市場也崩潰了5.2%

許多恐慌讀者問我對市場的預測。但是我能說什麼呢?事實是,我甚至無法預測我的妻子今天穿什麼衣服(可以嗎?),更別說讓我預測市場了。

但事情就是這樣,剛剛發生的事情再次證明買入和持有策略不起作用 (如果你不同意,你可以在下面評論)。我們人類喜歡在生活中尋求確定性,但確定性是感知,可預測性只是幻想。

雖然我可能不知道今年股市能給你帶來多少回報,但我知道現在該做些什麼。所以在這裡聽我說……

我們先談談駕駛

在我們潛入之前,讓我們先考慮一下這個問題:「當你確定沿途的所有紅綠燈都是綠色的時候,你是否只開車?」

一個明顯的答案是「不」。你知道無論你是多麼有經驗以及你對路線的熟悉程度,都無法知道你會遇到多少紅燈。

但這不會阻止你開車嗎?因為你知道綠燈是否變成琥珀色,你會慢下來,如果變成紅色,你就會停下來。這不簡單而合乎邏輯嗎?

有趣的是,在投資方面,人們總是試圖預測某些燈會變綠的確切時間,不是嗎?

開車看後視鏡的投資者

你能想像如果你在開車時只看後視鏡會發生什麼?有沒有辦法根據你剛剛經過的紅綠燈模式預測下一盞燈是否為綠色?「綠色,紅色,綠色,紅色……」圖案是否表示下一個淺綠色?

這可能聽起來很愚蠢,但有多少投資者這樣做了?你最近聽到的增長預測,投資前景是基於過去的數據?

在賭場的輪盤遊戲中,你總能看到過去投注結果的「統計數據」。這些結果對下一次下注絕對沒有影響,但人們總是可以找到一些模式來證明下一次下注。

投資預測也是如此。他們中的大多數只是幻想的控制。

與此同時,還有另一群人總是在等待所有的燈變綠。這就像等待所有的星星在你的下一步行動之前完美對齊一樣。那麼,這可以解釋為什麼有些人從不投資。

通過催眠投資

我們回去開車吧。當你開車的時候,你是否想過如何更換檔位,如何制動,如何檢查鏡子?你有沒有想過為什麼你可以開車,聽音樂,通過耳機(有些人甚至可以發簡訊)同時說話?

這是因為,經過充分的練習,我們處於高速公路催眠狀態,能夠以預期和正確的方式對外部事件作出反應,而不記得有意識地這樣做。

當我們在駕駛學校時,我們接受過處理不同危險情況的培訓。你是否同意我們沒有時間思考和分析真正的危險?我們只是本能地行動。

我的投資理念是一樣的,我們必須事先確定要做什麼。當投資情況發生變化時,就像股市崩盤一樣,我們只需要做我們應該做的事情,而不必過多思考。

大多數投資者知道他們應該做什麼,他們只是無法克服他們的情緒障礙。

全球股市崩盤是一個新的常態

去年8月。黑色星期一消除了新加坡股票投資者3年的投資收益。那時,我寫了一篇文章並解釋了投資者可以在股市崩盤中採取的3個行動。

快進4個月,我們又遭遇了一次撞擊,導致市場跌破前一個水平。我的同事開玩笑地說,我們的季度投資會議成為市場崩盤指標。

股價便宜的時候買多了?

我曾經是沃倫·巴菲特(Warren Buffett)價值投資理念的忠實粉絲,即「當其他人貪婪時賣出,當別人害怕時買入」。但多年來,我意識到這是一種理論上看起來很好但很少在現實生活中起作用的策略。我發現這種購買「被低估」的資產並持續較長時間 在今天的市場中毫無意義。

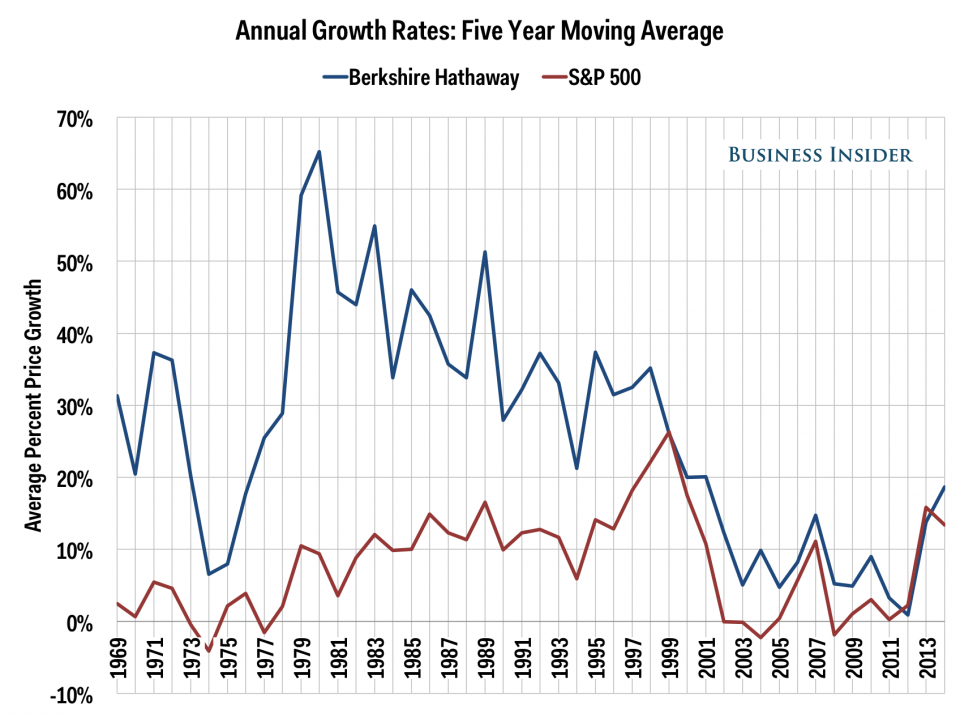

如果你看下面的圖表,你會發現,即使是沃倫巴菲特的傳奇投資回報也是在他早年投資的過程中發展起來的,他40多年的選股技巧似乎在2000年之後失去了魔力。

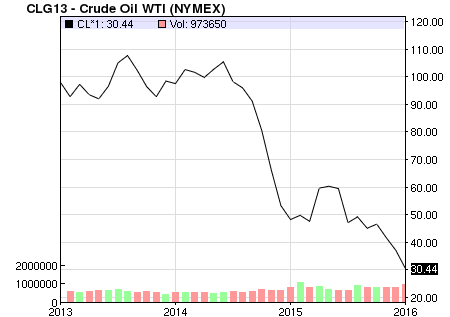

市場下跌時的買入就像抓下刀。有時你很幸運,購買後市場反彈。但大多數時候你最終會傷害到更多自己。油價就是一個很好的例子。

油價在不到兩年的時間裡跌幅超過70%。當它達到80美元時,你會聽到有人在談論購買,當它達到50美元時,就變成了「尖叫購買」。猜猜看,它現在達到30美元,我幾乎聽不到任何買入電話了。

無論股票的「真正價值」是什麼,投資市場的非理性都可以存在很長時間。

人們喜歡放牧,因此投資市場勢頭良好

如果你能理解為什麼一個15億美元的對沖基金已經決定將錢還給投資者,你就會明白今天投資的方式發生了巨大的變化。隨著所有巨大的指數基金和閃電般的快速演演算法交易,股票市場主要受到市場上所有參與者的羊群行為的驅動。

有了這種特徵,我堅信一個簡單的動量策略將會成為奇蹟。如果你遇到我的投資建議,你知道我將世界上的股票劃分為3個主要市場:

- 美國市場

- 歐洲市場

- 新興市場

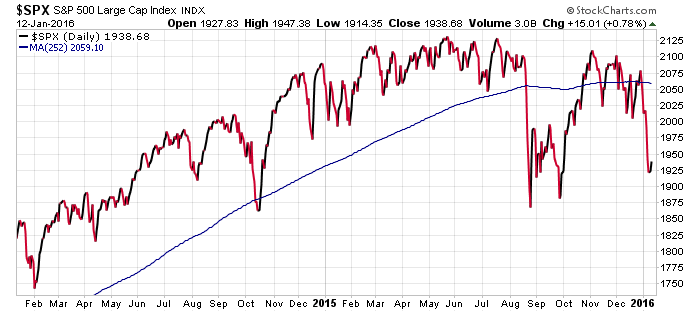

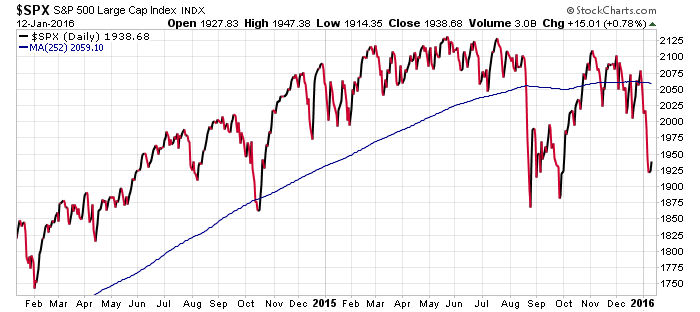

在目前的價格水平,許多「專家」會告訴你現在這是一個積累藍籌股並長期持有的黃金機會,但我發現現在這些市場都沒有機會。

而不是「平均下來」並希望市場有一天會復甦,我發現自己最好擺脫這種混亂,把錢投入其他機會。

不要將此與恐慌性拋售混淆或採取簡單的方法。因為我們有失去厭惡的傾向,在情緒上,在向下的市場中出售是一個比購買更具挑戰性和痛苦的決定。

但就目前股市崩盤是一種常態而言,從長遠來看,這就是我們的生存方式。