AI 智能摘要

人們想要相信一些不真實的東西,所以記者和企業會給他們想要的東西。他們生活在幻想中,直到企業倒閉,或者更多的傻瓜停止為這些企業支付更多費用。為什麼區塊鏈對於停車非常重要的解釋忽略了這樣一個事實,即在沒有區塊鏈的情況下使用收費標籤使得在這種情況下不需要該技術。許多加密貨幣初創公司正在重塑已經存在的業務, 在營銷材料中抨擊諸如「區塊鏈」和「分散」等流行語,並期望投機公司將其公司提高到高估估值過高的價格

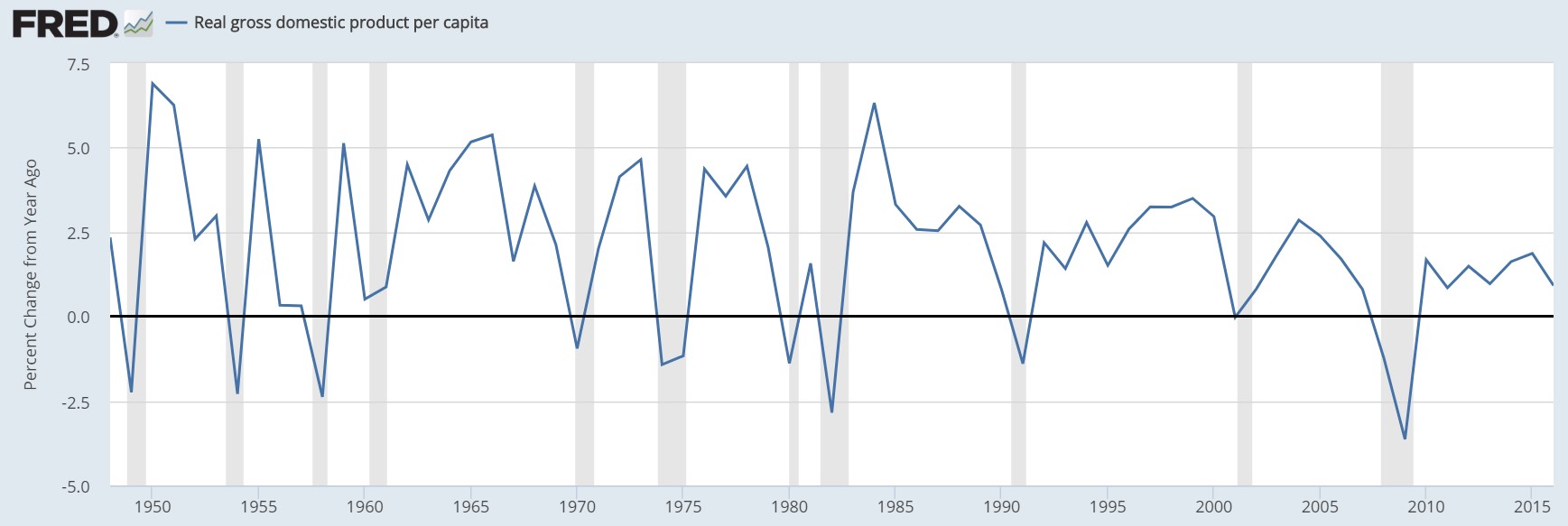

加密貨幣的猜測類似於20世紀90年代後期的技術部門。什麼阻止投機熱潮不是基本面,除非出現失敗。相反,什麼阻止了狂熱是在猜測結束時。這與股票通常的行為方式不同,因為它們應該是基於經濟和企業實力的投資。這種環境的不同之處在於明確要求中央銀行股票走高。不是改善經濟增長,而是建立煙霧和鏡子,使股市讓經濟看起來比現在好。正如你可以看到下面的圖表,自20世紀50年代以來,人均實際GDP增長率是任何商業周期中最低的。經濟增長奄奄一息,但股市投機使經濟看起來更健康。這是中央銀行的力量。

人均實際GDP增長緩慢這個周期

問題在於,由於中央銀行的行動(如量化寬鬆政策)推動股市大幅上漲,推動投資者提升風險曲線並創造積極的反饋循環以及繁榮的幻覺,這迫使人們對經濟更有信心。隨後,如果出現相反的情況,即減少來自中央銀行的股市刺激措施,這可能會導致投機性購買狂潮的消退,破壞信心並導致經濟下滑。這是反身性理論。喬治索羅斯推動的這一理論展示了股票如何促使經濟以某種方式行事,而不是描述經濟的運作方式。金融市場的積極性可以促使經濟改善,隨著股市成為最終領先指標,下跌股票可能導致經濟衰退。這個理論證明是真實的最佳方法是在今天的市場中,股票比以往任何時候都更加重要。

為了使對話完整,這個概念適用於加密貨幣,因為當數字貨幣的價格上漲而不是下跌時,更多投資者將投資於該行業的創業公司。大多數這些公司的業務並未受到價格變化的直接影響,但這並不能阻止價格投機推動對該行業的樂觀情緒。這種反思性理論是為什麼初創公司進行初始硬幣產品深入關注比特幣和以太坊等加密貨幣的價格。如果價格上漲,則表明該方仍在繼續。如果該理論與股票保持一致,估值的顯著下降可能會導致經濟衰退。

因此,我們關注資產價格。我們試圖找出關於黨何時結束的線索。從下圖中可以看出,資產波動率指數(包括11個資產類別)顯示在過去22年中接近最低波動水平。它顯示了所有資產如何變得高度相關,因為股票市場的投機已導致波動性崩潰。由於積極環境影響了固定收益和房地產等所有資產,因此該圖表支持反身性理論。