AI 智能摘要

強勢股是投資者的”大眾情人”,不論是剛入市小白,還是資深短線客,不論是博弈派,還是價值派,強勢股都是大家追逐的投資標的。

在這個市場,投資流派眾多,並沒有明確的對錯、優劣之分,並不是說價值投資就最崇高,最適合所有投資者,投資大鱷索羅斯就是典型的非價值派。在A股投資,找到最符合自身性格特徵以及能力稟賦的”複利模式”才是根本。所有投資流派都有自身的限定和條件,也有自身的適用範圍。

對於強勢股投資也一樣,如果對投資策略沒有感覺,如果性格特徵不符合,那麼這套方法並不適合你。在這個市場,有時候策略比技術要更加重要,而性格特點卻又比策略更加重要,而對於性格特徵來說,要想改變難度毋庸置疑。舉個例子,如果追漲強勢股不符合你的性格特徵,那麼追漲模式就不適合你,別看到強勢股漲得心痒痒就胡亂操作,投資最重要的是複利,一兩次的偶然收益算不上什麼,而且很有可能會害了你。

這套強勢股戰法主要分為4大系列報告:系列1是強勢股投資的”基礎篇”,主要論述強勢股的生命周期結構、中短線強勢股的區分、強勢股投資模式和市場環境的關係以及下跌階段強勢股的主要操作模式;系列2是強勢股投資的”進階篇”,主要論述強勢股投資的基礎理論,不同的操作模式都是建立在不同的基礎理論之上,理論抽象之後更能看透強勢股投資的本質;系列3是強勢股投資的”高階篇”,主要論述各種市場特徵之下,行之有效的強勢股操作模式以及操作要點,這一篇滿滿都是實戰經驗,會教大家十八般武藝;系列4是強勢股投資的”大成篇”,回歸本源探討強勢股投資最核心的關鍵點,鑄就大師之路。

本報告是強勢股戰法的系列1,也就是基礎篇。後續我們會陸續推出進階篇和高階篇,大成篇既是壓箱底的貨,也沒想得特別明白,就不準備推出了。

強勢股的必經之路

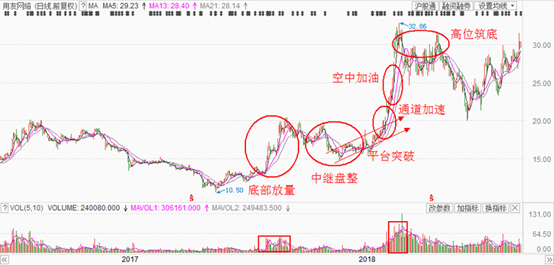

一隻股票從底部崛起,進而演化成超級強勢股,通常都會經歷一條必然路徑:底部放量、中繼盤整、平台突破、通道加速、空中加油、高位築頂。

一方面,這是一條必然路徑,每一階段的特徵都可以作為篩選潛在強勢股的標準,進而對目標個股進行跟蹤觀察,守株待兔逮住大牛股。另一方面,超級強勢股的形成需要技術面、情緒面、基本面的共振,這就使得強勢股的發展存在多種變數,能成為超級強勢股的更是少之又少,需要實際情況實際分析。此外,這是超級強勢股的發展路徑的抽象,並非所有強勢股炒作都會經歷這個完備過程,而有的強勢股會反覆經歷中間過程,周期會拉得更長。

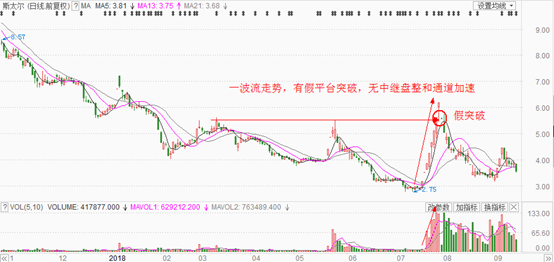

對於大多數短線強勢股,炒作級別並不夠大,炒作節奏也比較快,各個過程既可能出現組合,也可能直接缺失,形成不完整的炒作過程。典型如一波流到頂的走勢,缺少中繼盤整和通道加速的環節,也可能上漲空間不夠,缺少平台突破的環節。

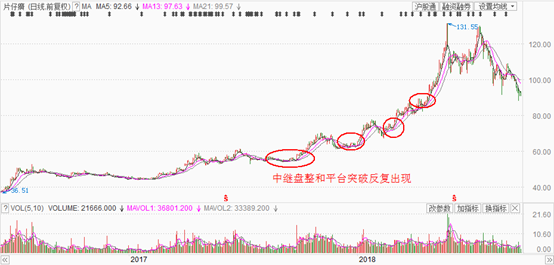

而對於邏輯支撐強的趨勢類強勢股,炒作級別足夠大,像中繼盤整、平台突破、通道加速等環節會反覆出現,這種加強版的強勢股周期,給大家留下了更多的買入時點。

強勢題材和強勢股的3浪結構

不論是強勢題材還是強勢股自身,如果邏輯支撐夠強,或者市場情緒影響夠大,都會走出典型的3浪結構。

對於中長線強勢題材而言,關鍵點在於基本面邏輯的強力支撐,以及邏輯出現的邊際變化,強力支撐絕對了大方向級別,邊際變化或清洗獲利盤並給予再次上車的機會。對於短線強勢題材而言,關鍵點在於市場做多情緒的動態變化,如果題材影響面足夠大,或者賺錢效應足夠有吸引力,入場接力的資金以及抄底的資金會反覆湧入,進而拉長炒作時間周期。

這類題材必須要有一個足夠重磅的點,比如政策層面的反覆強刺激,如2017年雄安題材;也比如產業層面的持續強催化,如2016-2017年的鋰電池題材;還比如純粹的瘋狂賺錢效應,如2018年貴州燃氣帶動的妖股題材;除此之外,還有眾多其他類型。

由於強勢題材(包括強勢股,下文以強勢題材為統一代表)的3浪結構各自的特徵和含義並不相同,因此每1浪都需要區別對待,擬定不同的操作策略。此外,3浪結構也不是完全固定的,還存在眾多變形。

第1浪,屬於題材激活浪。在這個階段,市場預期並未形成一致,敏感資金會率先布局,為題材造勢。如果題材不具備成為大題材的市場環境和自身特質,不能由分歧走向一致,過了這個階段,題材炒作就結束了。

雖然大多數題材都是在激活階段走向終點,但對於強勢題材投資來說,關鍵就是要找到題材向後續階段突破的”可能性”。激活階段的強勢股炒作也是類似,主力資金不厭其煩的參與激活浪,根本原因就在於看到了潛在可能性,如果可能性被最終實現,這個階段提前進入將會獲得最為豐厚的收益。要注意,可能性並不是主觀臆想,對可能性的領悟能力很大程度決定短線水平。關於可能性的理論要點以及操作關鍵的講解我們放到系列2。

第2浪,屬於題材主升浪。在這個階段,題材經過了由分歧走向一致的考驗,投資者也被充分教化,炒作邏輯已經獲得市場充分認可,題材會走大開大合的主升浪。這個階段,是賺錢的最大機會所在,適合大多數投資者參與。

不過在這個階段,通常買入位置都是階段高點,而且需要追高買入,這會對不少投資者造成較大的心理壓力。而且在後續空間未走出來之前,對市場情緒以及題材邏輯的理解,對頂部空間的判斷以及日常波動的抗干擾能力都會影響投資者買賣以及持股時間的決策。

也就是說,雖然這個階段是最大賺錢機會所在,但並不是人人都能吃到大肉。就比如2017年的方大炭素,即便是漲價邏輯異常順暢,能吃完主升浪的也是少之又少。

在這個階段做強勢股投資,關鍵不在於布局時間早晚,而在於發現題材某些層面的”確定性”,如果看明白了確定性,那就放大格局堅定持股,或者即便是被洗了出去,依然能夠淡然接回來。

第3浪,屬於題材反抽浪。在這個階段,由於題材人氣並未充分散去,再加上回調之後相對價格低位的優勢,資金抄底的動機會非常強,如果市場環境配合,強勢題材能夠走出反抽浪。

在這個階段,要注意抄底的位置和逃頂的位置,如果不具備行情再度升級的可能,千萬別奢望再走主升浪。這個”奢望陷阱”投資者經常都會陷入其中,越是支撐強的邏輯,越是影響範圍大的題材,投資者越容易陷入進去。就像2017年的雄安題材,有人就認為能炒一年,但實際上炒作情緒是有周期的,最終的結果大家都明白。

對於買賣點的特徵及市場環境的要求,我們系列3再講。大家可以先找案例感受一下,比如名家匯、江豐電子和中國軟體,也思考一下為何名家匯反抽浪能蓋過了主升浪,江豐電子和中國軟體反抽買點確定性誰更高,中國軟體反抽賣點為何在圖中標示的位置。

此外,3浪只是完備的走勢結構,還會存在眾多變形。在實際運行過程中,第1浪和第2浪有可能合併,這類題材或個股特徵有2點:其一,一出場就眾星捧月,根本就不存在分歧,也不需要市場激活,比如雄安題材;其二,情緒激活和情緒走向一致很難做出劃分,中繼盤整通常都是在日內完成,而且做多和做空力量反覆博弈,短線強勢股經常出現這類情形,比如中科信息。

第2浪和第3浪也有可能合併,這類題材或個股特徵有2點:其一,市場對邏輯的理解足夠到位,主升浪把能夠吸引過來的投資者都吸引過來,主升浪走完之後,股價高位震蕩,由於下跌空間有限,反抽機會也就很小,常見於基本面支撐的強勢股;其二,主升浪階段多次進行中繼盤整,持續的高位接力消耗了抄底資金,而後續調整不到位便開始反抽,反抽成功概率會很小,比如萬興科技。

當然,不出現第3浪也是常有的事,這得結合題材關係和市場情緒進行思考。此外,拉長時間周期看,也有大題材第3浪大於第2浪,甚至還走出4浪以上結構的情形。但這屬於長期投資的範疇,主要是基本面因素驅動所致,不是強勢題材炒作的重點。

中線強勢股和短線強勢股

按照炒作持續時間周期的長短,可以把強勢股分為中線強勢股和短線強勢股兩類。

中線強勢股炒作時間長度在3個月到一年左右,短線強勢股炒作時間長度在一周到3個月左右。雖然短線強勢股大多炒作時間在一到兩周,但如果完整炒作3浪,時間長度也能達到3個月。另外,筆者沒有界定長線強勢股,超過一年的大牛股基本是純基本面驅動,很難納入強勢股操作的範疇。

短線強勢股操作模式主要在系列3中進行講解,這裡主要講解一下中線強勢股操作策略。中線強勢股也可分為兩類:其一,成長驅動類,這類股票走強的根本原因在於基本面支撐, EPS和估值提升帶來的戴維斯雙擊是最常見套路,典型如今年的順鑫農業、片仔癀等,投資這類股票需要紮實的行業及公司研究功底(不屬於本報告範圍),或者具備趨勢投資造詣(關於趨勢投資,我們另有系列報告);其二,題材驅動類,這類股票走強的根本原因在於題材炒作,雖然個股存在基本面支撐,但基本面遠遠無法支撐炒作帶來的泡沫,常見的套路就是對長期前景進行短期透支。

這裡,主要講解題材驅動類中線強勢股操作策略,主要以2017年的中線強勢股中興通訊為例,中間再結合其他案例。

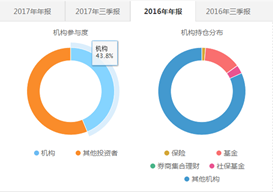

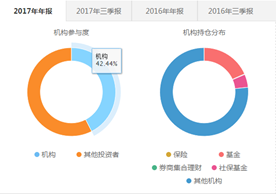

2017年中興通訊漲幅達到127%,是基本面戴維斯雙擊驅動嗎?實際上並不是,如果基本面紮實過硬,機構肯定會扎堆買。但比較2016年和2017年底的機構持股情況,基本沒多大變化,反倒是2017年比2016年略微減少。而且中興通訊利潤也就20億級別,近幾年變化不大,這個盈利要想支撐1-2千億市值,當然靠的不是基本面。

2017年的中興通訊就是典型的中線強勢股,靠的就是題材驅動,主要做多力量也是遊資和散戶。布局這類股,有4個投資要點。

其一,行業空間要大,落地要有時間線。

中線強勢股題材炒作離不開對行業想像力的透支,短線是這樣炒,長線同樣也是這樣的邏輯。但長線題材的想像力必須要大,這能支撐更大的空間,吸引更多投資者入場,而且必須要有落地的時間線,這使得想像力更加真實,還能製造布局的緊迫感。

中興通訊核心的想像空間在於5G,5G市場空間更是4G的”N多倍”,而且5G將於2020年規模化商用,行業的想像力和落地的時間點都在。

比較華大基因、科大訊飛、中興通訊。華大基因之所以市值不能高位維持,原因就在於行業雖然有想像力,但沒有落地的時間線,這個未來透支不確定性太大,成長故事要想讓大多數人接受難度很大。科大訊飛2017年的邏輯基本也屬於兩者兼備。

其二,行業競爭格局要清晰,龍頭優勢要明顯。

只有行業想像力依然不夠,就像大多數題材,短期一波炒作之後很快就會回到起點。這類題材炒作標的之所以難以高位維持,主要原因就在於沒有紮實的基本面支撐,屬於階段性的籌碼及情緒博弈,誰都看得到利空所在。布局中線強勢股,龍頭優勢要極其明顯,如果能甩出第二梯隊”N條街”則是最好,這種情況下絕大多數人都會相信故事實現的可能性。

2017年的中興通訊就是很好的案例,雖然中興通訊遠比不上華為,但公司是A股裡面絕對的5G設備龍頭標的。即便是對通信行業不怎麼了解的投資者,對於中興通訊的行業地位也很清楚,理解這個基本面的要求並不高。

行業空間遠大,行業競爭格局清晰,龍頭優勢極其明顯,這會帶來很大的優勢,下跌時候有充分的安全邊際,沒來得及入場的都在等著抄底,上漲時候又能夠藉助資金博弈,上漲就是成長邏輯的驗證的重要指標,誰都急得進來薅一把羊毛。想一想,行業前景這麼好,能配的標的又這麼少,即便是估值暫時高一點,機構配還是不配?

市場總是被逼出來的,就像中興通訊的走勢一樣。剛開始的時候,市場嫌5G預期兌現還比較晚,對中興不夠熱情。但後續隨著資金介入,股價被不斷拉高過後,市場又被充分教化,明白這種大龍頭不能要求過高,現在不配以後更沒機會配。結果股價越高,資金越是搶著配,直到想像力不能支撐市值。

比較北方華創、光迅科技,兩者漲得還不夠猛,一方面在於行業空間想像力有所欠缺,另一方面在於兩者細分領域的競爭格局尚未到清晰階段,優勢的護城河比較窄,說不定後來者就直接超車。

其三,買入要在預期階段,不要在驗證階段。

買在預期階段,炒的是題材的想像力,買在驗證階段,炒的是公司的業績兌現能力。對於普通投資者來說,最好買在預期階段,中線強勢股基本都是這個路數。

在炒想像力階段,如果公司龍頭優勢明顯,不存在預期證偽的問題,布局的安全墊較大,市場博弈的空間也很大。在這個階段,市場各路玩家會充分博弈,最好的結果就像中興通訊一樣,撓得機構痒痒,不得不進來一起玩。

但在驗證階段,由於業績進入兌現期,機構買賣決策會更加理性,機構的行為對股價影響會很大。在這個階段,拼的是對行業信息的了解以及對行業基本面的判斷,機構明顯處於優勢。對於做長線的普通資金,這個階段屬於收割階段,而不是布局階段。

其四,行情何時啟動,需要市場風格配合。

除了以上3點,布局時點的選擇也很重要,如果提前買入,等個一年半載不反應也很難受。在大牛市之中,市場風險偏好提高,炒想像力很容易讓人接受,不過大牛市實在太少。但對於中線強勢股來說,並不需要這麼高的要求,只要市場風格配合即可,如果出現多個層面的共振,買點通常就此到來。

市場風格配合有多種方式,比如市場偏好成長股、市場扎堆龍頭股、市場流動性充裕、政策強力推動、產業加速落地等等。

中興通訊2017年漲得羨煞眾人,其核心因素在於市場風格偏好龍頭股;科大訊飛2017年下半年一騎絕塵,其核心因素在於市場風險偏好提高,成長股受到市場關注,產業運用又在加速落地;用友網路今年上半年強勢領漲,其核心因素在於政策強力推動。

市場環境和強勢股策略

強勢股之所以是大眾情人,很大原因在於強勢股投資對大盤環境要求不高,只要不是極端的下跌熊市,只要市場還有活躍資金,這一方法都比較奏效。不過,在不同的市場環境下,強勢題材和強勢股的投資策略並不相同。

1.題材之間競爭與合作關係

對於強勢題材而言,市場最好處於橫盤盤整或緩慢上升趨勢,而且競爭題材不要太多,競爭關係不要太激烈。在這種情況下,市場主力趨勢性板塊吸引活躍資金有限,市場對僅有的題材關注度比較聚焦,賺錢效應和板塊人氣能夠很好的打出來。如果市場處於持續下跌趨勢,市場做多人氣將會比較渙散,這種情況下,強勢股依然能做,但對題材龍頭的選擇以及節奏的把握難度更大。

競爭題材多少比較適宜?這和市場的環境以及板塊的劃分標準有關。通常而言,弱勢短線氛圍只能容下1條主線,如果有新主線出現通常是資金拆台;而強勢短線氛圍能容下2-3條主線,資金在不同主線之間來回炒作,甚至能形成三足鼎立的良好局面。

更為重要的是,題材之間不僅存在競爭關係,還存在合作關係,這一點是打破市場主線容量、延長炒作持續性的利器。題材之間相互合作共生,構成一個層次更大的炒作邏輯,形成一個範圍更廣的炒作生態,題材影響力以及持久性會大幅提高。

典型如2017年的漲價行情,行情起始於石墨電極漲價,後續出現電解鋁、稀土、化工品等主線,各大主線一起共同構成了供給側改革漲價行情的大生態,板塊炒作持續時間長達3個多月,賺錢效應極其旺盛。如果出現這種行情,一定要抓住,一年之中逮住一波這樣的行情足矣。

事實上,不僅強勢題材之間存在競爭與合作的關係,同一題材內部強勢股之間也存在競爭與合作的關係。對於大多數強勢題材而言,頻繁更換龍頭對於短線炒作情緒影響很大,通常不是好的兆頭。其中的原因在於,這代表主力資金怯弱,看不到龍頭的空間,進而做低位補漲投機,但沒有了龍頭的榜樣力量,也就缺少了號召的能力。

不過,有的時候龍頭之間來回切換卻能帶起更大級別的行情,其中原因在於同一題材龍頭之間相互合作造就了更大的短線生態。在這種情況下,題材強勢股並不是龍一、龍二、龍三這樣異常分明的層次關係,也不是龍頭與助攻這樣的主次關係,而是”雙龍出海”、”三龍鼎立”這樣的並行關係。當一個龍頭由於特殊原因暫時受挫的時候,另一隻龍頭依然能接過大旗強勢引領,或者龍頭之間一直齊頭並進,共同打造短線生態。

典型如2017年4月下旬雄安概念冀東裝備、創業環保的雙龍引領行情,以及2017年9月下旬5G概念中通國脈、武漢凡谷、吉大通信三龍鼎立的行情。

2.市場環境與操作策略

不同的市場環境有不同的強勢股操作策略,具體操作模式我們放到系列3再講,這裡我們把市場二分為強弱(注意不是上漲和下跌的區分,因為重要的不是指數,而是市場的活躍程度以及操作氛圍)兩種環境,再結合短線氛圍狀況,主要划了分4種行情特徵。這4種類別並不是完備的劃分,但卻是操作的最典型環境。

2.1、市場強勢+短線氛圍良好,強者恆強模式

如果市場處於強勢行情中,中短線炒作氛圍良好,這就是典型的強者恆強市場,常用的追漲和打板操作在這個階段最為常用。這個時候,追漲強勢股千萬不要畏高,如果是實打實的強勢行情,越到後面會讓人買得越不舒服。具體如何操作,系列3再講,這裡重點講平台突破模式,平台突破是強者恆強環境下最優的強勢股選擇模式。

俗話說,”橫有多長、豎有多大”,大多數強勢股都是突破大盤整平台拔起而起,而且平台的位置通常就是壓力和接力的關鍵位,如果關鍵平台能實現突破,甚至平台突破之後再突破,空間會再度打開。做強勢股投資,平台位置走勢一定要重點關注。

看一下2016年股權轉讓大牛股四川雙馬的走勢。第一波平台突破上漲,一字板基本沒給參與機會;第一波開板之後,在2015年高位平台位置附近進行盤整,這個時候就要提高注意,更何況是第一波做多情緒沒充分釋放的大題材,此後完成平台突破走出第二波;更讓人沒想到的是,後續完成第二波調整平台的突破,進行第三波上漲,第三波上漲走的是”大妖”的邏輯,看似異常兇險,實際上只要不貪,心裡因素過硬,操作難度並不高。

再看一下2017年”雄安雙龍”創業環保和冀東裝備的走勢,創業環保底部崛起之後,兩次中繼盤整以及空中加油都是在前期平台位置完成,冀東裝備只有一次中繼盤整和空中加油,同樣也是在前期平台位置完成。

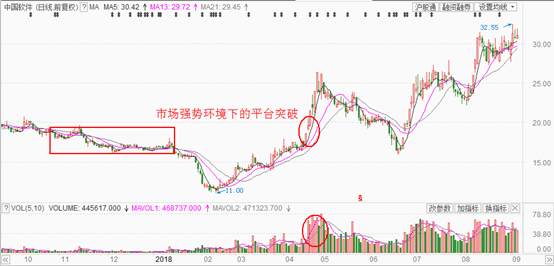

大家可以再找一些案例進行復盤,平台位置在突破發力以及空中加油過程中作用非常普遍。事實上,即便是市場環境並不足夠強,平台突破也值得重點關注。比如今年4月,市場處於大跌之後階段反彈做多科技股的氛圍之中,中國軟體放量突破平台就是典型的買入機會。後續空中接力不夠,這主要是受基本面影響,但平台突破時參與依然收益頗豐。

對於平台突破,常常會遇到有效突破以及正常回調的問題。一般而言,有效的突破和正常回調有3個技術要點:1)股價以收盤價為準,影線不算,突破需要有一定幅度,通常使用的標準是3%;2)突破需要有一定時間跨度,通常要求突破後3個交易日內未能回到平台以內;3)突破最好有量能的配合,如果有跳空缺口和背離結構等加強指標更好。

這3個要點總體適用性較強,但操作也不要過於機械,像中線趨勢股,突破過程可能會超過3天。此外,對於不同類型的強勢股而言,關注的側重點也不一樣。

像爆發力強的短線強勢股,這類股強勢突破後給人的上車機會較少,所以重要的是盯住正常回調(第一次真/假突破後,或者再次突破之前),如果正常回調不跌破平台關鍵位,這時候就要注意是否存在再次突破向上的可能,做好再次突破前低吸以及再次突破確認後追漲的準備。

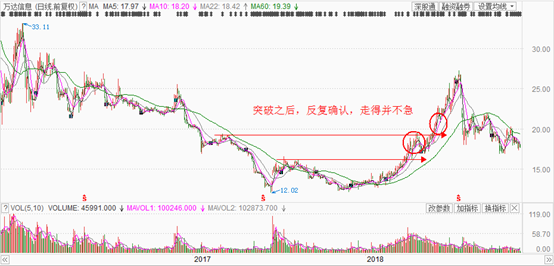

像趨勢性強的中線強勢股,這類股突破後通常存在回踩,或者會反覆確認,給人上車的機會多一些,所以重要的是盯住是否為有效突破,對於3%的標準以及3天的要求可以適當寬一些。對於這類股,低吸策略要多用。

2.2、市場弱勢+短線氛圍很差,弱轉強模式

如果市場處於弱勢行情中,中短線炒作氛圍很差,這個時候短線資金常常被誅殺,追漲打板成功率會大幅降低。在這種情況下,市場常常會反覆輪動拉升題材試探盤面,不過最好不要盲目追漲接力,因為輪動題材能走成主線的少之又少。先靜下心來仔細觀察分析,從中發現存在弱轉強可能的強勢題材以及強勢股才是關鍵。

技術層面,底部放量是這種情況下最優的強勢股選擇模式。底部放量代表著籌碼乾淨,而在這種市場氛圍下,籌碼乾淨很重要,因為沒人願意在這個沒有溢價的時候去解放別人或者給別人抬轎。不過,底部放量只是基礎,還需要考慮題材邏輯。如果存在題材邏輯支撐,底部放量的個股要持續跟蹤,放量漲停中繼休整的個股更要提高注意,因為如果邏輯順暢,市場稍微回暖,弱轉強模式將可能出現。

比如2018年8開始持續上漲石化機械。8月市場處於持續不斷的陰跌趨勢之中,但油服板塊開始底部放量,典型如石化機械走出逆勢上漲的形態,而且每一次盤整休整都走得異常穩固。這個時候就需要思考油服板塊的邏輯,是否具備弱轉強的可能,進而提前採取應對措施。當然,這個題材邏輯很紮實的,後續成功實現弱轉強,石化機械也一騎絕塵,如果能提前布局收益也頗豐。

對於底部放量而言,也有有效放量和正常回調的問題。有效放量和正常回調有2個技術要點:1)對於小盤股,放量絕對量最好在3億左右,根據盤子大小和題材的影響力可以適當拓寬波動範圍,相對量要能翻倍最好翻幾倍,這樣既能容納短線資金激活股性,又不過度透支接力資金;2)回調要縮量,而且不能跌破關鍵支撐位以及突破缺口,這代表依然有主力資金看好,有主力持續運作才可能崛起。

比如世名科技的走勢。公司2018年3月底和4月上旬有兩波明顯的底部放量,絕對量在2億左右,考慮到公司盤子在20億左右,而且相對量在5-10倍,這個量能也算不錯。公司此後每次回調都沒跌破主力資金開始介入的關鍵支撐位,都在前一輪上升的頂部獲得支撐,而且回調縮量明顯。從技術面上看,這種股就需要重點跟蹤,最終公司在漲價概念的帶動下強勢崛起,實現了弱轉強。

2.3、市場弱勢+短線氛圍激活,狡兔三窟模式

當市場依然處於弱勢,但短期有題材打出賺錢效應的情況下,短線氛圍已經開始激活,這個時候可以陸續進場了。這種環境是前一種環境的後續階段,或者是市場在降溫不那麼極端的情況下的階段炒作底部。在這種情況下,由於市場主線並沒有徹底走出來,底部放量的弱轉強的模式依然可以做,但市場已經激活,潛在題材和強勢股也已經出現,這就需要進行篩選判斷,判斷當前熱點題材能否走出持續性,哪個題材有成為強勢主線的可能。

在這種情況下,狡兔三窟是最好的強勢股選擇模式。狡兔三窟的意思是尋找存在幾個題材疊加的潛在強勢股,由於每一個點都是一個想像空間的來源,一個邏輯講不通,還有下一個邏輯接力,一個邏輯激活股性,還有下一個邏輯打出空間,而且邏輯之間還會形成共振的威力。對於疊加題材,任何一條線加碼都可能延續題材的持續性,任何一條線突破都可能使題材突圍成為主線。

比如曉程科技的走勢。曉程科技在今年5-6月完成底部放量,公司的優勢在於晶元疊加人民幣貶值(公司出口業務佔比7成)的概念,而6月人民幣走出了單邊貶值的走勢,離岸人民幣一度走出11連跌,引起市場極大的關注,曉程科技也憑藉貶值概念走出了強勢的主升浪。

此外,在這種情況下,通常有題材走”卡位邏輯”,典型的卡位題材如籌碼乾淨的超跌股、歷史股性活躍的妖股,不過對於純粹卡位的板塊,最好不要過度參與,也不要奢望走成大主線。做卡位題材,首選思路依然是做龍頭,其次可以做2板以下的低位埋伏或接力,像打板高位龍頭以及龍二卡位龍頭的常見套路最好不要做,由於成為大主線概率不大,風險收益並不成比例。

其中原因在於,大多數純卡位的題材邏輯很弱,基本都是在市場沒得選的情況下的無奈選擇,題材地位很尷尬,持續性通常很一般。當卡位題材完成市場情緒激活之後,新題材就會棒打卡位題材,也就是說卡位題材功成即身退,很難享受到勝利的果實。

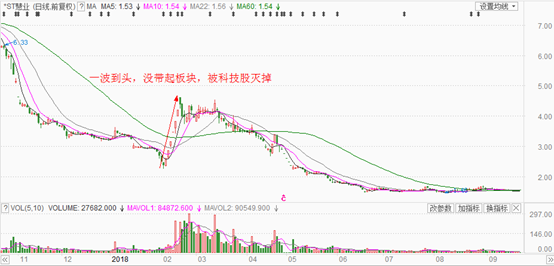

回顧2018年2月超跌龍頭智慧農業、6月超跌龍頭邦訊技術之後的板塊走勢,並無新龍頭崛起,智慧農業一波到頭,基本沒帶起板塊,後續被科技股的大浪滅掉,邦訊技術稍微帶起超跌和5G概念,但同樣一波到頭,被漲價概念滅掉。

2.4、市場強勢+短線氛圍極強,邏輯升級模式

如果市場處於強勢行情中,而且中短線炒作氛圍極強,這就要打開想像力,重新評估龍頭的上漲空間。在這種情況下,由於市場的賺錢效應大熱,短線風險偏好處於高位,做多資金洶湧澎湃,強勢股題材龍頭根本就不可能猝死,強勢股的空間泡沫會走得更加淋漓盡致。

在這種情況下,邏輯升級模式是最強的強勢股選擇思路。通常而言,每個題材的強勢股都有空間高度壓力,但如果邏輯能實現升級,空間會再度大幅打開,甚至顛覆大家的想像力。就比如一個美女,當她只是在某個地區最美,關注度自然比較有限,但如果他是全國最美,關注度顯然不會是一個層面。強勢股也一樣,當它只是某個板塊龍頭,空間自然會很有限,但如果影響力再度擴大,甚至成為市場走勢的總龍頭,集萬眾矚目於一身,空間自然不同凡響。

比如2018年年初的超級強勢股貴州燃氣。貴州燃氣行情起始於去年12月,當時的邏輯是天然氣漲價,股價激活之後強勢橫盤了幾天,繼續開啟上漲趨勢,進而帶動天然氣板塊行情。雖然中途經歷調整,但行情並沒有到此結束,這裡面重要的原因就在於貴州燃氣炒作邏輯已經升級到次新板塊總龍頭。這個邏輯升級的炒作思路和去年中科信息如出一轍。

不過,即便是市場短線情緒極強,邏輯升級也不可能無端出現。何種邏輯才可能出現炒作升級,這可以從2個角度進行把握:其一,題材的角度,這主要是預判題材邏輯升級的方向,或者說哪個題材有可能極端崛起;其二,情緒的角度,這主要是看哪個經典題材炒作情緒被過度壓抑,壓抑越大釋放的動能就很大。

第一個角度需要結合題材消息和市場變化進行動態判斷,第二個角度存在一些經典的招數,比如次新股炒作情緒被過度壓抑、高送轉炒作情緒被過度壓抑等。

比如美聯新材,美聯新材10轉15,在次新股炒作被極度壓抑的情況下,依靠高送轉和重組2大疊加題材行情從2月走到7月。

下跌階段強勢股3大模式

前面我們指出,強勢股是大眾情人,在大多數市場環境下都能做,只要不是極端的下跌熊市。實際上,就算是單邊下跌的極端趨勢,強勢股也有一些經典的操作門路。

1.下跌3階段與3招式

下跌初期,選擇做強勢股的回調反抽,或者新熱點。

下跌中期,選擇做超跌股,重點在時機,一般是連續下跌一段後的再度猛跌的時候。

下跌末期,選擇做符合主流熱點有爆發力的強勢股。

2.市場心理與操作邏輯

下跌初期,市場並不完全認同弱勢行情。這種情況下,仍然期待市場磨底後走出新高,因此對於新熱點和強勢股的回調的反抽仍然有新高的慾望。

下跌中期,市場已經認同弱勢行情。這種情況下,強勢股的反彈往往會遭到套牢盤更多的拋壓,而市場情緒又無法支撐第二浪,因此做強勢股反抽難度大;而超跌股由於崩潰盤的恐慌式出逃,拋壓大幅緩解,此時稍有部分買盤便有機會推動超跌股進行一輪反彈。

下跌末期,市場對弱勢行情徹底認同。這種情況下,很多資金處於在外觀望狀態,此時一旦有強度較高的熱點,容易引發場外大量資金的關注,一旦賺錢效應形成,場外資金級別遠大過短期套牢級別,因此新熱點值得期待。

3.3個典型案例

2018年上證指數從5月下旬持續下跌到7月上旬,簡單分為3個階段:其一,6月上旬以前指數尚在平台纏鬥,市場並未完全認同弱勢,屬於下跌初期;其二,6月下旬指數跳空向下突破平台後,下跌趨勢得到認同,屬於下跌中期;其三,7月上旬指數陰跌向下,弱勢行情得到市場徹底認同,屬於下跌末期。

下跌初期典型案例如羅牛山,兩波強勢反抽一波走成主升浪,一波走成迴光返照,但空間都比較大。

下跌中期典型案例如邦訊技術,6月下旬市場還在連續下跌,但中國軟體先於市場走出一波強勢的超跌反彈行情。

下跌末期典型案例如天山股份,由於對刺激政策的預期,基建板塊開始出現異動,天山股份走出上升浪,直到後續消息確認,成都路橋開啟基建大行情。

[alert type=”danger” icon=”warning” size=”0″]免責聲明: 本報告是秉持獨立、客觀、公正和審慎的原則製作而成。作者對文中所涉及的投資產品描述力求客觀、公正,但相關投資產品所涉及到的觀點、結論和建議僅供參考,不代表作者對任何投資產品做出具導向性的購買建議。文中所涉及的內容及數據類信息均客觀、真實,然則不保證在實際使用中不發生任何變更。 本報告僅供參考,任何人參考本報告進行投資行為,應對相應投資結果自行承擔風險。作者不對投資行為及投資結果做任何形式的擔保。 本報告版權為作者個人所有,未經書面許可,任何機構和個人不得以任何形式翻版、複製和發布。如引用須註明出處,且不得對本報告進行有悖原意的引用、刪節和修改。刊載或者轉發本報告中的投資觀點及策略,應當註明本報告的發布人和發布日期,並提示使用本報告的風險。未經授權刊載或者轉發本報告的,本人將保留向其追究法律責任的權利。 以上內容僅供參考。交易有風險,投資需謹慎。本產品屬於高風險、高收益投資品種;投資者應具有較高的風險識別能力、資金實力與風險承受能力。投資者應合理配置資產、不應用全部資金做投資,不應借錢來做投資。[/alert]

以上內容僅供參考。交易有風險,投資須謹慎。