AI 智能摘要

9月7日,萬眾期待的美團點評將正式啟動招股。美團IPO定價區間已於日前敲定,每股定價為60港幣-72港幣,定價區間為3575億港幣-4290億港幣(約合455億美元-547億美元)。

繼小米之後,美團點評是港交所第二家同股不同權的公司,如果美團的估值落在上限,美團將超越小米,成為港交所市值第二大的科技股,僅次於騰訊。

此前小米因硬體業務佔比大,始終存在”是否是網際網路公司”的質疑,相比之下,美團則完全是一家網際網路公司。

但是,美團的問題在於,公司仍舊處於虧損的階段。這就讓市場產生另外一個質疑,虧損的美團,是否配得上4000億估值呢?等待它的,會是破發嗎?

內生+併購 業績高增長

我們可以先來看看美團短暫而激進的歷史:

圖:美團點評歷史

美團從團購起家,是千團大戰的倖存者(其餘團購公司基本沒有獨立存活下來的),2013年成功推出貓眼電影(現已轉賣給光線傳媒),2013年推出美團外賣,2015年合併大眾點評,2017年進軍共享汽車,並在今年收購摩拜單車。

美團以吃為主導,已經成功覆蓋了衣食住行各個層面。2013年A股市場曾經炒作過一波O2O行情,但那基本是瞎炒,如果要論真正的O2O公司,那非美團點評莫屬。

美團最新的招股書只公布了三年零四個月的財務數據,這短短三年零四個月,恰是美團增長最快的時期。

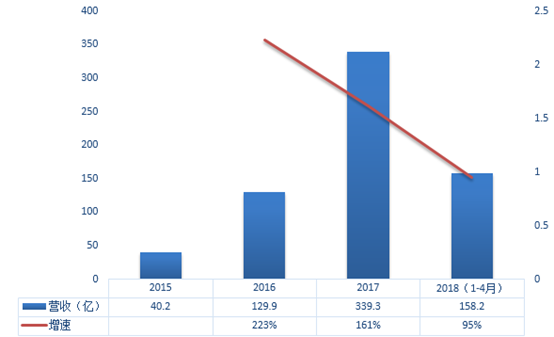

圖:美團點評近年業績

可以看到,美團點評的營收規模從2015年的40億猛增至2017年的339億。今年前四月的營收則達到158.2億,超過2016年全年,增速雖然不及前兩年,但95%的增速,依然很強勁。

而增長的最大引擎,就是美團外賣。

美團外賣:仍沒摸到天花板

美團外賣成立於2013年,比2008年成立的餓了么晚五年,但外賣行業真正爆發是在2016年,所以,餓了么相比美團,並沒有多少先發優勢。

從2015年至2017年,美團外賣的交易筆數從6.4億筆增長到40.1筆,交易金額GMV從156億增長至1711億元,爆髮式增長一覽無餘。

圖:美團外賣交易筆數和交易金額

外賣業務的收入來源很簡單,就是美團從每單外賣中抽取一定的傭金,另外還有一些廣告收入及其他收入。成本端則主要是騎手的配送費用。

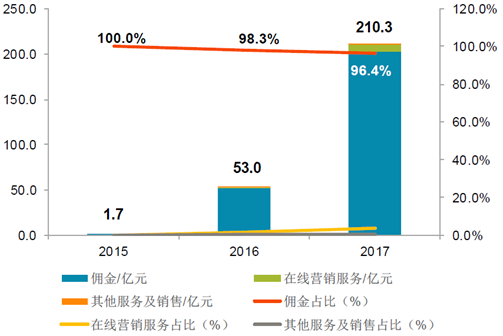

依靠外賣規模的擴大,美團外賣的收入規模也呈幾何級增長。2015年,美團外賣收入只有1.7億,占公司整體收入比例只有4.3%,而到了2017年,美團外賣收入達到210億,為美團公司貢獻了62%的收入,成為美團最核心的業務。

圖:美團外賣歷年收入及結構

但是,外賣業務當下仍呈現雙寡頭競爭的格局,美團在招股書上引用艾瑞諮詢的數據稱 “中國餐飲外賣行業目前的領導者是美團點評,美團點評的市場份額從2015年的31.7%,增至截至2018年3月31日的59.1%。”

但另一份易觀的數據則表明,餓了么+百度外賣的市場交易份額佔比達48.9%。美團外賣則以45.4%的交易份額佔比緊隨其後。

所以,行業的競爭依然分拆激烈,為了搶市佔率,美團外賣和餓了么都進行了大額的補貼,誰都不敢賺錢,只能繼續燒錢。

好在隨著規模的擴大,兩家企業都依靠規模優勢在漸漸止血。從美團外賣的毛利率看,已經從2015年-123%的血虧狀態回升至2017年8.1%。

該如何給美團外賣估值呢?假設美團外賣和餓了么當下的市佔率相同,參考阿里巴巴今年4月95億美元全資收購餓了么,美團外賣的合理估值也在100億美元左右。考慮到二級市場溢價,最樂觀情況可以給予其150億美元估值。

到店和酒旅:GMV下滑 但變現能力增強

美團的招股書,把傳統的到店業務和近年拓展兇猛的酒旅業務算在一起,因為他們的特徵都是線上預約或消費,線下到店體驗。

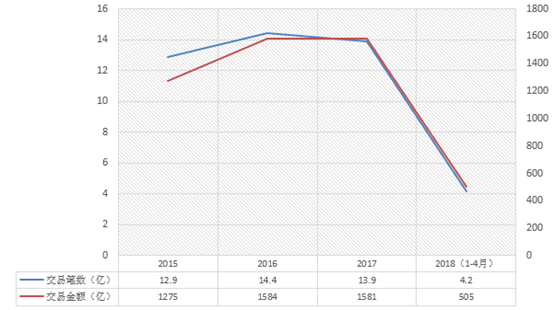

這部分業務發展相對到了一個成熟期,從下圖可以看到,2017年,無論是交易筆數還是交易金額,都較2016年小幅下降。

圖:到店和酒旅業務情況

具體分業務看,到店業務(分為到店餐飲和到店綜合,消費者可以搜索和發現商家信息,進行預訂、購買電子代金券、在線點餐、在線支付及撰寫評論。)GMV從2016年1366億下降至2017年1216億,下降幅度達11%,而酒店業務的GMV從217億增長到365億,增長68%。

不過,雖然交易規模GMV在下降,但這部分業務的變現能力在提升。

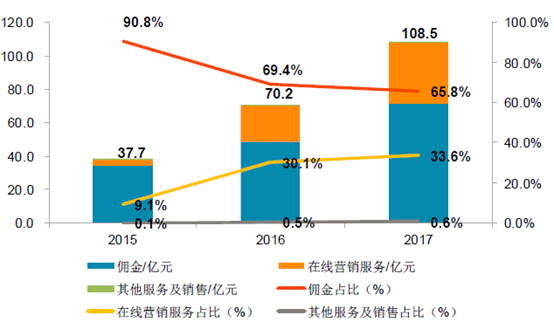

圖:到店和酒旅業務收入提升

可以看到,美團的到店和酒旅收入從2016年70.2億增長至2017年的108.5億,同比增長54%。變現能力的提升,主要是依靠傭金和廣告收入的增長,毛利率穩步提升。

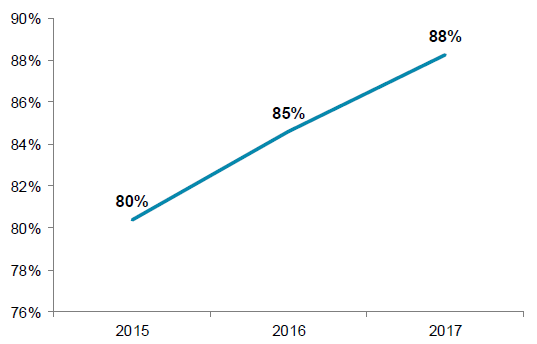

圖:美團到店和酒旅業務毛利率提升

可以看到,不同於外賣業務8%左右的低毛利率,美團到店和酒旅業務2017年的毛利率達到88%。這部分業務,是美團最賺錢,也是當下唯一賺錢的業務。

美團的酒店業務,可以和龍頭攜程做對比。根據Trustdata的報告,2018年二季度,美團夜間酒店預定數量達到7290萬間,已經超越攜程和去哪兒的總和。

這個數據可能和很多投資者的生活經驗不符合,因為很多人都沒有在美團上訂酒店的經歷。但美團,走的是拼多多的路線,從低端酒店開始切入,並逐漸瓜分行業蛋糕。

從收入規模來看,美團酒店2017年營收27億元,而攜程同期營收267億元,仍舊不在一個體量級別。

攜程當下市值200億美元,考慮到美團酒店高速增長,樂觀估計,可以給予其50億美元的估值。

至於到店業務那一塊,國內現在沒有可對標的上市企業,參考美國在線點評網站YELP,其市銷率為5倍左右,那麼對應美團到店業務,其2017年80億的收入規模,對應的市值為400億,折58億美元。假設今年增長20%,那麼對應的市值為70億美元。

出行:燒錢!

美團的出行業務,主要有兩塊,都是燒錢的主,一是美團打車,二是今年4月剛收購的摩拜單車。

美團更新的招股書上說了,”基於目前的市場情況,預期不會進一步拓展美團打車項目”,這意味著,美團打車,在和滴滴打了一輪價格戰後(4個月2個城市的司機端補貼接近10億元)已經下線了,打車成了美團一個失敗的項目。

再來看單車,根據招股書,摩拜單車的盈利能力非常一般,而燒錢能力則很猛。

截至2018年4月30日,摩拜共有4810萬名活躍單車用戶及710萬輛單車;當月,摩拜擁有2.6億次騎行,每次收入0.56元,總收入1.47億元,折舊3.96億元,經營成本1.58億元,總虧損4.07億元。

美團收購摩拜,大概了為了在上市的時候提升估值,但從財務的角度看,隨著摩拜單車的持續折舊,這部分業務會持續拖累公司的業績。

估值的話,摩拜單車按27億美元的收購價格估值。美團打車已經擱置,估值基本可以忽略。

另外美團還有一些諸如生鮮等新業務,這部分估值,就按20美元億算吧。

值得申購嗎?

綜上,如果按外賣150億、到店70億、酒店50億、單車27億、其他20億估值的話,美團的合理市值大概在320億美元左右,這個估值,基本上等同於2017年10月的一級市場估值。而IPO估值,顯然有點貴了。

美團各項業務可以交叉銷售,有一定的協同價值,可以做到1+1>2的效果,所以這個估值,還是可以有一定溢價的。

美團當下最大的競爭對手就是阿里,美團直面餓了么的競爭,到店業務也和阿里口碑正面剛上,它未來的前景,很大意義上決定於能否在於阿里的競爭中勝出。

當下港股市場血雨腥風,科技股走勢尤其慘烈,美團在這個點位上市,比小米更倒霉。它最終的IPO估值,很可能會落在區間下限455億美元,首日破發的可能性也比較大。

但由於大盤股上市,美團也可能啟動諸如綠鞋機制等護盤工具,股價也不會大幅跌破發行價。如果行情配合,也可能像小米一樣走出一波反彈。

所以總體上,我們不建議申購美團點評,但美團作為BAT之外又一家頂級網際網路公司,仍值得投資者長期關注。