AI 智能摘要

AI 正在思考中...

很长时间以来,印度银行一直面临着艰难的时刻,要从顽强的借款人那里收回钱款。但是他们收回应收帐款的最大障碍是时间。随着时间的流逝,不良贷款只会变得更糟,银行不得不继续以利润为代价增加拨备。

将错误的借款人标记为不良只是银行的第一步。真正的挑战始于借款人长期无法或不愿清偿会费。

图片由Santosh Sharma / Mint提供

图片由Santosh Sharma / Mint提供

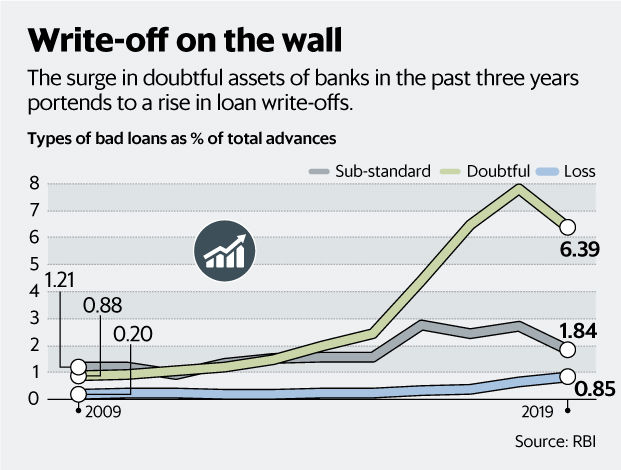

盯着旁边的图表,该图表显示了不良贷款的各种色调。根据印度储备银行(RBI)的说法,如果90天内或更长时间未清偿会费,则贷款将不合格。如果借款人重新开始定期还款,不良贷款可能会恢复到标准水平,或者可能进一步下滑至低于标准水平,并且对最终损失资产产生怀疑。损失资产总是被注销。

可疑资产是指已经使用了一年以上的资产。截至2019年3月,这些资产占银行贷款的6.4%,较2016财年的4.4%大幅上升。回想一下,《破产与破产法》(IBC)于2016年6月生效,有望推动银行提高应收账款的力度。即使在实施代码三年后,恢复率也没有显着提高。

IBC的目标是迅速提供解决方案,以使资产的价值不被侵蚀。在过去三年中,不良贷款只会变得更糟,这表明该法规在实现快速解决方案方面的成功有限。

可以肯定的是,不良贷款的存量下降了。但是正如本专栏早先指出的那样,银行主要通过注销来减少不良贷款。可疑资产的激增预示着注销的增加。

缺少使不良贷款成为标准的有利条件。经济正处于持续的放缓之中,一些压力较大的部门尚未摆脱困境。即使新的压力已经堆积在银行的资产负债表上,过去的痛苦也只会越来越严重,这对未来的复苏来说并不是一个好兆头。