AI 智能摘要

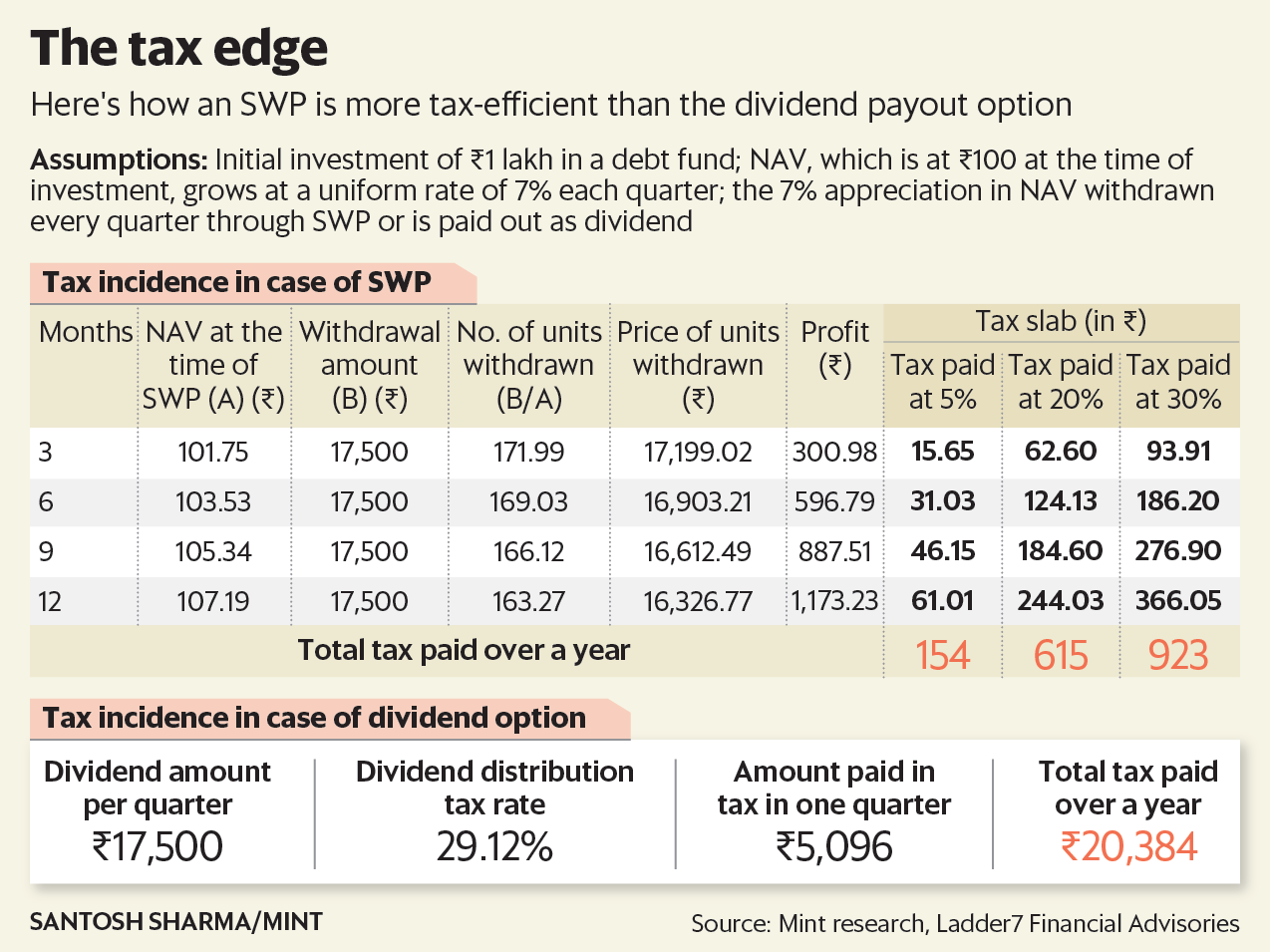

客户向财务计划人员询问有关债务共同基金投资的一个常见问题是,他们应该选择股息方案还是通过系统的提款计划(SWP)定期提款。计划者考虑使用SWP,因为股息选择权会导致各个税级的投资者获得更高的税收支出,从而降低了整体收益。

“许多投资者被股息选择吸引,因为他们被告知他们不需要为收到的钱缴税,这是事实。但是,公司会在分配资金之前扣除股息分配税(DDT)。”位于孟买的金融计划公司Ladder7 Financial Advisories的创始人Suresh Sadagopan说道。和其他问题。

SWP的税收优惠

当您从债务共同基金收取股息时,基金公司会代您支付29.12%的DDT(包括税费和附加费),作为已实现并作为股息分配的全部收益。相比之下,您通过SWP提款支付的税要低得多。原因有两个。第一,您从SWP提款既有本金也有收益部分,并且仅对收益征收税款。即使您为所得缴纳税款,在大多数情况下税率也要低得多。

资料来源:薄荷研究,Ladder7财务顾问

资料来源:薄荷研究,Ladder7财务顾问

如果您在投资的三年内退出债务基金,则收益将添加到您的收入中,并根据适用的板坯利率征税。如果您在三年的投资后退出,则在建立指数后,应按20%的税率征税。请记住,如果由于指数化收益而在36个月后提款,则应纳税额会大大减少。

如果您处在没有任何纳税义务且没有可观收益的税收范围内,那么在采用SWP的情况下,短期资本收益可能无需缴税。另一方面,资金将扣除适用的税款,而不论税款或负债如何。

此外,万一您蒙受损失,可以通过调整收益来节省税款。税收法规允许纳税人将短期资本损失与短期以及长期资本收益抵销。长期资本损失只能抵销长期收益,可以结转八年。

其他福利

自定义:通常,退休人员需要从他们在工作生涯中积累的语料库中获得固定现金流量。有时,即使是放假的人也需要定期固定量。在该数目上,SWP得分超过了股息选择权。 “系统取款可以根据要求进行定制。然而,股息分配并不固定。”塞比注册的投资顾问迪普什·拉格(Deepesh Raghaw)说。

提款自由:SWP提款不取决于基金的表现。另一方面,共同基金从累积在基金中的已实现收益中的盈余分配股息。

因此,股息期权可能无法达到赚取固定收入的目的。一家基金公司可能有定期派息的记录,但没有义务这样做。可能会有一段时间,基金表现不佳,基金经理可能选择不支付股息。支付的金额也可能根据可用盈余而有所不同。

请记住不要将共同基金分配的股息与公司为其股票投资者宣布的股息混淆。共同基金从应计收益中支付股息。基金支付股息后,资产净值(NAV)或单位价值下降了该程度。

出口负荷

SWP中的唯一障碍是共同基金收取的退出负荷。

这取决于债务基金的类型,并反映了适合基金的最短持有期限。理想情况下,您应该考虑仅在此期限结束后才从基金中提取资金。

在某些短期债券中,例如流动性和超短期债券,基金公司通常在投资几个月后就不会增加退出负荷。您还可以选择一种方案,该方案的跟踪记录不收取出口费用。

薄荷味

系统地退出债务计划可为投资者带来更高的税后收益,并具有更大的灵活性,以满足其相对于股息支付选择权的现金流量需求。

在分红方案中,无法确定要支付的金额,而且还会吸引更高的税收。如果您选择了股息选项,请转到具有增长选项的SWP。