AI 智能摘要

在投资者购买公司和主权债务的同时,主要股市指数仍处于历史高点的距离之内,延续了“一切反弹”,这一直是2019年金融市场的主要特征。

标普500指数

SPX,-0.74%

年初至今,该指数已上涨16%以上,而iShares核心美国综合债券指数

AGG,+ 0.06%

追踪高评级的美国债券的股票上涨了6.7%,十年期美国国库券的收益率

TMUBMUSD10年,-1.43%

已下跌43%至约1.53%。

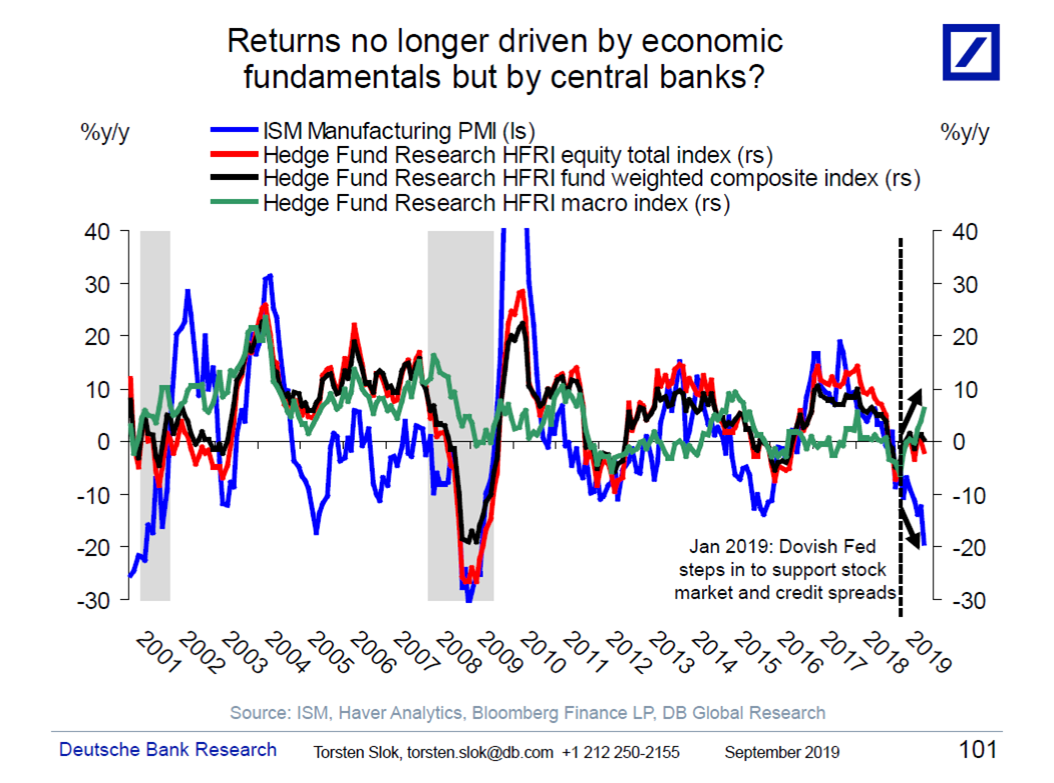

德意志银行证券(Deutsche Bank Securities)首席经济学家托斯滕·斯洛克(Torsten Slok)认为这种情况令人怀疑,因为低债券收益率似乎表明投资者对全球经济状况感到不安,同时供应管理协会(Institute for Supply Management)的调查数据反映了制造业和制造业的疲软。服务业。

“通常,经济周期是资产价格的关键驱动力,请参见下表。”但是目前还没有,” Slok在周二的给客户的信中写道。 “当利率市场对增长前景以及企业收益前景如此担忧时,标准普尔500指数怎么能这么高,信贷利差如此之小?”

“也许答案是股票和信贷市场不再受基本面驱动,而是由(美联储)和(欧洲中央银行)承诺更低的利率,更温和的前瞻性指导”和被称为定量的无期限债券购买宽松(QE),他认为。

美联储决定在9月18日举行的多次会议上第二次降息,欧洲中央银行又将关键基准利率进一步降低至负数,并在一周前重启了量化宽松计划。

“换句话说,我们可能已经到了投资者忽视基本面的地步,因为央行将始终以更多的量化宽松和宽松的货币介入,以限制信贷利差的扩大和股市的下跌,” Slok补充说。简而言之,由于中央银行的安全网无限。 。 。标准普尔500指数可能不会下跌,下次我们进入衰退时信贷息差可能不会扩大。”

相关话题

- 美国股票

- 市场

- 投资