AI 智能摘要

美银美林分析师称,CLO基金是美国杠杆贷款的最大买家,可能会出现第四季度的大幅抛售,因为投资者希望避免疲弱的经济数据和负债累累的公司出现财务压力的迹象。在最近的客户说明中警告过。

根据克里斯·弗拉纳根(Chris Flanagan)领导的美国银行美林(Bank of America Merrill Lynch)分析师团队的数据,困扰着近6000亿美元的抵押贷款债务(CLO)市场几个月的问题可能会在2019年底加剧。

他们指出,最近在迈阿密举行的一次行业聚会上,投资者提出了“收紧财务状况,温和的贷款技术和谨慎的措辞”,因为他们对夹层CLO或评级为BBB到B的证券提出了新的减持建议,如果一波又一波,它们很容易遭受损失。的公司借款人开始违约。

根据BAML数据,B级CLO课程的收益率目前接近年内最高水平,为13.6%。

换句话说,不温不火的投资者需求不仅仅满足了WeWork的首次公开募股。据彭博社报道,经过十年的轻松信贷,八月份还出现了五笔杠杆贷款失败的情况。

投资者通常将杠杆贷款市场视为煤矿中的金丝雀,因为在债务负担沉重的公司中,经济疲软可能首先出现。

CLO基金出售债券,为一系列负债累累的公司借款人购买杠杆贷款融资。投资者指出,低息债券的流动性下降是该行业潜在的麻烦发展。

请参阅:购买杠杆贷款的基金中出现警告信号

杠杆贷款也是浮动利率工具,随着美国中央银行开始其当前的降息周期以支撑经济,这使得它们对投资者的吸引力减弱。

美国银行分析师表示,“由于贸易谈判,糟糕的经济数据和政治僵局造成的持续市场干扰,利率可能有进一步下跌的空间,并使”浮动利率资产的相对价值状况”恶化,同时可能”扩大零售贷款资金的资本外逃。”

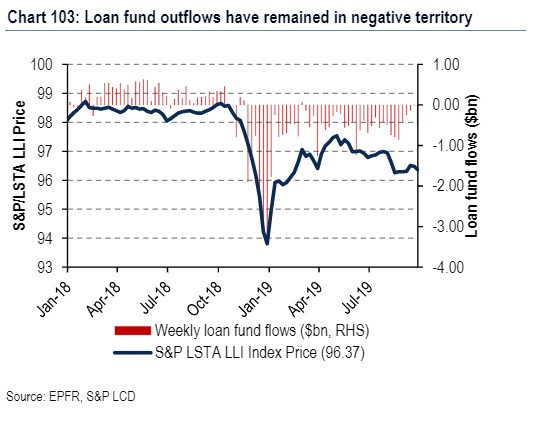

下图显示了投资者今年从贷款资金中撤出的数十亿美元:

美银美林数十亿美元的贷款资金已大量涌出

美银美林数十亿美元的贷款资金已大量涌出

BAML团队表示:“尽管缺乏明确的催化剂来推动如此剧烈的波动,但重播4Q18出现的大盘抛售并非完全不可能,预计利差扩大将继续缓慢而有序地进行。”中写道。

周一,衡量该地区商业状况的关键指标芝加哥PMI商业晴雨表从上月的50.4降至9月的47.1。任何低于50的读数都表明情况正在恶化。

更重要的是,最近,CLO和杠杆贷款再次成为监管机构和民选官员的重中之重。

参议员伊丽莎白·沃伦(Elizabeth Warren)在上周致美国证券交易委员会(Securities and Exchange Commission)主席杰伊·克莱顿(Jay Clayton)的一封信中,批评了美国证券交易委员会(SEC)“未能使用监管工具”。十年前,美国证券交易委员会(SEC)严厉打击了虚增的债券评级,这是美国证券交易委员会的催化剂。 2008年金融危机。

沃伦(Warren)的信中特别提到CLO基金的蓬勃发展令人担忧。

她写道:“鉴于抵押贷款债务的快速增长,以及包括SEC在内的联邦机构缺乏适当的回应,我对抵押贷款债务(CLO)感到特别关注,”她写道。

“这些证券化帮助增加了杠杆贷款,这些贷款通常承保能力较差,对贷款人和投资者的保护很少,这给金融体系和美国经济带来了重大风险。”

沃伦(Warren)要求美国证券交易委员会(SEC)在10月18日之前回答她的问题清单,包括监管机构在将评级机构从目前的发行人付费模式转移到其他方面所取得的任何进展,该模式允许发行人仅选择最佳评级。他们的债券交易,而忽略了它不喜欢的任何较低等级。

相关话题

- 美国股票

- 市场

- 纽约证券交易所

- 纳斯达克