AI 智能摘要

甚至容易产生债务的美国能源公司也一直关注赎回的好处。

来宝能源(Noble Energy NBL)+ 1.41%伴随着美国公司的飙升,9月锁定了未来几十年的超低借贷利率,但并未增加超过9万亿美元的公司债务。

总部位于休斯敦的石油和天然气公司周二通过出售BBB级债券筹集了10亿美元,这两种债券在10年期美国国债中平均分配,收益率为3.25%,30年期美国国债的收益率为4.2%。

Noble表示,与其回购股票或为收购筹集资金(这是近年来公司融资的流行趋势),不如将其新筹集的资金全部用于赎回将于2021年到期的4.15%息票债券,并通过要约收购结束9月30日。

周三,-0.29%的杜克能源公司(Duke Energy DUK)还计划在债券市场上借贷4亿美元,为期30年,同时标出其收益以偿还一系列免税债券,短期公司间贷款以及用于一般公司目的。

“从字面上看,我们现在每天都会收到有关企业招标的通知,” People's United Advisors的首席固定收益策略师Karissa McDonough在接受MarketWatch采访时说。

“我认为,招标活动的大量升级来自首席财务官对波动和思考的思考:我们不必完全正确地进行招标,但是有一个窗口。我们去吧。”

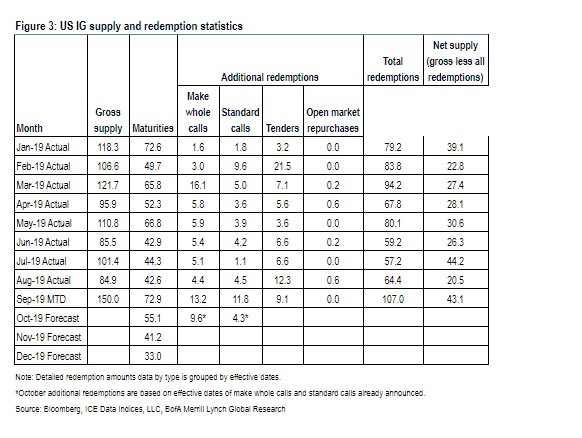

美银美林的分析师在周二给客户的一份报告中称这种趋势为“赎回时间”,这清楚地说明了为何投资级美国公司在9月份仅增加了430亿美元的未偿债务,即使发行了超过1500亿美元的新债券供应。

该图表显示了2019年美国每个月的高等级债券供应以及有多少赎回资金。

美国银行美林公司寻求赎回

美国银行美林公司寻求赎回

美国银行的分析师表示,他们预计“未来数月,利率仍将处于相对较低水平”,此类“负债管理”活动将会更多。

证券业和金融市场协会的数据显示,过去十年来的宽松信贷助长了企业债务的激增,第二季度债务激增至创纪录的9.4万亿美元。

有关该部门日益增加的风险已经发出了危险信号,包括潜在的BBB级投资级公司债规模超过3万亿美元的创纪录水平,这被认为是“垃圾级”信贷。

美联储行长布雷尔·纳纳德周三在众议院消费者保护和金融机构金融服务小组委员会上强调了央行对证词中公司债务的担忧。

布雷纳德警告说,“公司债务市场的过多可能加剧不利冲击并造成失业。”同时指出,违约率和违约率的上升会削弱银行愿意或能够提供的信贷量。

她在证词中表示:“这种动态产生了后果,有可能将下行风险放大为更为严重的财务压力或衰退。”

能源公司的命运可能比其他类型的公司更加动荡,因为它们经常被商品价格的束缚所束缚。五年来,当油价持续跌破每桶100美元以上的历史高点并使大量负债累累的石油公司拖欠债务时,这种陷阱就大大减轻了。

然而,来宝(Noble)本周能够以不到4.5%的价格获得30年期融资,部分原因是逃离了目前提供负收益的超过15万亿美元的全球债务的投资者缺乏选择权。

麦克唐纳说:“您正在购买一个伴随着所有波动的商品实体。” “您可能对此真的感觉很好,或者可能别无选择。”

由于国内原油库存连续第二周攀升,石油期货周三下跌。纽约商品交易所11月交割的西德克萨斯中质原油上涨0.25%,跌幅0.25%,跌1.45美元,至每桶55.84美元,跌幅2.5%,而布伦特11月交货的全球基准原油BRNX19涨0.22%。下跌1.33美元,或2.1%,报每桶61.79美元。

同时,自8月初中美贸易战升级以来市场波动加剧,9月公司债券发行一直表现强劲。

公司债券的价格高于美国国债的价格,以及基准价格的波动,可能使借款人和投资者难以就新债券应提供的正确“价差”或补偿水平达成一致。

根据FactSet的数据,10年期美国国债TMUBMUSD10Y,-1.30%周三交易在1.692%,较其9月4日的近期收盘低点1.456%高出20个基点。 30年期国债收益率也从近期低点上涨了约20个基点,至1.694%。

周三美国股市稳定,标准普尔500指数SPX上涨+ 0.62%至1977点,升10.5点或0.35%,尽管围绕中美贸易协议的潜在路径存在不确定性以及对总统发起了国会弹each调查王牌。

Sunny Oh的其他报告

相关话题

- 美国股票

- 市场

- 纽约证券交易所

- 纳斯达克