AI 智能摘要

当通常被视为平凡的金融市场的一角吸引华尔街的关注时,总是引起投资者的关注。

上周就是这种情况,隔夜借贷成本的飙升使关键的华尔街筹资机制无所适从,这使得许多人争先恐后地寻求现金,而纽约联储则通过向金融体系注资数千亿美元来恢复平静。

换句话说,这在金融市场上是不平常的一周,有不少投资者看到2008年金融危机的阴影,重燃了十年来系统性融资混乱的噩梦。

“实际上,没有什么比融资市场的运作和透明更为重要。” Gentrust固定收益负责人休·尼古拉(Hugh Nickola)

“我最初的反应是恐惧,” Gentrust固定收益负责人,摩根大通(JP Morgan)前全球利率自营交易主管休·尼克拉(Hugh Nickola)说。 “实际上,没有什么比融资市场的运作和透明度更为重要了。”

短期“回购”市场突然引起关注,这轻易掩盖了美联储周三备受期待的货币政策决定,美国中央银行将联邦基金利率下调了0.25个百分点至1.75%-2%。范围是7-3分。

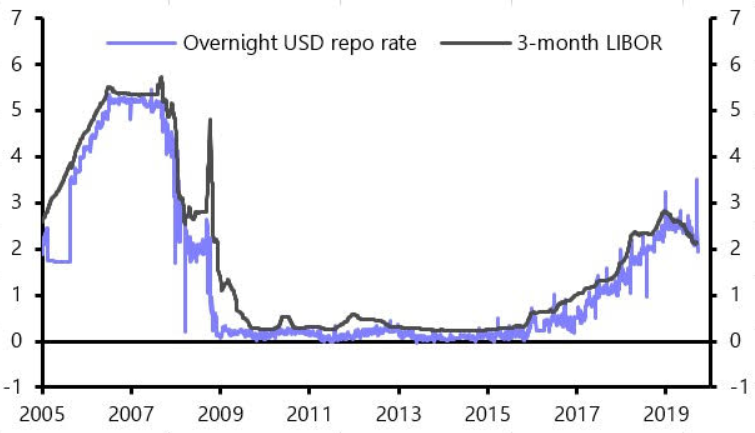

短期基金的利率通常与联邦基金利率挂钩,但暂时变得毫无影响,周二飙升至近10%。

请参阅:以下是有关最近回购市场操作的五件事

尼古拉说,他的担忧只有在美联储开始干预一系列短期融资活动后才有所缓解,该行动于周二开始,本周总计近3000亿美元。上周五,央行通过延长每日借贷额度至至少10月10日,并公布了三个为期14天的定期操作,在本季度末(流动性可能变得稀缺)之前加强了对利率的控制。

在金融市场经常被视为经济活力的晴雨表之际,短期利率飙升也引发了人们对资金动荡可能动摇消费者信心的担忧。

马拉松资产管理公司首席执行官布鲁斯·理查兹(Bruce Richards)周四在CNBC机构投资者交割阿尔法会议上表示,美国经济面临的最大风险是消费者信心减弱。

理查兹(Richards)表示,尽管美国家庭状况良好,但如果消费者信心开始减弱,这将变得“非常令人担忧”,因为美国三分之二的经济都是由消费者驱动的。

他说,“目前,正是企业信心”正在减弱。

詹尼·蒙哥马利·斯科特(Janney Montgomery Scott)首席固定收益策略师盖伊·勒巴斯(Guy LeBas)也认为,华尔街持续的流动性困境可能会渗入实体经济,令其担忧的原因。

他指出了三个仍然使货币市场陷入困境的因素:美国国债巨额借贷来为不断扩大的财政赤字提供资金,收益率曲线趋于平缓,以及监管环境限制了银行吸收政府债务的能力。

LeBas认为,仅靠隔夜融资业务不足以长期保持信贷流动。

华尔街主要交易商的任务是帮助执行美国财政部的金融业务,美联储和勒巴斯警告说,除非明年美联储对短期进行一系列大刀阔斧的削减,否则他们可能会在明年第一季度用光现金。对资产负债表进行评级或进行更长期的努力,以扩大其资产负债表,在华尔街称为量化宽松或债券购买。

勒巴斯说:“我不是在这里告诉美联储该怎么做。”他补充说,当银行的资产负债表用完时,这可能导致出售公司债务之类的资产,或者迫使银行撤出对企业和个人的贷款。这正是美联储想要避免的事情,因为贷款缩减可能会加剧经济下滑。

他说:“如果美联储不采取降息或量化宽松措施,那将是该问题影响实体经济的最明显方式。”

隔夜回购利率,即银行和对冲基金为一天之内的交易业务而借入的款项,在本周早些时候达到峰值,即通常水平2%的三到四倍(见下表)。

资本经济学

资本经济学

借贷成本的飙升使投资者大声疾呼,希望通过干预来缓解融资市场的压力。通常,该援助来自纽约联储,由于其位于美国金融中心的地位,其任务是监督银行系统并帮助确保美国最大机构之间的金融稳定。

《华尔街日报》报道,纽约联储主席约翰·威廉姆斯(John Williams)在周五的采访中承认:“该系统具有转移资金和重新分配资金的能力-并没有我们过去看到的那样。”

PGIM Fixed Income首席投资策略师罗伯特·蒂普(Robert Tipp)表示:“他们本周陷入系统流动性不足的状况,”他指的是人们认为美联储对缓慢的预期以及对隔夜借贷成本飙升的反应是缓慢的星期一举行,第二天加速。 “他们完全不了解如何执行公开市场操作。”实际上,美联储周二对短期市场的首次干预被中止,必须重新启动,这引发了对华尔街系统和市场进程的进一步担忧。参与者。

美联储的失误恰逢国内和全球市场非常敏感的时刻,并引发了有关短期利率的井喷是否代表着金融市场更加不明朗的信号的严重问题。十多年前,短期市场的抢夺是金融危机的标志,华尔街历史悠久的机构雷曼兄弟(Lehman Brothers)和贝尔斯登(Bear Stearns)屈服于此。

因此,上周出现融资麻烦时,投资者担心最糟糕的情况可能会被原谅。

由于对国际经济增长乏力的担忧以及中美之间在进口关税方面令人不安的冲突的担忧使投资者处于困境,基准美国股票指数今年一直在努力突破历史高位。

最重要的是,美国国债市场上的一种威胁现象,即收益率曲线倒挂,令投资者担心衰退可能会迫在眉睫。标准普尔500股指中的公司已经处于收益衰退的痛苦中,这是每股收益连续下降的时期,这标志着三年来首次此类下跌。总体而言,组成大型股指数的公司第二季度的平均收益下降了0.35%,而第一季度的EPS下降了0.29%。

签出:我们正处于收入衰退中,并且预计情况还会变得更糟

在这种背景下,市场参与者对美国的新闻尤为敏感-中国国际贸易争端和美联储(Fed)的打,,当市场陷入困境时被视为最后防线之一的机构,更加令人不安。

正如《华尔街日报》(WSJ)所说,在过去的十年中,直到上周,美联储都没有干预货币市场,因为美国中央银行“使储备金充斥了金融体系。”为此,它购买了数千亿美元的长期证券,以在2008年金融危机后将利率降低至接近零之后刺激经济增长。

尽管有美联储的失误,蒂普说,即使在上周末袭击沙特生产设施后油价暴涨之后,市场仍然“设法通过了它”。

他对MarketWatch表示:“虽然经济状况不佳,但事实是市场看起来相当有弹性。”

目前,Leumi投资服务公司总裁乔治·博扬说,纽约联储的救助措施已经奏效。他指出,周四有效联邦基金利率微降至1.90%的方式,远低于美联储首选目标的上限。

在过去几天中,在回购市场的压力蔓延到联邦基金利率,推高基准利率之后,联邦基金利率要么升至区间上限,甚至短暂升至该区间上限。

梅隆活跃的固定收益部门首席投资官戴夫•勒杜克(Dave Leduc)说,其他人则看到了与1980年代相似的情况,当时美联储每年进行一百至两百次回购操作。

勒杜克说:“人们对此反应很奇怪,但他们忘记了(美联储的回购操作)过去经常发生的情况。”

尽管如此,标普500 SPX,-0.49%,道琼斯工业平均指数DJIA,-0.59%和纳斯达克综合指数COMP,-0.80%距历史高点不远,并且预计公司收益将出现转机。分析师预计在即将到来的假期期间情况将再次转好,预计整个日历年度每股收益增长1.3%。

下周的调查可能会揭示出消费者在多大程度上受到市场动荡和经济增长放缓的影响。将于周二公布9月份美国消费者信心指数,并于周五公布消费者信心指数,其他报告和美联储发言人也将登场。

然而,华尔街可能对奥秘短期资金的内部运作最感兴趣,希望它能恢复平凡。

相关话题

- 美国股票

- 市场

- 纽约证券交易所

- 纳斯达克