AI 智能摘要

中心和各州(或财政联邦制)之间如何分配财务资源是一个与独立印度一样古老的概念。但是在过去三年中,成为关键因素的是来自新收入来源的不确定性,这加剧了中心与州之间的紧张关系。

这种不确定性的一个来源是一项重大的税制改革:商品和服务税(GST)。该全国性税于2017年7月推出,其中包含许多税种。这是一项由中心主导的改革,要求各州接受。各国确信,他们会过得更好。除非他们不是。

GST转换后,税收收集(然后按给定的公式分配给各州)并未达到预期的增长。同时,经济增长下降。是由于新的商品及服务税体系还是经济放缓而导致收成低吗?

正是这种迷雾,决定这种分配的国家机构金融委员会(FC)打破了先例,并仅给出了其五年任期的第一年(FY21)的建议。它补充说,在剩余的四年中,需要更多的时间来稳定数据并了解情况,以回答核心问题:税收会增加吗?会增加多少?

同时,中心和大多数州都在努力平衡账目并增加新收入。他们都在与不鼓励公司进行更多投资或创造足够的新工作的经济作斗争。所有这些都在中心与州之间微妙的财政框架中形成了冲突线,其轮廓概述如下。

为什么我们有中央政府的财政框架?

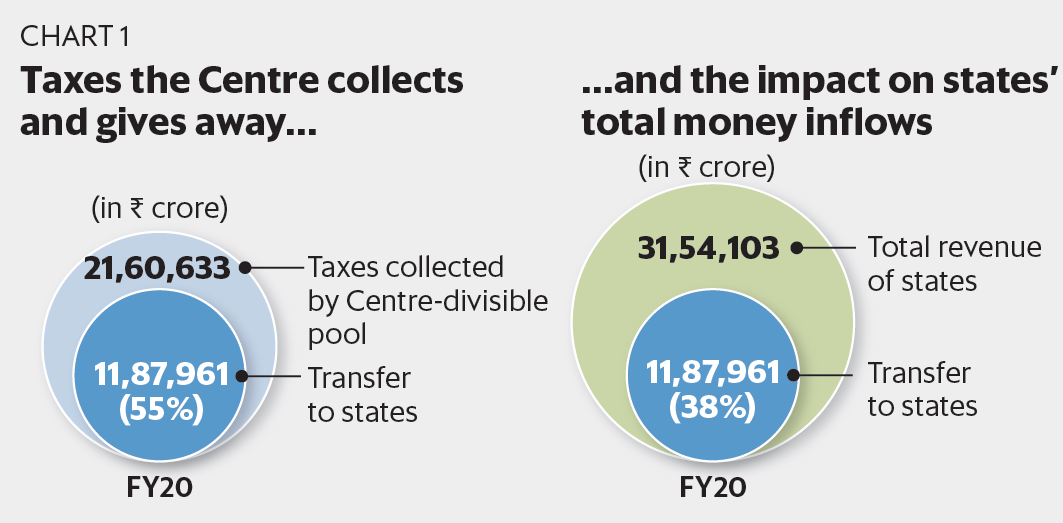

中心收取大部分税款。但是,国家承担了大部分支出,包括教育,卫生,法律和秩序等方面的支出。因此,收入投入和工作产出之间存在失衡。寻求通过将中心收集的部分税款转移到28个州和8个联盟领土(UT)来解决这种不平衡问题。

预计2020财年将转移11.87万亿卢比。从中心的角度来看,这是中心收取的税款的55%,因此其自身支出少得多。从各州的角度来看,这占各州总收入的38%(图1)。中央和州的骑师争夺这个游泳池的更大份额。彼此之间也是如此。

图1

图1

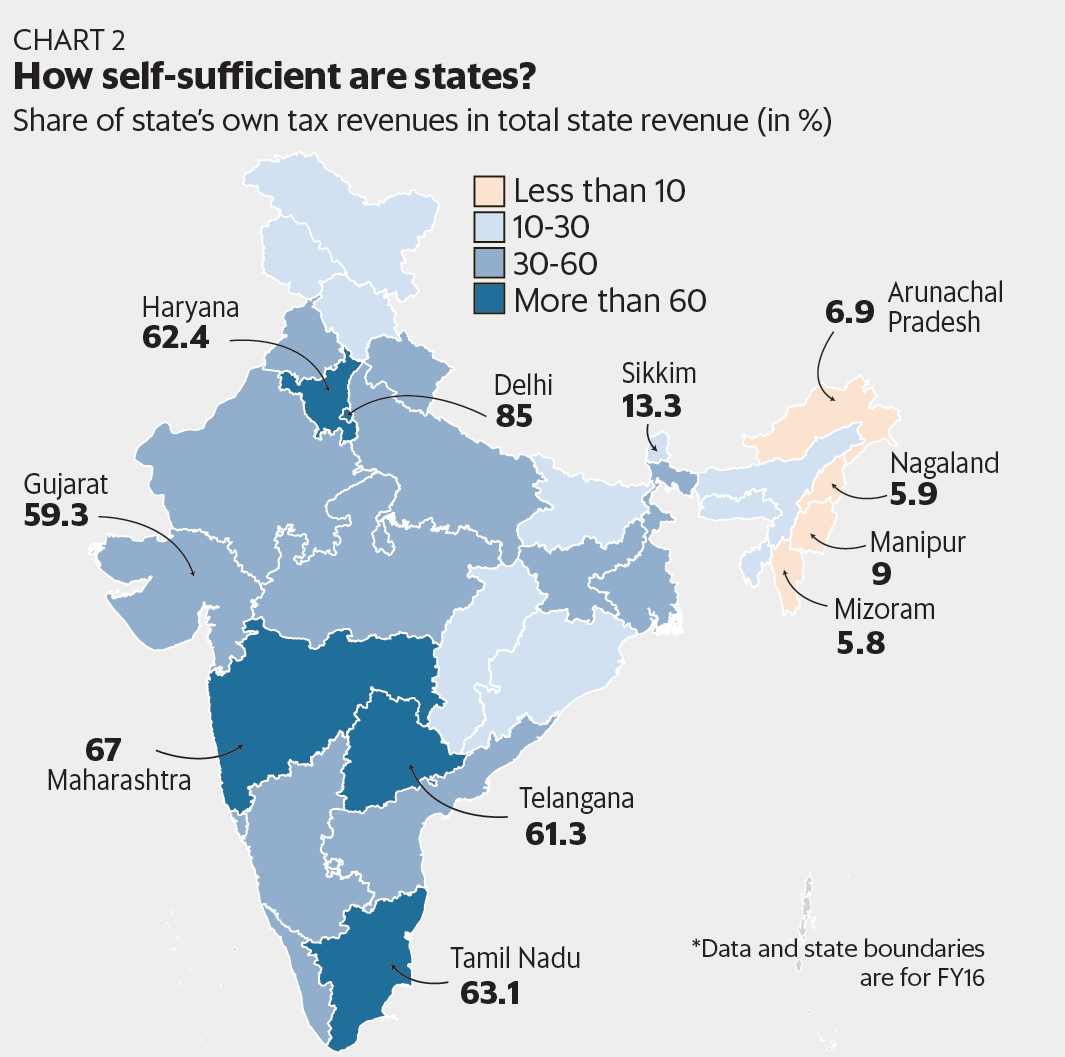

印度的发展是不平衡的,有些州(马哈拉施特拉邦,卡纳塔克邦和泰米尔纳德邦)比其他州(比哈尔邦,贾坎德邦,北方邦)更好。同样,各州征收税款的能力也各不相同。新德里将近85%的收入都由它征收的税款组成,这使其具有高度的自给自足能力。但对于东北地区,如米佐拉姆邦,那加兰邦,阿鲁纳恰尔邦和曼尼普尔邦,税收甚至不占其总收入的10%(图2)。

图2

图2

在像印度这样的联邦政体中,必须重新分配各级政府收集的收入,以确保各州有足够的资金用于支出。并且,在它们内部,落后状态正在得到足够的改善。

谁来设定中央政府的财政框架?

FC决定如何在中心与州之间以及州内分配这些税收。

它确定了三件事的分布:

一世。中心向州征收的税:这些是“未分配”的资金,这意味着州可以根据需要使用它们。

ii。援助有需要的国家:这些大多是“捆绑”资金,这意味着它们只能用于其目的。

iii。给城乡地方机构的资金:这些资金可以是捆绑的或不捆绑的。

从理论上讲,足球俱乐部是中心与国家之间的公正裁判。实际上,中心可以通过其设定的职权范围来影响,这种收费在每个FC(包括当前FC)上都是平均的。

当前的足球俱乐部是第15联盟,由N.K.领导。辛格(Singh)是前官僚,也是执政的巴拉蒂亚·贾纳塔(Bharatiya Janata)成员。为了与第14财团保持连续性,第15财团建议将中心收取的税款的42%转移给各州。

但是,如果继续出现低于预期的税收优惠,各州将感到更加焦虑,尤其是在商品及服务税对建立新的中部州断层线产生意外影响的情况下。在商品及服务税之前,中心与州之间对商品和服务征税是分开的。除酒精和石油产品等某些例外情况外,中心对生产的商品征税(消费税),而各州对销售的商品征税(营业税或州增值税)。

消费税取消了大多数生产税。现在,税收主要在消费点征收,各州和中心都可以征税。图3给出了各级政府征收的税收的详细信息。所得税(来自公司和个人)和关税是中心的唯一权限。因此,该中心最终获得了最大的税收份额,并且它的共享变成了许多人有不同看法的事情。

图3

图3

总体而言,中心向各州提供了多少?

除了如上所述FC决定税收下放的决定之外,中心还向各州提供资金以实施诸如Swachh Bharat Abhiyan之类的中央计划。但这笔钱是捆绑在一起的:各州只能将Swachh Bharat资金用于该计划。在大多数FC转移支付(约占中央转移支付总额的60%)中,各州享有这种自由。大约40%的人没有。

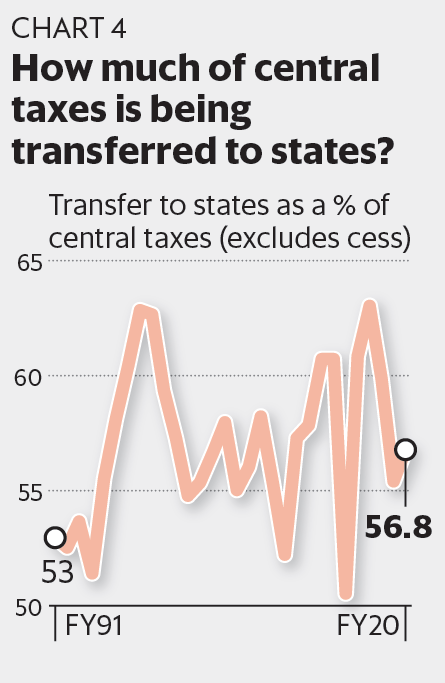

该中心计划在21财年向各州转移13.9万亿卢比,占该州税收收入的58%。自印度对外开放经济的前一年91财年以来,对各州的转移支付介于50%至64%之间,最高的是2017财年的63%。在19财年,这一比例下降到55%(图4)。

图4

图4

这个数字很重要,因为这些是不附带条件的基金。在第14届财委会报告之后,各国一直在寻求提高中央税的份额,同时减少其他形式的转移支付。但这还没有发生。即使在中心提供的赠款中,由中心设计但由州执行的中央赞助计划的份额也占了转移的大部分。这些是有约束力的资金,已经取代了转移至国家计划的资金。如果该财委提交的21财年报告是一个指标,则这种趋势不太可能扭转。

这个财政框架如何演变?

第14届FC,由印度前储备银行董事长Y.V.领导雷迪总结说:“税收下放应该是资源向州转移的主要途径”,并将其提高到42%,希望这会减少相关资金在向州转移中的份额,但这并没有发生。

与以前的制度相比,赠款相对不受税收浮动的影响,相对而言,呆滞的税收影响了可分享的资金池。该中心表示正在转移更多。各国认为,经济放缓使增加税收收入变得困难。

GST是当前起作用的其他因素。为了激励各州签署GST,该中心向他们保证头五年的收入将增长14%。鉴于今年名义国内生产总值本身仅预期增长10%,税收收入增长14%被认为是乐观的。

短缺将通过“补偿税”来弥补,这是对五种“罪恶”产品征收的附加税:运动型多用途车,烟草,加气水,煤和香烟。旁遮普邦和喀拉拉邦抱怨延迟支付这笔补偿金。即使该中心将延误归咎于税收收缴不良,但数据显示,该中心的支出比18财年和19财年少支付了270亿卢比。

小猫如何在各州之间分配?

中心与各州分享多少是一场辩论。这笔钱如何在28个州和8个UT之间分配是另一回事。较富裕的州认为,他们对国库的贡献更大,但没有收到相应的数额。较贫穷的国家认为,他们需要进一步改善。

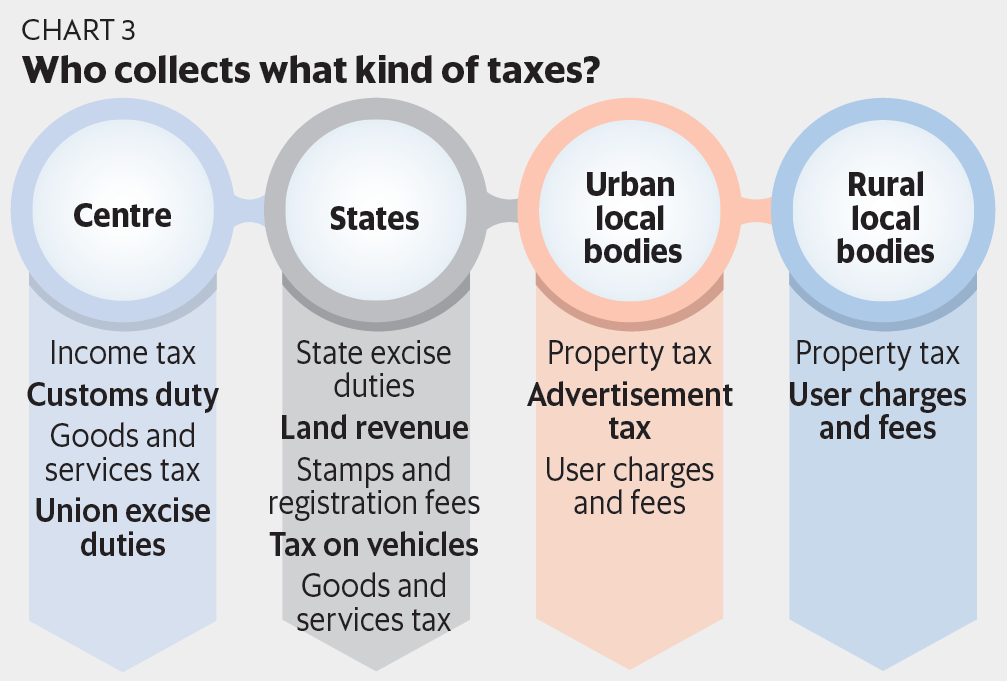

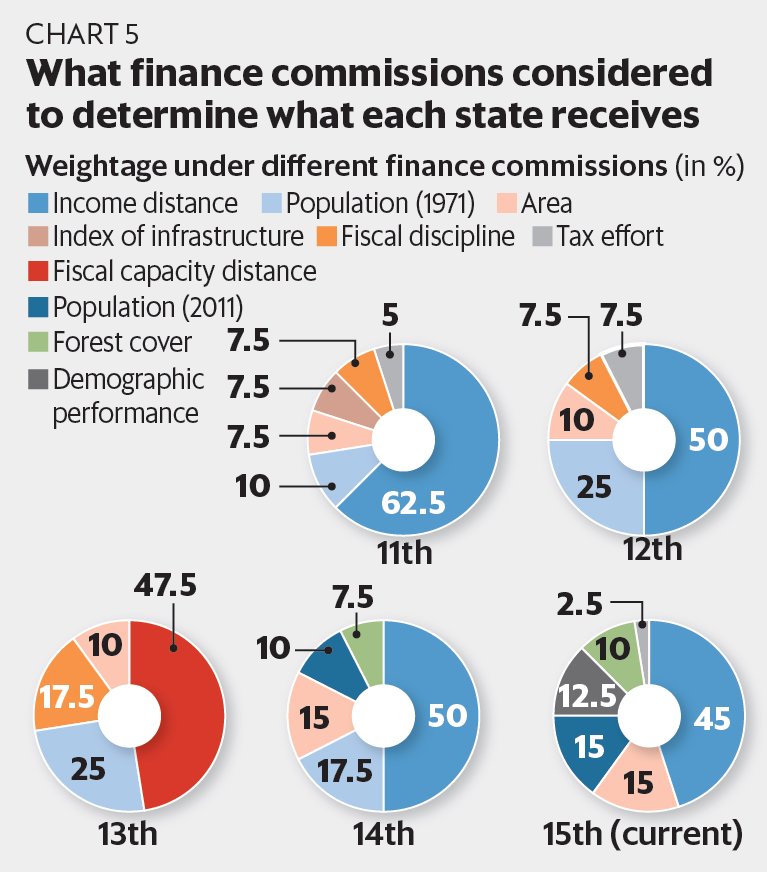

11th FC开始使用10个参数来决定哪个状态获得多少。每个FC都改变了方法。 15th FC使用了六个参数:人口,面积,森林和生态,收入距离(特定州的人均收入与最富裕州的收入之间的差异),人口统计数据和税收努力(图5)。

图5

图5

人口的权重从27.5%降低到15%。以前曾在1971年和2011年两个阶段对人口进行过研究。现在,仅在2011年才考虑人口。为了反驳那些惩罚在人口控制方面表现良好的州的说法,第15届FC添加了新的标准,即“人口统计性能”,以总生育率(TFR)衡量。

2011年数据的使用并未降低TFR的不利地位。我们考虑了21财年各州的中央税份额。我们结合了人口和TFR标准,在第15个功能区与第14个功能区相同,权重为27.5%。我们将新旧公式应用在中央税的可分割池中。

与所声称的相反,贫穷国家由于引入了TFR标准而失败了。根据人口加TFR标准,北方邦和比哈尔邦将分别亏损264.5亿卢比和186.8亿卢比。

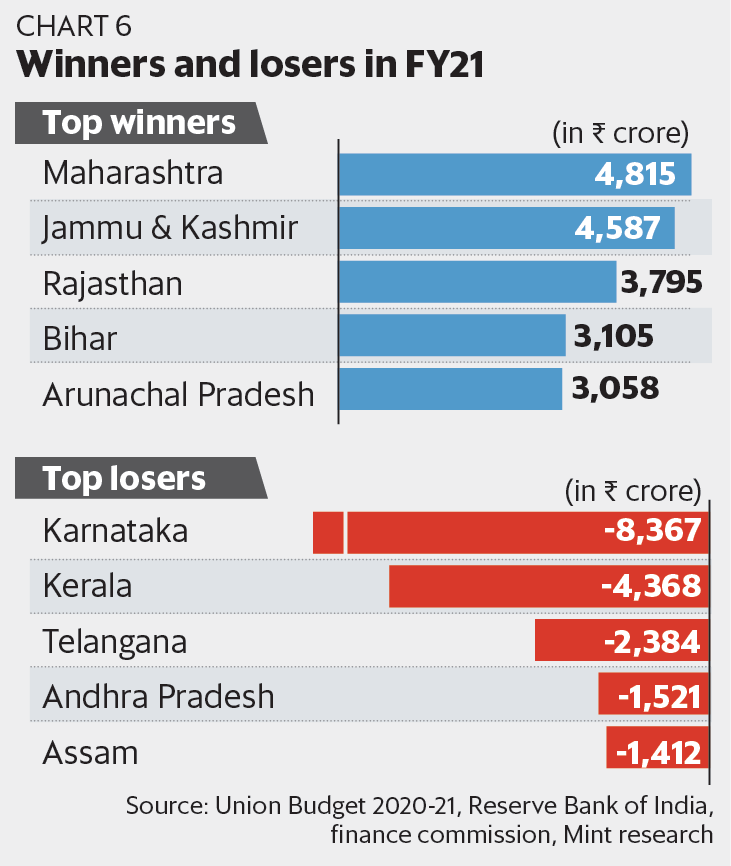

那么,总的来说,哪些州将从第15 FC的新公式中受益?我们应用了第15 FC定义的所有标准。马哈拉施特拉邦是工业化程度最高的州之一,是最大的受益者。北方邦将略有损失。卡纳塔克邦和喀拉拉邦遭受的损失最大(图6)。

图6

图6

中心如何保护自己的利益?

中心收取的税款约有18%是税款和附加费。这些本质上是对一种税收的征税,并且这些集合不会进入可分割的池。这使各州感到不安,他们抱怨说,他们实际上得到了82卢比(而不是100卢比)的42%。

消费税后,即使税项的数量从42个减少到6个,多年来的总收集量也有所增加。收集的每个污水桶都有特定目的(例如,教育),不能用于其他目的。

但是政府审计员指出,该中心没有为中学和高等教育的学费设立单独的基金。取而代之的是,收集到的94,036千万卢比保留在印度联合基金下。从另一种角度看,即使中心向各州分配资金,它也在使用出路来维护其自身的财务利益。

同时,随着时间的流逝,国家对中央基金的依赖也增加了。在91财年,每100卢比的州收入中,有40卢比来自中心。现在是₹50。近年来,对中心转移支付的依赖性更高,可能是因为经济放缓影响了各州自己的税收。

最终,无论是中心还是州,经济增长对于增加财政自由度都是必不可少的。仅商品及服务税就占各州税收的44%,占中心税收总额的29%。仅五个项目就占了州自己税收的约75%:州商品及服务税,州消费税,车辆税,财产和资本交易税,电费和关税。

这些方面的浮力取决于整体经济的改善。目前,经济还没有复苏。 GST未启动。各州正向中心开火,要求其不提供更多援助,财政紧张局势正在加剧。

www.howindialives.com是公共数据的数据库和搜索引擎。

话题

长读