AI 智能摘要

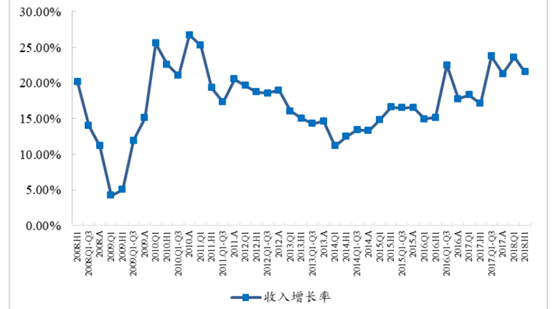

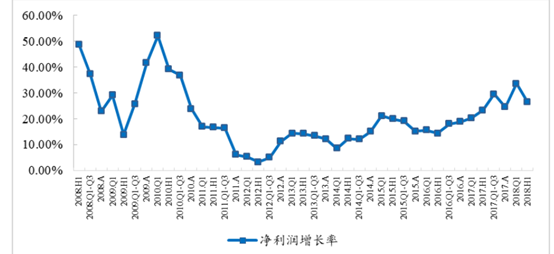

目前医药板块所有上市公司的 2018 年半年报已经公布完毕。板块上市公司2018 年上半年的营业收入同比增长 21.54%,归属上市公司股东的净利润同比增长 26.42%, 扣非净利润同比增长 24.53%。扣除原料药后,2018 年上半年的营业收入同比增长 21.37%,归属上市公司股东的净利润同比增长 22.10%,扣非净利润同比增长 19.38%。

板块业绩在新一轮招标推进、新版医保目录逐渐落地、外延并购驱动以及部分龙头公司业绩持续向好等因素的影响下呈现良好态势,大部分传统白马公司的内生性增长基本保持稳定。

数据来源:WIND

数据来源:WIND

笔者认为从目前到年底,生物医药行业存在重大机会,理由如下:

政策变化有利于估值切换逻辑重新受到关注

8 月份是政策密集落地和行业事件频发的一个月。一方面,相关部门对疫苗事件 相关责任人进行了严肃问责,药监人事的变动受到投资人的广泛关注。另一方面, 带量采购的试点工作正在逐步推进,新的药品采购方式有望在部分通过一致性评 价的产品中率先实施。

众所周知,近年来药监系统已经推出了一系列大力度的改革政策——无论是清理 申报积压、规范临床数据这些清理积弊的工作;还是飞行检查、临床核查、一致 性评价等等保证药品质量的工作。正是这些政策的出台有力地支撑了过去一年中创新药板块行情。

与此同时,带量采购的政策也正在逐步试点和落地。由于目前为止通过一致性评 价的产品数量还较为有限,笔者预计带量采购也将从试点城市通过一致性评价的 品种开始分批次推进。考虑到带量采购对部分品种的竞争格局和盈利能力会带来 比较显著的影响,预计下阶段投资者仍将会十分关注带量采购的结果以及其对上 市公司业绩的影响。综上所述,转入 9 月份之后,随着三季报的陆续公布以及年底的来临,估值业绩匹配这一传统思路将更加受到投资者的重视。

医药板块整体性价比很高

在过去的 2 个月中,医药板块受到行业”黑天鹅”事件的影响以及大盘的不景气出现了相当程度的回调。中信医药行业指数已经从 5 月底的 12000 点下跌到目前的 9500 点,接近年内的最低水平,这也使得医药板块具有了相当的性价比。

中信医药行业指数

估值上:医药板块处于近年来的偏低水平。目前医药板块整体的估值仅有 26 倍,无论从绝对估值角度还是从历史的估值区间来看,都已经十分具有吸引力。

数据来源:WIND

业绩上:一季报和中报医药板块均有不错的表现。医药板块不仅在 2018 年 Q1 季报创出了 2010 年以来医药上市公司利润增速的新高,中报则继续保持了较快的增长。在一线龙头公司中仍有相当一部分企业的估值处于历史较低水平,具备 Q4 进行估值切换的能力。

配置两类品种,布局估值切换

建议投资者在配置大龙头白马的同时,关注估值业绩匹配度比较高的二线龙头,特别是其中部分具备”政策避风港”属性的公司。 第一类品种:估值不处于历史上沿,业绩良好的白马。一线龙头在过去一年半的白马行情中被给予了较多的估值溢价,这也使得这类标的估值大多处于历史上的中位数以上,但这其中仍不乏增长较快,估值合理的品种,如华东医药、片仔癀等。

数据来源:WIND

数据来源:WIND

第二类品种:高成长,持续性强的细分市场龙头。由于医药板块的”异质化”属性,这些品种的主力产品线并不与大龙头重合,在自身的细分领域中行业地位突出。而相比于大龙头,这部分细分龙头估值大多不在历史高位,股价在近期医药板块回调的过程中也出现跟随性下跌,很多标的目前的性价比已经相当突出,建议投资者可以在此阶段性低位逐步加仓。具体标的上,金达威、东北制药、乐普医疗等公司在利润持续稳定增长的同时,估值相对较低,年底前存在估值修复行情。

数据来源:WIND

数据来源:WIND