AI 智能摘要

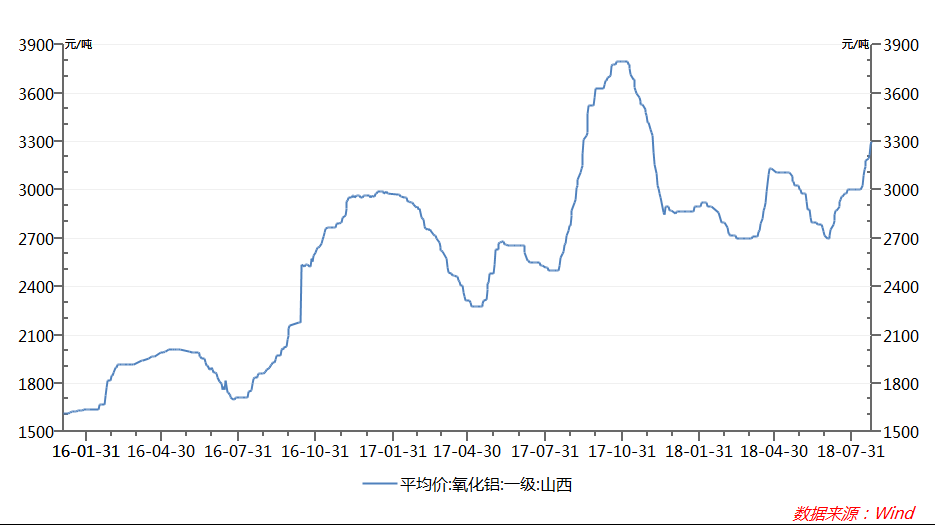

8月23日山西一级氧化铝价格为3300元/吨,较7月1日2700元/吨底部已经上涨22.22%。此前,氧化铝价格跌至2700元/吨时,达到山西、河南等地的成本线,包括中铝山西在内的多家氧化铝企业宣告实行弹性生产,弹性生产直接刺激氧化铝价格触底回升。氧化铝价格在铝土矿供给紧张、采暖季限产、蓝天保卫战、海外事件影响等多重利好催化下有望继续上涨。

“铝土矿供改+成本支撑”驱动氧化铝上涨

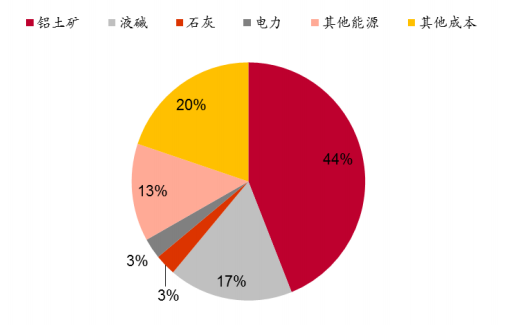

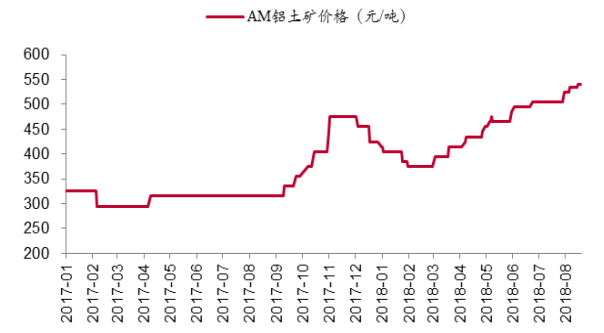

在氧化铝成本项构成中,铝土矿占比高达 44%,铝土矿价格对于氧化铝成本影响十分显著。实际上,自 2017 年开始,国家及地方省区就以安全环保为切入点,加大对铝土矿开采秩序的整顿力度,从而导致安全环保投入增加,生产成本抬升,同时铝土矿产量下降,国产矿供给出现紧张局面。二者共同推升铝土矿价格。亚洲金属网统计数据显示,年初至今,国内铝土矿价格累计涨幅已经超过 30%。

氧化铝成本占比 数据来源:WIND

数据来源:WIND

铝土矿价格延续涨势可能性较高

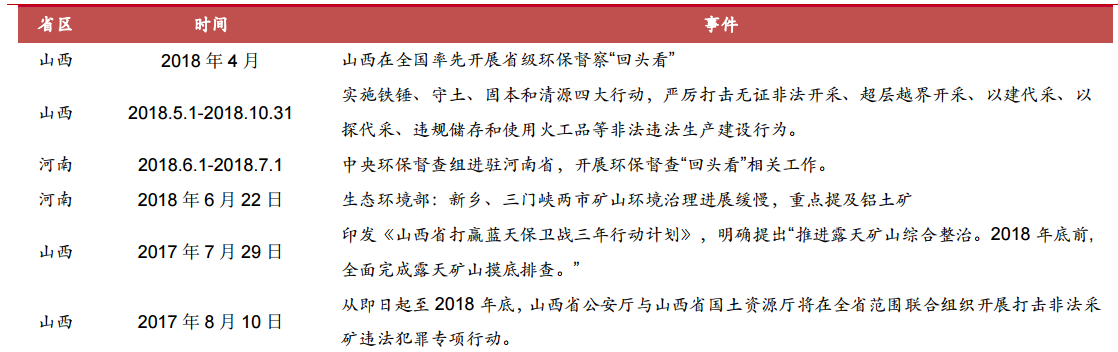

政策层面仍将延续趋紧态势,山西对于非煤矿山的整治将持续到 10 月底,而河南环保督查虽暂告一段落,但后续矿业秩序整顿有望向常态化方式演变,因此压力依然较大。

经历这一轮矿山秩序整顿,跨界开采、以探代采等违法违规行为将得到有效遏制,叠加铝土矿资源品位持续下行,国产矿供给收紧趋势或将长期延续。铝土矿趋紧,可以从氧化铝企业原料库水平得以印证,SMM信息显示,正常氧化铝企业铝土矿库存水平约为 30 天左右,但由于矿端供给紧张,现已经下降至 20 天左右,再考虑到冬储因素,后续铝土矿价格仍将延续涨势。

铝土矿核心产区安全环保政策梳理 数据来源:WIND

海外扰动支撑氧化铝价格

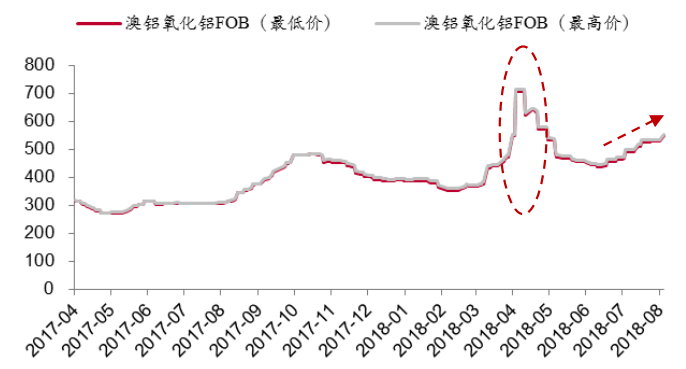

年初至今,海外氧化铝市场突发事件较多。俄铝事件、巴西海德鲁事件、美铝澳洲罢工等都造成了海外氧化铝市场供给紧张,推升了海外氧化铝价格。

俄铝受美制裁虽宽限至10月23日,但制裁未最终解除,俄铝旗下1100万吨氧化铝依然没有复产。巴西海德鲁氧化铝精炼厂由于环保因素而导致减产50%,预计海德鲁将在今年10月或2019年年中恢复满产状态,从停产时长测算,保守估计年内影响产量超过 230 万吨。8月8日,美铝西澳突发罢工,涉及三个氧化铝厂,两个铝土矿山,共涉及氧化铝产能930万吨/年及铝土矿3500万吨/年。

这一系列事件推升了海外氧化铝价格。8月23日,澳洲氧化铝FOB最高价为568美元/吨,较年初上涨40%。

数据来源:WIND

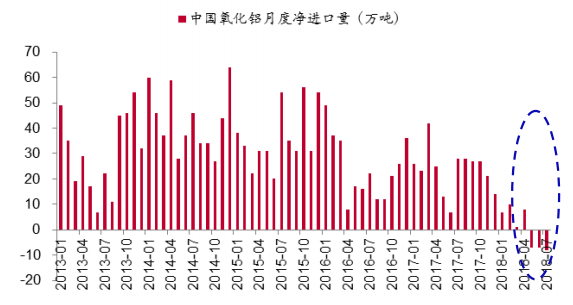

海外氧化铝持续大幅上涨,驱动国内氧化铝出口窗口开启

国内由氧化铝进口国转变为氧化铝出口国,进一步加剧国内供应紧张格局。中国是氧化铝生产大国,2017 年中国氧化铝产量约为 7040 万吨,居全球首位,但仍需从国外净进口 280 万吨,以满足国内电解铝需求,中国实质上是氧化铝“短缺国”。

而过渡到 2018 年,前 7 个月,氧化铝净进口量仅为 4 万吨,去年同期则为 164 万吨,同比大幅下降98%。而这期间,人民币贬值也成为刺激氧化铝出口的助攻因素。上半年我国氧化铝出口量达到23.9万吨,同比增长776.5%,近三个月来保持净出口态势。

数据来源:WIND

积极关注相关受益标的

目前铝土矿持续上涨的态势较为明确,海外氧化铝复产不及预期,再考虑到采暖季错峰生产预期催化,氧化铝价格有望继续走高。建议积极关注拥有铝土矿和氧化铝产能的受益标的,如中国铝业和云铝股份。2017中国铝业拥有 1686 万吨氧化铝产能,铝土矿自给率 50%左右,2017 年氧化铝产量 1437 万吨,外销 700 万吨。云铝股份拥有 140 万吨氧化铝产能,2018 年预计产量 140 万吨。

此外,氧化铝价格上涨推升电解铝成本,后续电解铝价格有望跟随上行,关注电解铝生产企业神火股份、南山铝业等。