AI 智能摘要

我一直在寻找不同的股票估值方法,但我找不到它们的任何集合,所以我决定自己做,并与任何感兴趣的人分享。这些股票估值方法可用于查看公司的估值是否合理。

我非常肯定,就股票估值方法而言,这些并不是全部,但这些都是我发现的。当我找到更多方法时,我将添加到此列表中。

资产再现价值

资产再现价值是新进入者能够在行业中平等竞争所需的资产成本。当你想知道公司业务的防御性时,最好使用这种估值方法,因为它告诉你复制公司业务的全新成员需要多少成本。

这种方法非常麻烦,因为你需要浏览公司资产负债表的每一行,并在必要时根据品牌认知,合作伙伴关系和专利等因素对价值进行调整。

这实际上只是下面描述的收益功率值方法的一部分。

本杰明格雷厄姆公式

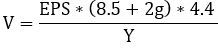

在他的“智能投资者”一书中,本杰明格雷厄姆介绍了一个有助于快速确定股票价格合理的公式。格雷厄姆的公式是:

![]()

其中V是内在价值,每股收益为12个月,每股收益为8.5,无增长公司的市盈率为8.5,合理预期为7至10年的增长率。

值得注意的是,格雷厄姆在他的书中指出,这个公式并没有给出增长股票的“真实价值”,而只是近似于时尚中更精细计算的结果。

后来本杰明格雷厄姆修改了他的股票估值公式如下:

其中V是内在价值,每股盈利为12个月,无增长公司的市盈率为8.5,g为公司五年盈利增长预测,4.4为1962年高档公司债券的平均收益率,当这个模型被引入时,Y是20年AAA公司债券的当前收益率。

贴现现金流量(DCF)

如果没有任何可比信息,这种股票估值方法特别好,因为DCF依赖于自由现金流,这是一种值得信赖的措施。

可以说,喜欢DCF的最佳理由是它产生与内在股票价值最接近的东西。DCF的替代方案是相对估值指标,它使用倍数来比较某个部门的股票。虽然P / E和P / B等相对估值指标的计算相当简单,但如果整个行业或市场价格过高或过低,它们就不是很有用。

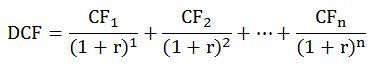

DCF的公式如下:

CF是现金流量,r是折现率,反映了资本占用的成本。

我个人在Excel上使用NPV函数来计算DCF。该功能至少可以在Excel 2016上找到。

还有其他即用型选项,例如Jae Jun制作的电子表格,可在 http://www.oldschoolvalue.com/blog/上找到。Jae Jun也很好地解释了如何使用他的电子表格。

DCF方法的缺点是贴现率只是一个假设,而且对未来几年收入的假设有点过于直接,无法给出100%准确的估值。

尽管如此,当记住这些缺点时,DCF方法有助于了解股票价格应该是多少。特别是在使用不同情景计算以获得多个目标价格时就是这种情况。

DCF有时被称为净现值(NPV)。

股息折扣模型(DDM)

一些专注于股息的投资者认为股息贴现模型(DDM)是股息股票的关键估值方法。

DDM股票估值方法是DCF的变体。

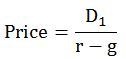

DDM的公式如下:

其中D是下一年股息的价值,r是该公司股权资本的固定成本,g是股息预期的固定增长率。

这种方法有一些缺点让我不喜欢这个。通常列出的问题与公司不支付任何股息或与股息的稳定和永久增长率的无理推定有关。

我最大的不喜欢是,通过这种估值方法,投资者可能过于关注股息而忘记了其他能够为投资者带来价值的方法,例如股票回购。

为了澄清我的意思,我举了这个例子。一家公司正在支付每股50美分的股息,并且还以每股50美分的价格进行股票回购。然后,公司陷入财务困境,必须停止股票回购,而只是发出每股60美分的股息。即使公司向投资者返还的资金较少,这也会使股息的增长率达到20%。

盈利能力值(EPV)

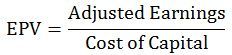

EPV由布鲁斯·格林沃尔德(Bruce Greenwald)开发,它是一种通过假设当前收益的可持续性和资本成本而假设零增长来评估股票的技术。EPV基本上根据其现状评估公司。EPV以下列方式计算。

Greenblatt指示当你计算调整后的收益时,你将从EBIT开始。然后看一个商业周期的平均利润率(5年)。之后,通过可持续收入乘以平均利润。结果,你获得了“标准化”EBIT。接下来乘以一减去平均税率并加回超额折旧,即可得到“标准化”收益。最后,要获得调整后的收益,你需要为未合并的潜艇,固定的问题,定价能力等添加调整。

资本成本是加权平均资本成本(WACC)

最后,获得内在价格:

价格= EPV +资产再现价值

资产再现价值在本页顶部描述

经济增加值(EVA)

EVA是衡量投资产生的剩余价值的指标。EVA基于经典金融理论,因此与传统的自由现金流量指标并无完全不同。我们的想法是,当公司所使用的经济资本的回报超过该资本的成本时,就会产生价值。获得EVA:

EVA =(ROIC – WACC)*项目投资

网络方法

Net-net方法是Benjamin Graham在“智能投资者”中引入的另一种股票估值方法。

净流动资产值(NCAV)=流动资产 – 总负债

格雷厄姆希望股票的价格是NCAV的2/3。

另一个小改进的Net-Net方法是净净营运资本(NNWC),其中非现金项目给予折扣价值以解决他们必须立即清算的情况。

NNWC =现金和短期投资+(0.75 *应收账款)+(0.5 *库存) – 总负债

同样,如果股票的价格低于NNWC,它可能是一个价值股票。

这些Net-Net方法最大的担忧是任何在NCAV或NNWC或以下交易的公司都很可能遇到一些严重的财务问题。

Tobias Carlisle 在他的博客Greenbackd中写了一篇有趣的文章,关于NCAV和NNWC策略将如何在2007年至2009年间发挥作用.NNWC策略的结果令人惊讶。

相对估值

相对估值使用倍数来比较一个部门内的股票。相对估值指标计算起来相当简单,但如果整个行业的估值不正确,则效果不是很有效。