AI 智能摘要

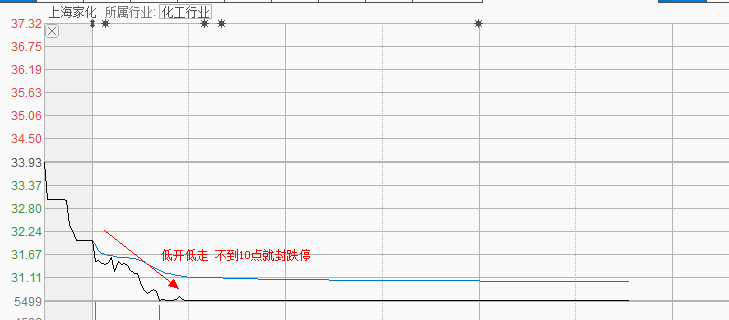

近日上海家化发布半年报显示,公司实现营业收入36.65亿元,同比增加9.29%,扣非后的净利润同比增长仅有0.01%,不达市场预期。次日股价跳空低开,不到半小时就封跌停板。类似业绩增长的还有云南白药、大华股份等,在业绩公布之后均一度封跌停板。是什么原因导致股价暴跌呢?

(上海家化8月22日走势图)

这里通过股价涨幅和业绩增速的对比研究,令狐少侠认为,这些蓝筹白马股经过2017年大涨之后,股价已经处于高位,而业绩增长速度难以支撑高位的股价,所以股价出现回落,这里建议对尚未公布业绩的白马蓝筹股规避。

白马蓝筹行情

在政策驱使下,白马蓝筹股成为2017年涨幅最好的板块,其中一些代表如海康威视2017年涨幅157.18%,贵州茅台区间涨幅117%、中国平安区间涨幅107%。这里统计部分蓝筹白马股在2017年涨幅情况,如下图:

(2017年白马股涨幅部分名单)

由于多数蓝筹白马股半年报业绩尚未公布,但是从已经公布的公司来看,都逃脱不了股价下跌的命运。除开头提及的几个股票外,还有千禾味业、贵州茅台。

表面上看这些公司业绩不及预期,但是深一层次是因为股价处于高位,业绩增速难以预期相匹配,随着市场下跌,估值重心下移,这些蓝筹白马股估值自然要向下修复。这里对已经公布、且具有一定代表性的股票选择三只作为研究对象,分别是海康威视、云南白药、上海家化。

业绩增幅和股价涨幅不匹配

海康威视在7月20日晚间发布公告,上半年实现营业总收入208.76亿元,比上年同期增长26.92%,实现归属于上市公司股东的净利润41.47亿元,比上年同期增长26.00%。股价经过两个交易日缩量震荡之后展开下跌,11个交易日跌幅20%。

(海康威视2018年中报后走势图)

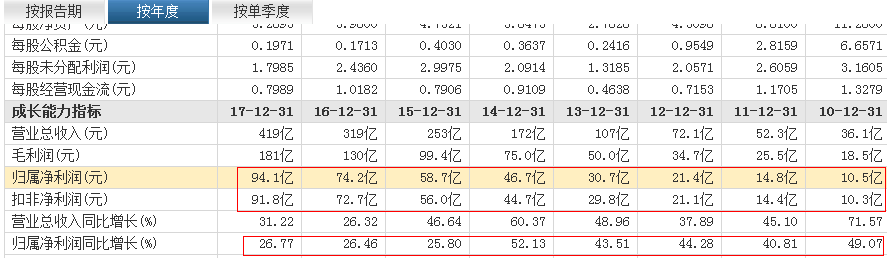

海康威视自2010年5月份上市以来,归属公司净利润在2015年之前保持40%以上的增速,但是到2015年之后增速降至20%和30%之间,而2018年上半年业绩增速26%,刚好在这个区间内。从量上看,净利润从2010年的10.3亿到2017年的91.8亿,7年翻了8.9倍,年化复合增长率为36.7%。

(海康威视财报简图)

而股价以上市开盘价计算,经过除权分红之后为2.66元,截止到公布半年报后的股价为37元,股价翻了13.9倍,对应的复合增长率为45.6%。由于公司属于行业龙头,市场给出10个点的溢价效应,因此股价涨幅高于利润涨幅10个点。

而2016年底,股价在15元附近,扣非净利润为72.7亿元,较2010年10.3亿元,增长7.05倍,对应年化复合增长率为38.5%,期间股价翻了5.64倍,6年复合增长率为33.4%。股价复合涨幅明显低于扣非净利率的复合增长率,说明股价低估,所以才有2017年的大涨行情。

(2017年上涨行情)

再计算2017年到2018年中报期间,以2016年底15元为基数,股价翻了2.5倍,按照2年为期限,复合增长率为57%,明显高于45.6%。再看业绩增速,如果2018年按照26%增速,对应全年扣非净利润为115.67亿元,较2016年增长了159.1%,2017年、2018年的复合增长率为26.1%,业绩增速明显低于股价57%涨幅。给利润增幅加上10个点的溢价为37.1%,也赶不上股价57%的涨幅,所以公布半年报后股价下跌了20%。

总结

海康威视作为行业龙头类公司代表,这类公司还有贵州茅台、中国平安、万华化学、海天味业等各个行业龙头的白马蓝筹股,这里就不在一一计算了,贵州茅台在7月15日晚间公布半年报净利润同比增长40%后,股价跳空高开,冲高回落,随后跌幅也有14.5%。当然中国平安也在重演贵州茅台走势,所以不建议大家追涨参与。

(贵州茅台股价走势图)

由于篇幅有限,对于云南白药、上海家化的分析,以后文章会给出。随着指数重心下移,估值也将下移,对于高位的白马蓝筹股,即使下跌也不建议抄底,如果盲目抄底可能会抄在半山腰,如老板电器公布2018年一季报后,增速低于预期,股价惨遭两个跌停,随后震荡下跌。