AI 智能摘要

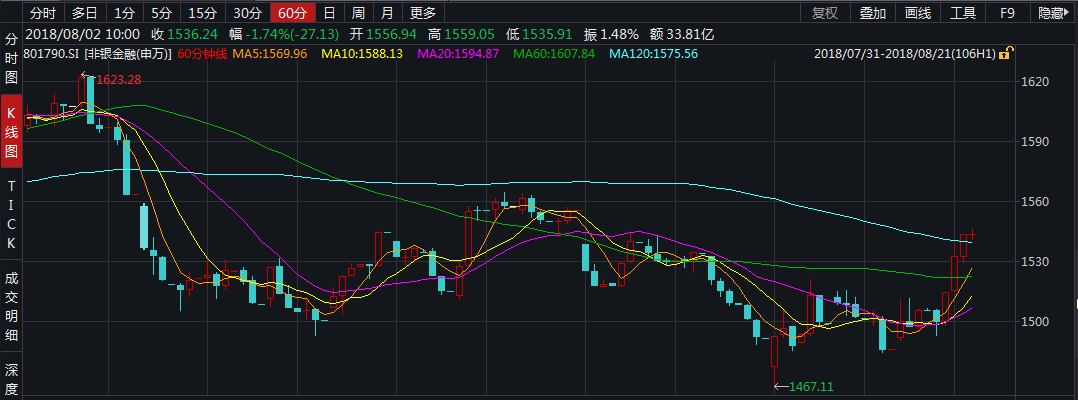

近期公布的保费数据整体表现抢眼,受此影响,非银金融板块出现了明显的反弹。在上市保险公司估值位于低位的情况下,目前是一个布局的绝佳时机。

非银金融板块

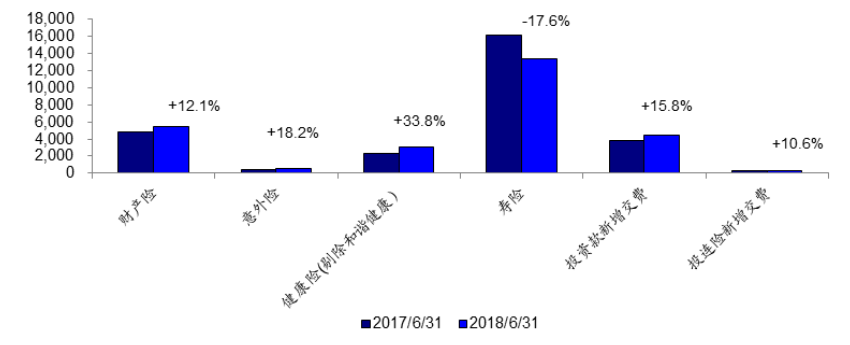

寿险总保费回暖,龙头增速明显好于同业

上半年行业人身险保费达 1.63 万亿元,同比下降8.50%,自年初以来降幅逐月收窄, 6 月单月同比上升17%。平安寿险、太保寿险、新华人寿、中国人寿上半年总保费收入同比分别上升21%、18%、11%、4%。超过1/3 的公司出现保费负增长情况,因此上市公司保费情况明显好于同业,行业集中度得到进一步提升。

数据来源:WIND

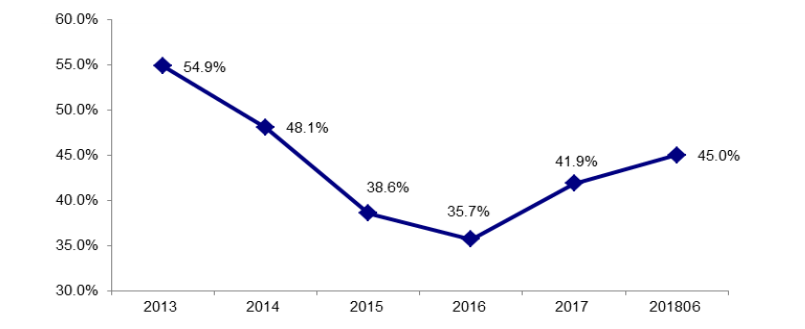

四家上市公司上半年寿险保费市场占有率高达 45%,较 2017 年市占提升 3.1 个百分点,行业分化不断加速。新单保费好转主要原因是保障型业务的保费稳健增长,笔者预计下半年此趋势将延续。

上市险企市占率 数据来源:WIND

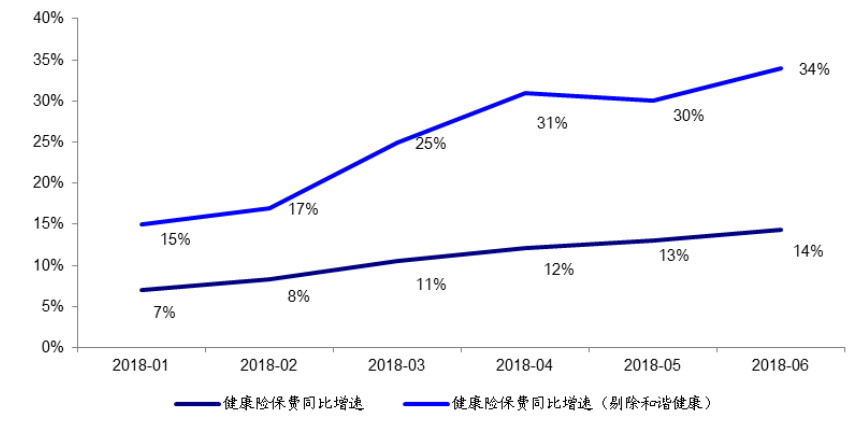

健康险保费同比上升34%

18 年上半年,健康险保费同比上升14%,而剔除和谐健康之后同比上升34%,这主要是因为和谐健康过去将健康险设计成理财型中短存续期产品,因此剔除后的数据更能反映行业的真实情况。其中平安健康、太保安联健康的保费分别同比上升78%、93%。健康险保费大幅改善意味着保障型产品需求仍然旺盛,随着人民群众保险意识的不断增强,上市险企的优质健康险将会拥有更加广阔的市场。

数据来源:WIND

产险保费增速放缓,龙头市占提升趋势可持续。

上半年产险公司保费达 6024 亿元,同比上升14%,1-6 月单月保费同比增速分别为 21%、12%、17%、13%、 12%、9%,保费增速下降主要与新车销量增速下滑有关。

上半年人保财险、平安产险和太保产险的保费分别同比增长 14%、15%和 16%,保费增速均高于行业平均水平,合计市占高达 64%。目前行业自律协定的相继实施有望遏制费用率竞争,龙头险企依托优质客户资源和风险定价能力有望继续扩大市场份额、提升承保盈利能力。

把握中报行情机会

目前已经披露中报预告的有中国人寿和新华保险两家,中国人寿预测中报利润达153亿-165亿,同比增长25%-35%。新华保险预测中报利润同比上升80%左右。不过投资者需要注意的是,中国人寿一季度经营活动产生的现金流同比下降78.5%,而新华保险则是同比增长89.8%。现金流对企业的运作至关重要,因此需要密切关注。

数据来源:WIND

数据来源:WIND

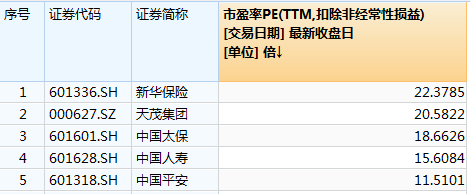

从估值来看,目前上市险企整体估值是处于历史低位,尤其是中国平安和中国人寿,目前扣非TTM分别是11.51和15.6。在经历了此前的震荡回调后,价值洼地尽显无疑。虽然目前还有几家险企未公布中报预告,但是从目前的整体的保险数据来看,随着行业集中度的进一步提升,中报表现抢眼的可能性非常大。稳健性的投资者则可以对已发布公告的公司进行布局。

数据来源:WIND