AI 智能摘要

你可以尝试淡化与中国的贸易纠纷。你可以消除油价上涨对企业盈利的影响。

但如果你从事经济预测业务,就很难忽视债券市场的重要信号。

所谓的收益率曲线非常接近于预测经济衰退 – 这是之前以惊人的准确度完成的事情 – 而且它已经成为华尔街的一个重要话题。

如果你不是债券交易者,像“收益率曲线”这样的术语可能会让人头脑麻木,但它的机制,实际影响和心理都相当简单。这就是大惊小怪。

机制

收益率曲线基本上是短期美国政府债券(如两年期国债)和长期政府债券(如10年期国债)的利率差异。

通常情况下,当经济状况良好时,长期债券的利率将高于短期利率。额外的利益是在一定程度上弥补强劲的经济增长可能引发价格大幅上涨的风险,即通货膨胀。然而,最近,长期债券收益率一直在缓慢上升 – 这表明交易者担心长期增长 – 即使经济显示出充足的活力。

与此同时,美联储一直在提高短期利率,因此收益率曲线已经“趋于平缓”。换句话说,短期利率与长期利率之间的差距正在缩小。

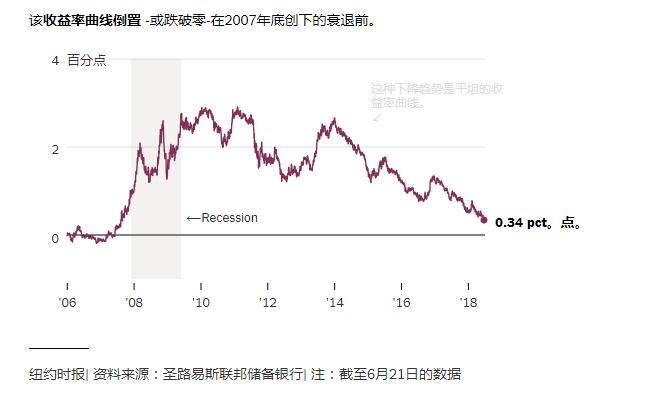

两年期和十年期美国国债之间的差距约为0.34个百分点。这是2007年美国经济正在走向近80年来最严重的经济衰退时的最后一次。

尽管金融危机听起来很可怕,但单独压扁并不意味着美国注定要陷入另一场衰退。但如果它继续向这个方向发展,最终长期利率将低于短期利率。

当这种情况发生时,收益率曲线已经“反转”。正如纽约联邦储备银行总裁约翰·威廉姆斯今年所说的那样,反转被视为“衰退的强大信号”,而这正是每个人都在关注的。

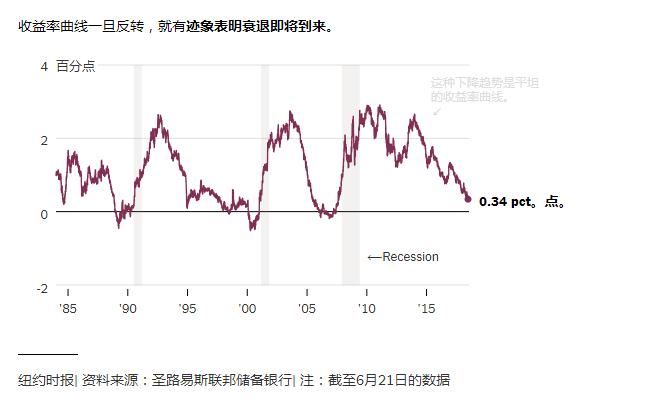

根据旧金山联邦储备银行的研究,在过去60年的每次经济衰退之前都有一个倒置的收益率曲线。该银行的研究人员在3月份写道,曲线反演“正确地标志着自1955年以来的所有九次经济衰退,只有一次假阳性,在20世纪60年代中期,当经济放缓而非官方经济衰退之后出现反转。”

即使它还没有发生,朝这个方向的举动也引起了华尔街的注意。

国际金融协会资本市场高级主管Sonja Gibbs表示,“对于经济学家来说,传统上一直是传统经济方向性的良好信号。” “这就是为什么每个人都在哀叹收益率曲线的扁平化。”

衰退?

当然,担心经济衰退似乎是一个奇怪的时刻。失业率处于18年来的最低点,企业投资正在增加,消费者支出出现反弹迹象。

华尔街的一些经济学家认为,本季度经济可能会以近5%的年增长率增长。但如果目前的经济活力只反映特朗普政府减税带来的短期刺激措施,那么预计会出现某种放缓。

吉布斯女士说:“很难看出经济会从这些水平进一步走强。”

金融市场有时可以在出现在GDP和失业率的官方经济快照中之前嗅出经济问题。另一个值得注意的收益率曲线反转发生在2000年2月,就在股市泡沫破灭之前。

从这个意义上说,政府债券市场并不孤单。自标准普尔500指数在1月26日达到峰值以来,股市一直处于横盘整理的状态。公司债券的回报率为负,与工业活动相关的一些主要商品也是如此。

对收益率曲线的预测能力的一个重要警告是,它无法准确预测经济衰退何时开始。旧金山联邦储备委员会的研究人员指出,过去经济衰退的时间只有六个月,或者长达两年之后。

换句话说,尽管有能力预测经济衰退,但有理由怀疑地看待收益率曲线。

新的恐惧指标

与所有市场走势一样,对其重要性的看法意味着收益率曲线有时会成为反馈回路。

如果足够的投资者开始担心经济衰退,他们很可能会将越来越多的资金投入到长期政府债券的安全性中。购买狂潮可能有助于平息或反转收益率曲线。

然后人们会写关于曲线在衰退中发出更强信号的文章。反过来,这可能会促使更多人购买长期债券。冲洗。重复。

这也有实际影响

但这不仅仅是心理学。收益率曲线有助于确定对美国经济健康至关重要的一些决策。

具体而言,扁平化收益率曲线使得银行业基本上是以短期利率借入资金并以长期利率贷款的业务,利润较低。如果收益率曲线反转,则意味着贷款变成了一个失败的主张。

无论哪种方式,贷款流动都可能会受到限制。而在美国,借来的钱是经济活动的命脉,可以遏制经济增长。

美联储

有人认为,不要过多地考虑收益率曲线的变动 – 并且它认为,中央银行不是自由市场,而是对长期和短期利率产生重大影响。

自上次经济衰退以来,中央银行购买了数万亿美元的政府债券,因为他们试图推动长期利率走低,以便为经济提供帮助。

即使他们现在正在逆转,中央银行仍然拥有大量的债券,这可能会使长期利率保持低于其他情况。

此外,美联储自2015年12月以来一直在提高短期利率,并表示今年将继续这样做。

因此,如果中央银行债券购买推动长期利率下调,而且随着美联储收紧货币政策,短期利率正在被推高,收益率曲线无处可去。

德意志银行(Deutsche Bank)高级经济学家马修•卢泽蒂(Matthew Luzzetti)表示,“在目前的环境下,我认为这是一个不太可靠的指标。”