AI 智能摘要

什么是收益率曲线?收益率曲线是短期和长期美国政府债券(称为国债)利率之间差距的图形表示。

事实上,所有国家都有其债券市场的收益率曲线,其中对于信贷条件具有相同质量但到期日不同的债券,在设定时间点绘制利率。但鉴于美国对世界经济的重要性,美国收益率曲线最受关注。

收益率曲线提供了投资者对风险态度的图形表示。通过假设图表上的债券在质量和到期日(即到期日)方面相同,我们可以看到投资者对经济前景的看法。

它如何帮助投资者?

美国国债收益率曲线是最常用的,因为它可以代表全球风险偏好。当投资者对经济前景充满信心时,他们乐于投资股票和大宗商品等风险较高的资产,并且不关心持有相对于其他资产提供低资本和收益回报率的长期债券。因此,他们出售债券,这导致收益率上升(债券价格和收益率反向移动)。

收益率曲线的类型

收益率曲线的概念是为了表明利率和经济增长的未来变化。收益率曲线有三种类型:

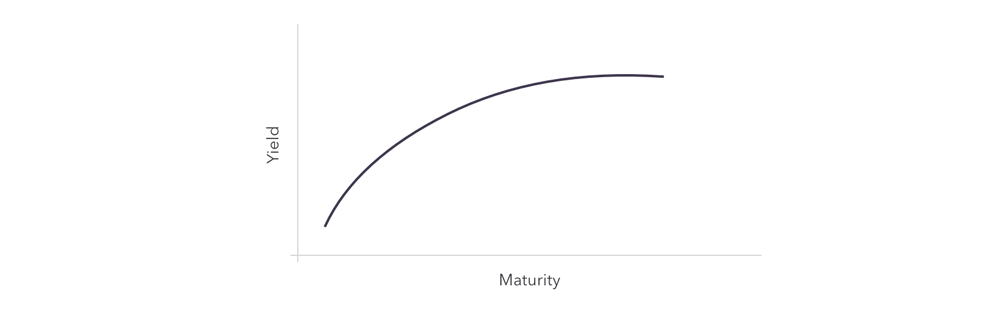

- 正常收益率曲线 – 那些期限较长的债券的利率高于短期债券,因为长期持有债券的风险,如通货膨胀,要求所得收入(“收益率”)更高。债券投资者发出信号,表示他们预计经济增长将继续而不会出现重大中断,因此很乐意长期投入资金。

- 反向收益率曲线 – 短期债券的收益率较高,因为投资者担心近期前景,因此需要更高的收益来持有这些较短期限的投资。较低的利率倾向于意味着较弱的经济增长,反转的收益率曲线可能预示着经济衰退即将来临。

- 平稳的收益率曲线 – 短期和长期收益率都处于相似的水平,这表明经济处于过渡时期,无论是从经济增长走向衰退,还是从经济衰退到增长。在前者中,短期收益率上升,而长期收益率下降,而后者则相反。

收益率曲线信号是什么?

收益率曲线通常与美国经济及其政府债券市场有关,因为它是世界上最大的,其方向通常为其他国家定下基调。美国收益率曲线趋于平缓表明债券市场对未来增长变得更加悲观。

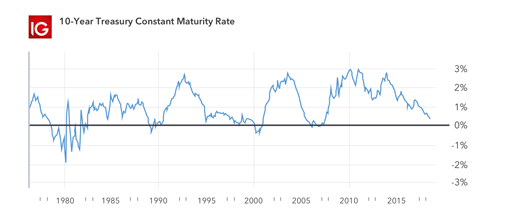

圣路易斯联邦储备银行维持十年期国债收益率减去两年期国债收益率的图表,该数据显示当曲线反转并跌破零线时。

在过去40年中,每次美国经济衰退之前都会出现反转的收益率曲线,因此应将其视为前景的有用指标。值得注意的是,收益率曲线在经济衰退之前至少反转一年,因此,一旦发生反转,它就更像是一个闪烁琥珀色的警告信号,而不是立即闪烁红色。

收益率曲线的反转通常会让市场记者和财经新闻频道非常兴奋,因为人们普遍认为这意味着经济衰退和/或熊市(或两者)即将到来。

事实上,数据显示标准普尔500指数在收益率曲线趋于平缓期间上涨6.6%,我们应该谨慎地暗示反向收益率曲线是经济厄运的预兆。

收益率曲线的变动方式

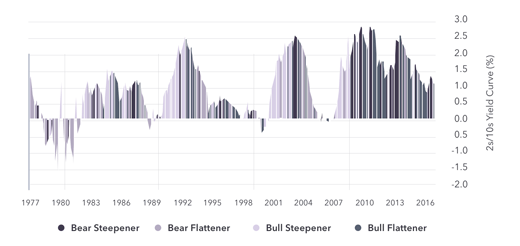

除了三种类型的收益率曲线,我们还有四种不同的收益率曲线方案:

- 熊市陡峭 – 利率上升,收益率曲线更加陡峭

- 熊市趋于平稳 – 利率上升,收益率曲线趋于平缓

- 牛市陡峭 – 利率下降,收益率曲线更加陡峭

- 牛市扁平化 – 利率下降,收益率曲线趋于平缓

Blackrock的研究表明,熊市陡峭政策是股市最良性的环境,标准普尔500指数在平均6个月内的整体回报率为10.9%,因为利率上升以及增长将会上升和通胀将会增加的信念保持稳定。与此同时,由于美联储(Fed)放松货币政策,投资者担心增长,因此牛市陡峭是最糟糕的。标准普尔500指数的平均6个月回报率为-5.5%,大多数行业较弱,只有被视为风险偏好的行业(如主要消费品和公用事业),在此期间的平均6个月平均回报率为正值。