AI 智能摘要

规避风险的投资者不断向债券注入资金,即使这意味着他们错过了大规模的股票反弹并面临巨大的危险。

市场刚刚在四年内看到了八月份最好的市场,但再次见证了资金找到房屋的巨大差异,其中大部分再次转为固定收益。尽管华尔街许多人担心通胀和利率上升会削减回报,但这种趋势仍在继续。

实际上,今年国内股票的表现很容易超过债券基金,但这并没有反映在现金部署中。

据晨星公司本周公布的数据显示,8月份投资者向债券基金投入的资金略高于190亿美元,而美国以股票为基础的基金净投资额为14亿美元。

在过去的一年里,共同基金和交易所交易基金的总和已经说明了一个不同的故事 – 已经有2932亿美元用于债券,而45亿美元已经进入美国股市。标准普尔500指数在12个月期间上涨了17.4%,晨星公司追踪的政府债券基金集体回报率不到1%。

晨星分析师Kevin McDevitt将流动趋势归因于寻求“降低风险”的投资者。

许多投资者一直在转向所谓的超短期债券ETF,以抵御更高的利率。例如,摩根大通超短收益ETF虽然仅在市场上出现一年多一点,但在2018年投资了22亿美元的投资者现金,但回报率几乎没有。

“超短基金提供更好的保护,免受利率上升的影响,而长期政府基金长期以来一直是美国股市最好的多元化基金之一,”麦克德维特说。 “他们经常与美国股市呈负相关关系,特别是股市下跌。”

由于价格走势与收益率相反,债券基金在利率上升的情况下通常表现不佳。缩短持续时间是抵御通货膨胀的一种方式。

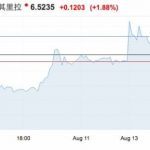

固定收益并非唯一受益于对美国股市普遍谨慎的领域。国际股票,尤其是新兴市场,也有大量资金流入,尽管其中一些股票(尤其是中国)处于修正阶段。

麦克德维特表示,此举可能证明投资者并非“追逐回报”,而是反对潜在的波动,并寻求对高价值的美国股票进行讨价还价。

然而,飞往安全的转机付出了代价:晨星追踪的大型增长股票基金迄今平均涨幅为15.2%,但到2018年迄今为止共流出125亿美元,去年共流出297亿美元。

主动和被动基金之间再次出现大的分歧。股票基金已经看到流入被动基金几乎等于活跃流出的资金流出。不过,债券基金流量在这两个类别中的流入量接近相等 – 过去12个月的活跃流量为1251亿美元,被动流量为168.1美元。