AI 智能摘要

随着美国2000亿美元的落地,A股也正式见底,标志性光头光脚的中阳线开启了上涨行情。上证指数昨日歇了一脚之后,今日直接站上60日,全天大涨2.5%,并以一个光头中阳线收盘,距离2800点不到3个点空间。

(上证指数K线图)

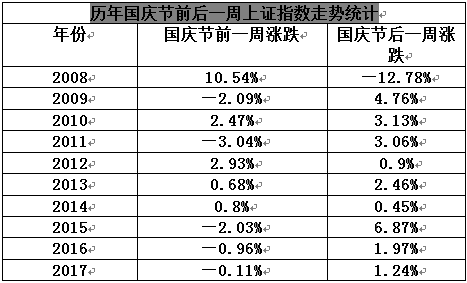

同志们该醒醒了,抄底、加仓时刻到了!市场已经打破两个常规:首先股指打破节前震荡,节后上涨的常规,节前不敢买,节后买不到!根据2008年以来,国庆节前和节后一周上证指数统计看,除了2008年金融危机外,节后上涨的概率是100%。

下周还有4个交易日,将进入国庆节。根据节后100%上涨定律,目前上证指数已经突破60日线压力,为节后上涨打开空间。

其次,在资金面紧张、超跌小盘股活跃的行情下,银行股的打破金融股难以大涨的常规。如农业银行更是创下自2015年9月3日以来最大单日涨幅,今日收出7.08%的大阳线。工商银行、建设银行分别涨幅4.74%、5.26%。

市场敢于打破常规,我们也要解放思想,有哪些板块更值得投资呢?不做弱势股,不做平庸股,只做领导股。既然银行板块打破常规,率先发动大行情,那么银行股就是主战场,这里从5个角度分析,银行股还是值得买:

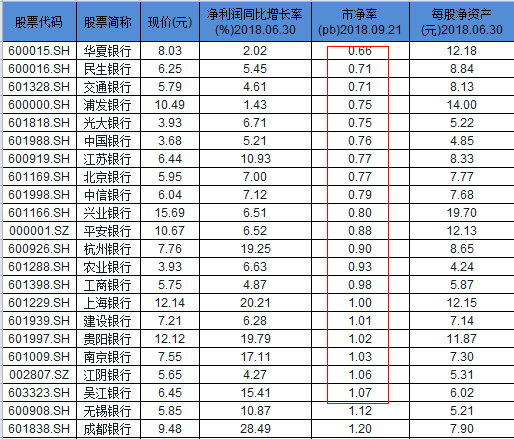

1、估值处于历史低位。在2008年年底上证指数处于1664点附近时,当时已上市的十四家银行市净率都在1.3倍以上。目前在交易的27家银行股中,根据9月21日盘后数据显示,有15家银行股跌破净资产,板块平均市净率为1倍,比1.3倍还低30%。

虽然本周银行板块指数涨幅7.3%,即使再涨10%,也才达到1.3倍市净率,更何况上证指数自1664点之后,一路上涨到3000点上方。

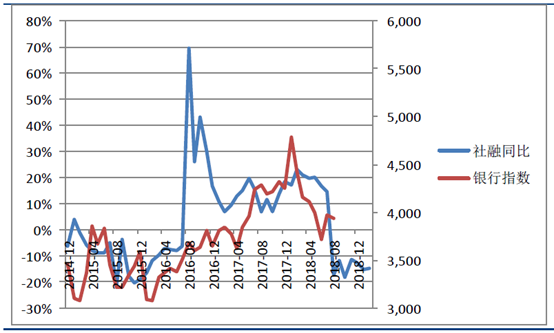

2、社融增速有望回升。2014年以来的银行行情,与社融有较强的联系。将2014年末的银行指数与社融同比数据做比较,社融数据领先银行指数约5-7个月(忽略社融数据在2016年初的异常高点)。

今年2月以来银行板块的持续下跌与7月至今的反弹与社融(及其预期)有直接的关系。预计社融增速在3-4季度料将持续回升,有望提振银行估值。

3、上半年净利润保持10.97%增速,不良贷款率下降。其中,成都银行、常熟银行、上海银行净利润增速更是在20%以上。大行净利润增速提升幅度虽然低,但增长质量最好,拨备计提更为稳健。

4、从股价走势看,银行板块指数在7月6日已经提前见底。多数银行股形成近似头肩底形态,一旦突破颈线,上涨空间将打开。如招商银行走势图:

(招商银行K线图)

5、主力资金出货,往往伴随利好,但是银行板块尚未出现利好,所以即使拉高,谈出货还尚早。

机会只给有准备的人,面对十年才出现的抄底信号,板块和指数共振上涨,还有什么值得犹豫的呢?