AI 智能摘要

三季度是金秋消费旺季,目前中秋国庆”双节”临近,后续还有”双十一”剁手催化,而市场行情已经开始回暖,消费板块又到布局时机。

不过,并非所有细分领域都值得布局,虽然短期炒作可能轮番上阵,但具备安全边际和业绩弹性的只有少数领域。

金秋行情是否存在?

A股向来有”炒日历”的特征,中秋和国庆双节自然不会放过,更何况后续还有重大的人造节日双十一。

回顾近5年的秋季行情,先看一下食品饮料板块。9月-11月,食品饮料(申万1级)板块悉数上涨(整体市值加权平均)。二级行业饮料制造和食品加工基本类似,只有2013年饮料制造下跌,其余时间全部上涨。其中2017年上涨最为明显,食品饮料上涨13.59%,饮料制造上涨16.25%,食品加工上涨7.56%。

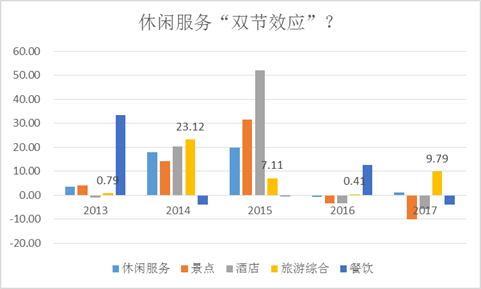

再看一下休闲服务板块,休闲服务下面涵盖景点、酒店、旅游综合、餐饮等二级行业,是双节最为受益的板块。相比于食品饮料一致上涨行情,休闲服务板块基本没有明显涨跌规律,其中只有旅游综合板块连续5年收得正收益,但波动很大,像2016年仅上涨0.41%。

两相对比可以看出,虽然双节热衷消费板块炒作,但题材终究只是题材,只有像食品饮料这样具备价值属性的板块才有可能获得持续收益。

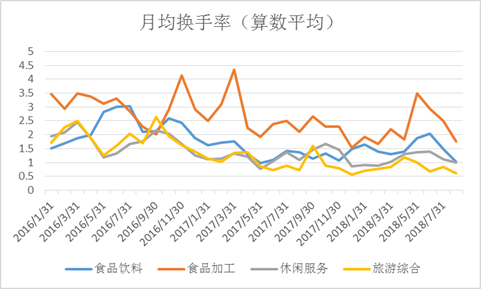

由于消费领域向来是机构集体重仓布局的阵地,市场活跃资金要想大势炒作难度也很大,这在换手率层面也得到了验证。看一下2016年以来受益双节的食品饮料、食品加工、休闲服务、旅游综合板块的换手率(算术平均),基本没有明显的提高,这说明活跃资金并没有大举参与。

茅台涨价的加速器

既然食品饮料确定性最高,白酒就不得不拿出来讨论。目前贵州茅台2018年估值已经滑落到25倍以下,五粮液和泸州老窖估值已经掉落到20倍以下,估值回到价值区间,但这几只票相信没人会跟。

不过,高端白酒涨价或是双节期间消费板块行情的加速器。通常而言,小品种涨价不会有人关注,但如果茅台涨价,影响力自然会不一样,段子手已经在路上了。

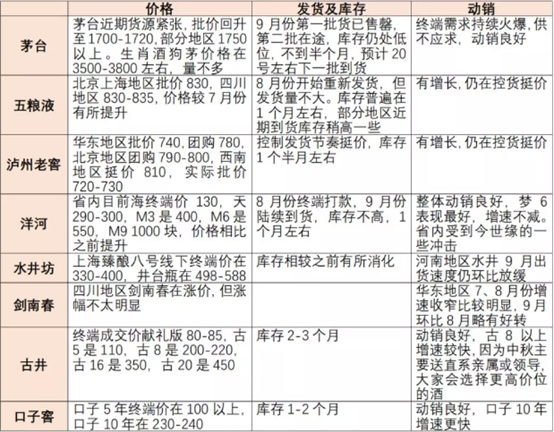

目前,高端白酒涨价预期强烈。茅台表现最好,双节需求持续火爆,近期货源已经十分紧张,批价又回升到了1700以上,部分地区已经上涨到1750以上,而且当前库存水平很低,基本不到半个月的量。五粮液比茅台差一点,但在继续执行控货挺价的政策,批价也有小幅提升,北京上海地区在830左右,总体货源没那么紧张,普遍库存也有1个月的量。

接下来,涨价首看高端白酒,高端白酒首看茅台。虽然涨价的是白酒,但催化的将会是整个消费板块。

没钱还是要消费

消费板块向来是进可攻退可守的领域,但这段时间板块回调很严重。原因很简单,经济增长压力很大,大家又都被收割了,钱包瘪了自然消费的就少了,消费少了消费板块不少逻辑都会证伪。消费升级带不动了,甚至消费降级都不一定成立,谁说涪陵榨菜很便宜?

不过,对消费板块也不要过度悲观,更何况双节来临。

消费领域有个很出名的”棘轮效应”,说的是消费习惯形成之后有不可逆性,即易于向上调整,而难于向下调整,装逼装习惯了,哭着也要接着装逼。

而且消费能力降低只是结构性的,并非系统性的,富人不缺钱,高端品的消费倾向并不一定减少,比如茅台。

此外像必须消费品,如果形成了消费习惯,要改是没那么容易的,大家也不会多么在乎那点小钱,如果吃惯了海天的酱油,为了几块钱就不吃了?

总的而言,白酒领域品牌优势或渠道优势强的企业依然值得关注,比如贵州茅台、五粮液、洋河股份、古井贡酒、顺鑫农业。

大众品中,调味品仍是景气度最好的子行业,基本不受消费数据的影响。像中炬高新、海天味业这样的龙头基本不用担心;像恒顺醋业这样的小弹性标的,还存在国企改革预期,这是值得重点追踪的标的;像安琪酵母和双汇发展这样估值便宜的龙头,同样是不错的选择。

此外,双节最为受益的就是酒店板块,该板块关注锦江股份和首旅酒店就够了,这都是国内经济型酒店的龙头。像景点和旅游综合就当短线题材炒炒,都开始降价了,说不定后面还有什么整顿。