AI 智能摘要

在草莽的加密货币市场中,完善的监管机制尚未成型,操纵或许是难以避免的,即使是组成这个市场的基本机构——加密货币交易所也存在着诸多的操纵疑云。而手握“生杀大权”的交易所巨头们一旦卷起风沙,就会让投资者们深陷惶恐。

本文作者用数据说话,对Binance,OKEx,HuobiPro,HitBTC,Bittrex,Poloniex和KuCoin七个交易所巨头可能存在的操纵行为进行了分析,特别是虚假交易的操纵。

通过多重数据的对比与分析,作者发现HitBTC的平均交易量突出,是7个交易所平均交易量的2.29倍。而其他交易所的交易量也有可疑之处。

作者认为,HitBTC等交易所都有可能进行过交易量的操纵,虚构交易量。

本文由小葱App翻译整理,原文标题:Wash trade investigation into Binance, OKEx, Huobipro, HitBTC, Bittrex, Poloniex and KuCoin,来源:Medium,作者:Hacken Ecosystem,译者:龙玥。全文略有删改,转载请注明出处。

由于区块链技术高效用的潜力与拥有让金融市场、政治和商业领域变得更加透明和公平的可能性,加密货币行业正在迅速发展。而变革传统金融市场是区块链最显著的作用。

但途中的一些“绊脚石”也会阻碍这一进程。加密货币市场仍然过于拥挤,充满着那些涉足各种诈骗活动的“不公平参与者”。其中,虚假交易是中最常见的一个,而传统的金融市场对于虚假交易往往是“零容忍”。

毫无疑问,它也是阻碍加密货币行业发展和全球代币化的“罪魁祸首”之一。这些操纵不断地在抹黑加密货币行业。

虚假交易:交易量操纵中最常用的方法

现在,那些顶级的加密货币交易所,作为加密货币行业中的基础机构却通过虚假交易(Wash Trade)来操纵交易量,从而“塑造”了该行业的负面形象。

虚假交易是一种市场操纵形式,投资者或机构同时买卖相同的金融工具,从而在市场上制造误导性的人为活动。虽然虚假交易可通过不同方式进行,但它通常意味着使用大额交易订单来降低损失风险。

如今,加密市场局限性比较凸显,有时一个简单的观察就可以发现一个大的操纵。但是,这次我们决定采用更科学的方法,以更有逻辑和高效的方式来发现欺诈行为。

在本研究中,我们分析了不同地区、不同规模的7交易所的2018年第二季度BTC / USDT交易对的交易数据。此次研究的交易所包括Binance,OKEx,HuobiPro,HitBTC,Bittrex,Poloniex和KuCoin。

研究方法:我们将计算总交易量(VT)和交易次数(TxN)以及它们之间的比率。然后,我们将找到每个交易所的平均交易量(ATV)的中值,并将它与平均交易量组合(ATVC)进行比较(小葱注:ATVC为7个交易所的平均交易量)。最后,我们将分析被定义为异常值的交易。特别是他们与交易总次数的比率,对总交易量的贡献和异常值阈值(每个交易所的异常值的最低值)。

主要调查结果:在对7个顶级加密货币交易所的交易量进行精确分析后,我们发现了一些可疑点,暗示其中一些交易所可能会参与交易量操纵。尤其是HitBTC,它的平均交易量突出,比所有观察到的交易所的平均交易量高2.29倍。OKEx也有别于其他交易所,因其突出的正常和异常的平均交易量。最后,7个交易中有4个交易所,包括 OKEx,Huobi,Bittrex和KuCoin没有提供他们的API的历史数据,这可能是为了隐藏他们的交易操纵的痕迹。最重要的是我们想知道这些问题背后的原因。

交易量分析

[交易次数和交易量的计算]

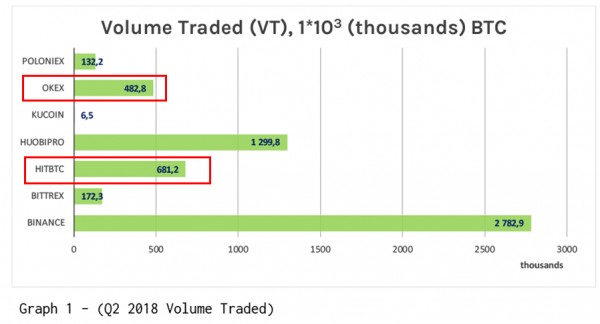

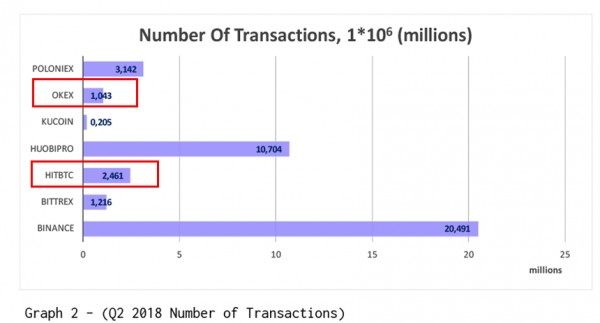

为了检测虚假交易的操纵,我们将分析重点放在与平均值相差较大的交易量上。首先,我们计算了每个交易所在2018年第二季度的总交易量和交易次数。结果显示在图1和图2中。

(图1:每个交易所2018年第二季度的总交易量)

(图2:每个交易所2018年第二季度的总交易次数)

在这个阶段,我们可以看到交易量与交易次数大多呈正相关关系,但有些交易所偏离了这种趋势。通过比较图1和图2,我们可以直观地观察到OKEx和HitBTC的数据呈现出可疑的异常关系。

[查找交易次数和交易量之间的比率]

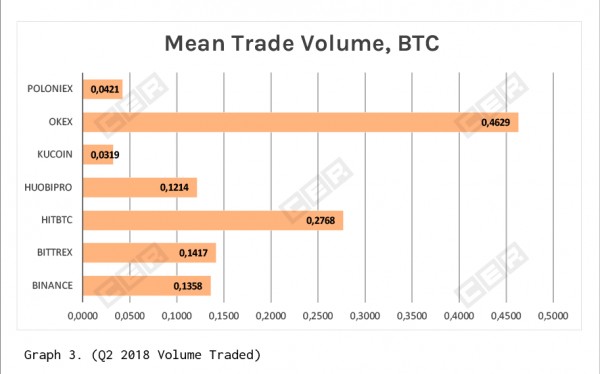

为了研究这个问题,我们计算了图3中表示的总交易量和交易次数之间的比率(小葱注:该比率即用总交易量除以交易次数)。该比率就变成了比特币的平均交易量。

(图3:每个交易所2018年第二季度比特币平均交易量)

根据图3显示,OKEx和HitBTC的平均交易量的值远高于其他交易所的平均值。虽然这已经看起来很可疑了,但根据简单的算术平均数这样粗略的衡量标准来做出不明智的结论是不合理的,因为这可能很容易因交易次数少但交易量较大而出现偏离均值的情况。

因此,我们决定为每个交易所的平均交易量找到一个中值,并将其与根据所有交易所的平均交易量——平均交易量组合进行比较。

在此之前,我们从所有数据中排除了异常值,使指标更加稳定。

注:异常值是指超出所有交易分布总体格局之外且偏离平均值上行方向的交易。

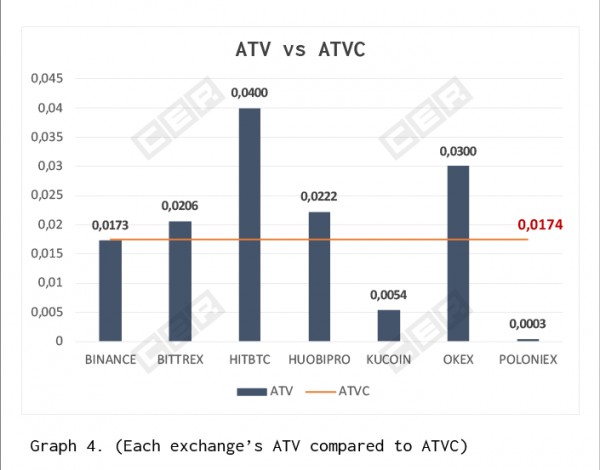

之后,我们计算了每个交易所的平均交易量并将它们与平均交易量组合进行比较。两个指标都计算为不包括异常值的中值。

(图4:每个交易所平均交易量与7个交易所的平均交易量的对比)

以上的结果表明,即使排除了异常值,HitBTC和OKEx平均交易量也比所有样本交易所的平均交易量高得多(分别为2.29倍和1.72倍)。

最后,我们分析了被定义为异常值的交易。特别是他们与交易总次数的比率,对总交易量的贡献和异常值阈值(每个交易所的异常值的最低值)。

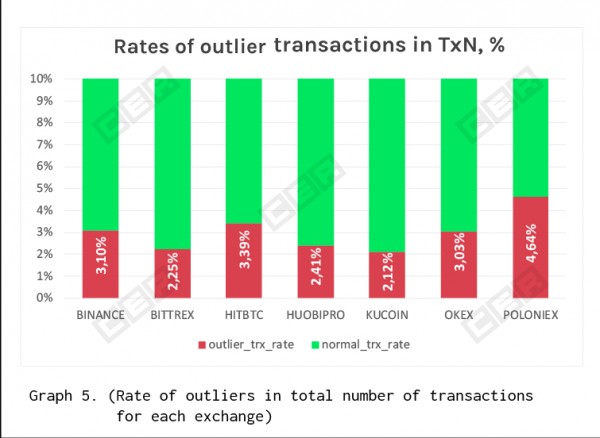

(图5:每个交易所的异常值与其交易总次数之比)

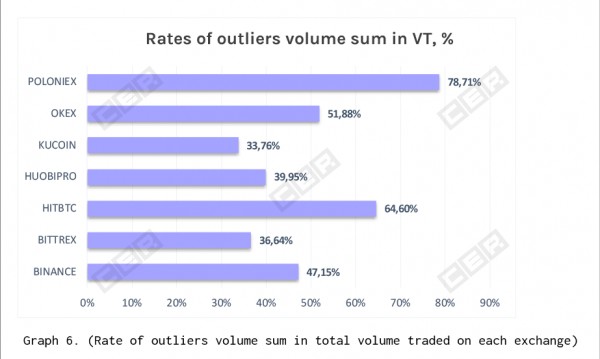

(图6:每个交易所中的总异常值交易量与总交易量之比)

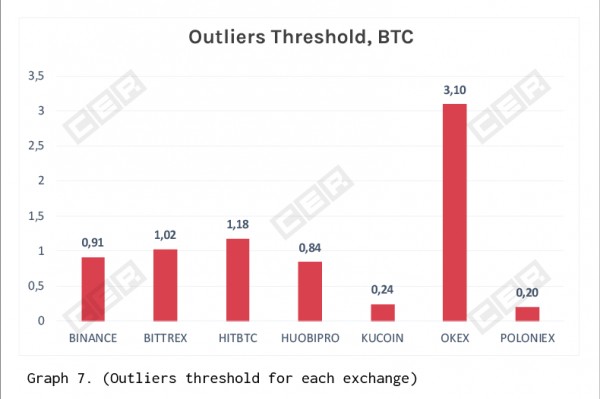

(图7:每个交易所的异常值阀值)

我们从异常值阈值计算中得到了最显着的结果。

在图7中,可以清楚地看到OKEx的异常值阈值与其他交易所相差甚远。例如,让我们比较一下OKEx和Binance:他们两者在交易次数中都有相似的异常值(约3%,见图5),以及在总交易量中有相似的异常值比例(约50%,见图6),但是OKEx异常值的阈值是Binance的3.4倍。异常值平均(中值)交易量(AOV)数据的最终计算显示的结果甚至呈现出更大的偏差(见图8)。

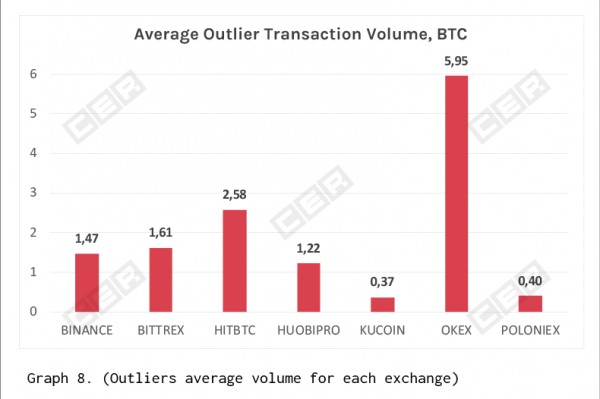

(图8:每个交易所异常值平均(中值)交易量)

推理

通过比较OKEx和Binance,我们可以观察到,这两个交易所总交易量的一半大约是由约97%的“正常”交易组成,另外一半大约由3%的异常交易组成; 然而,对于OKEx,其“正常”交易的平均交易量比Binance高出1.74倍,异常值平均(中值)交易量高出4倍。这意味着OKEx的单一异常值交易量远高于其他交易所。

在OKEx案例中,大额交易订单伴随着较低交易次数证明了交易所通过虚假交易制造了虚假的交易量。

结论

总而言之,我们发现了一些可疑点,它们引起了关于某些加密货币交易所完整性的合理问题,即OKEx和HitBTC。

HitBTC以平均交易量突出,比所有观察的交易所的平均交易量高2.29倍。这一事实促使我们假设HitBTC可能会进行交易量操纵,因为它与虚假交易的理念一致,虚假交易通常通过高于正常交易的平均交易量的大额交易来进行操作。这是一个正确的主题,需要更彻底的调查,需要应用更复杂的分析方法。

最后,OKEx的可疑之处似乎更多,是当中的“红旗领袖”。其平均交易量是7个交易所平均交易量的1.72倍。它的异常值的最小值和平均值比Binance相应的值高出3.4和4倍。所有的这些发现都表明,OKEx有很大的可能进行交易量操纵,特别是虚假交易,并且他们肯定对有些事情有所隐瞒。