AI 智能摘要

市场依然跌跌不休,指数阴跌看似平静,但个股走势却异常惊心动魄,冷不丁就出现白马股闪崩跌停。

都说白马股具有流动性优势,但当前走势证明并非这样,没有人愿意接盘,不论什么股票都有可能失去流动性。对于接下来的行情,像股权质押、信托持股这类广为人知的风险自然要规避,除此之外,还有四大风险理应重视。

风险一:白马股补跌

根据历史经验,白马股补跌是市场见底的必备条件之一,但从白马股补跌到市场见底,这一过程相对会比较漫长。

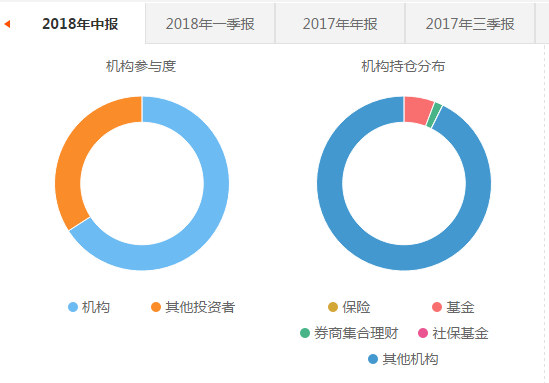

也就是说,千万别看到白马股看起来便宜了就盲目抄底。白马股主要是机构扎堆布局的领域,从机构出逃到机构折返,这个心态转变需要很长时间。而在弱势环境下,要想发动资金需求量大的白马股,更是难上加难。

历史上A股市场出现过几轮典型的强势股补跌行情,比如2005年初表现强势的交运、白酒等板块个股在5月以后出现补跌走势,2008年上半年表现强势的农林牧渔、食品饮料、医药等板块个股在10月以后出现补跌走势,2012年前几个月表现强势的白酒、医药、电子等板块个股在11月以后出现补跌走势,每一轮补跌之后,市场都没立马见底。

风险二:处置效应

所谓处置效应,是指投资人在处置股票时,倾向卖出赚钱的股票、继续持有赔钱的股票。这不仅仅是心理特征的影响,还存在风险收益比的考量。

当股价上涨后,投资者可能降低股价进一步上涨的预期,售出股票也在情理之中;当股票价格下跌,投资者可能预期股价反转的可能性加大,也有理由继续持有亏损股票。

也就是说,对于绝大多数高位横盘的股票,机构存在提前处置的强烈动机,也不要随便碰。在流动性极其有限的情况下,这类股强者恒强的局面会被打破,机构稍微砸盘就可能引起系统性补跌。

如果你看到无明显利空的价值龙头出现大跌,大概率就是这种情况,比如海康威视。根据半年报,海康威视的机构投资者达到65%,2300亿的流通市值每天6-10亿的成交额,流动性肯定是不够的。

风险三:成长逻辑变化

行业成长逻辑出现变化是常有的事,比如2012-2013受塑化剂风波影响的贵州茅台,2017年至今受云计算价格战影响的网宿科技,这两年受行业整体低迷影响的传媒股。

如今中国经济整体增长速度降了一个台阶,内忧外患同时出现,接下来成长证伪的故事会越来越多,布局成长股千万要小心。

比如近期大跌的超级10倍股利亚德。

利亚德2012年上市,是过去5年里著名的一只10倍股。公司所处行业是LED行业,以显示设备起家,并因LED小间距电视名声鹊起,最近又因涉足PPP模式的城市夜游经济文旅项目而受到瞩目。

如今股价大跌,董事长怒怼基金经理,在最艰难的时候抛弃我们。曾经的大牛股如何就到了最艰难的时刻?

原因在于公司占1/3的文旅和亮化业务出现了增长难题,这部分业务基本都是PPP模式,当前在去杠杆、PPP清库的背景下,自然会受到影响。同时公司的财务瑕疵也开始出现,过去3年半里,公司应收账款从5.70亿增长到20.95亿,增长了近4倍,存货从3.89亿增长到了36.27亿,增长了9倍多。

再比如全牌照被当作下一个券商龙头的东方财富,近期也惨遭机构用脚投票。

东方财富业务众多,但核心利润来源依然在东财证券的经纪业务和基金销售两块,当前的资本环境,成长逻辑很难成立。

风险四:产业政策变化

今天钢铁、煤炭、化工、建材板块出现系统性大跌,主要就是这个原因。市场传闻”环保部新的限产总体方案把空气质量改良指标从5%下调到3%了,限产50%或30%的指标也取缔”,如果消息最终落实,对供给侧改革带来的边际冲击会很大,市场提前用脚投票。

当前来看,经济稳增长的压力很大,对于存在政策边际利空影响的板块要注意,最好离得远一些。即便是像化工板块这样的,既受益于供给侧改革逻辑,又存在行业竞争格局优化的逻辑,但依然要回避,这些板块里面机构扎堆,即便是筹码冲击对股价的影响也很大。