AI 智能摘要

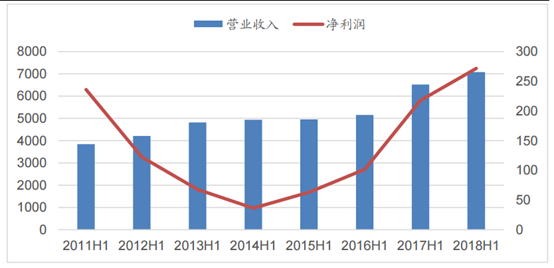

截至目前所有有色金属企业半年报已经披露完毕,105家有色金属企业实现净利润272亿元,同比增长25%。2011-2014年上半年行业盈利水平持续大幅下降,2015-2018年上半年,受益金属价格上涨,行业盈利整体持续好转。从二季度单季度来看,有色金属行业实现净利润137亿元,同比增长19%。

有色板块基本面 数据来源:WIND

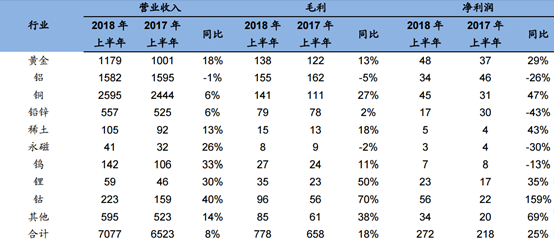

子版块表现持续分化

工业金属中,铝企业上半年实现净利润34亿元,同比下降26%,主要是铝供给侧改革不及预期,需求端低迷,电解铝价格低位运行;铅锌企业盈利17亿元,同比增长43%,剔除株冶集团亏损14亿元后,板块整体盈利同比持平,主要是上半年锌均价同比上涨12%;铜企业盈利21亿元,同比增长42%,主要是上半年铜均价同比上涨12%。 黄金企业实现净利润48亿元,同比增长29%。

小金属中,锂企业受益新能源汽车需求爆发,盈利持续高速增长,实现净利润 23亿元,同比增长35%;稀土企业实现净利润5.1亿元,主要是供给侧改革持续深化,稀土价格维持高位;钨企业盈利7 亿元,同比下降13%,主要是硬质合金的原材料钴价格上涨,挤压行业利润;永磁材料企业实现净利润3亿元,同比下降30%,主要是稀土价格上涨,在行业整体产能过剩的情况下竞争激烈,磁材企业难以将涨价成本向下游应用企业传导。

数据来源:WIND

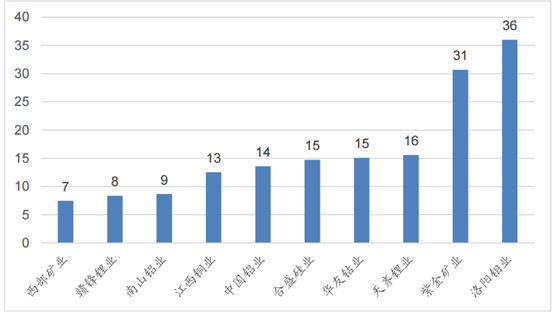

龙头效应凸显

18年上半年,89家企业盈利,实现净利润总额295.5亿元,而17年上半年97家企业盈利,实现净利润总额220.9亿元,主要是金价下跌,板块盈利下滑;电解铝成本端上涨,3家企业转为亏损。前五名盈利企业净利润分别为:洛阳钼业 (36.0亿元)、紫金矿业(30.7亿元)、天齐锂业(15.6亿元)、华友钴业(15.1 亿元)、合盛硅业(14.8亿元),五家龙龙头企业盈利占全行业比重为41%,龙头 效应凸显。

数据来源:WIND

四季度把握结构性机会:重点关注氧化铝和钴

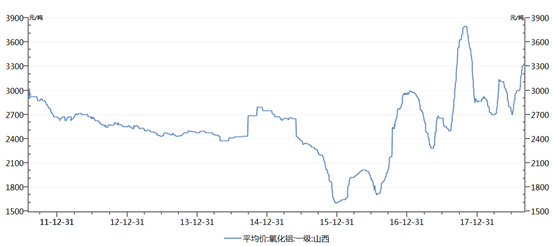

氧化铝:国外风波不断,国内环保趋严,氧化铝有望继续上涨。海德鲁氧化铝厂停产和俄铝制裁事件持续发酵,美铝西澳工人罢工给生产带来隐患,境外氧化铝供给短缺加剧,推涨海外氧化铝价格。

环保高压持续,国内氧化铝价格走高。5月因环保问题山西、河南等地矿石供应趋紧;采暖季临近,氧化铝受限产影响或将远超过电解铝;境内外价差扩大打开出口窗口, 2018年氧化铝净出口态势还有望延续,国内氧化铝供需或迎来拐点进入短缺,氧化铝价格有望继续上涨。关注标的:中国铝业、云铝股份、中孚实业、南山铝业。

数据来源:WIND

锂电材料:随着 3C 及动力电池需求整体回暖,钴价有望企稳回升。根据中汽协数据,新能源汽车7月份产销量分别为9万辆和8.4万辆,同比增长分别为 53.6%和47.7%;产量环比6月增加4.7%,销量与6月份持平;1-7月总销量49.29 万辆,同比增长98%。

6月份新补贴政策执行后,动力电池升级换代,新车型逐步进入市场,7月份新能源车产销量和动力电池装机量均恢复较高增速,预计8、9月份环比将继续向好。随着3C及动力电池需求整体回暖,将带动锂钴原材料需求。18年上半年MB钴高(低)级价格由36-36.70美元/磅上涨11%至40.35-40.35 美元/磅,3C及动力电池需求若整体回暖,钴价有望继续回升。关注标的:华友钴业、寒锐钴业。

数据来源:WIND

数据来源:WIND