AI 智能摘要

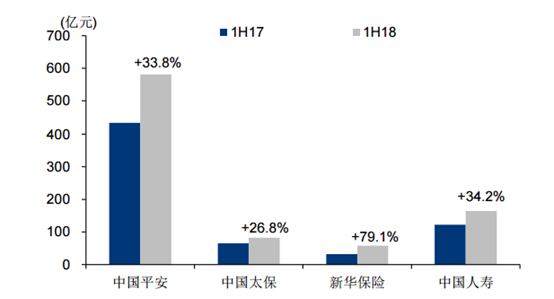

截至目前,上市险企中报业绩已经全部披露,四家险企利润大幅增长,整体表现超预期。四家上市险企 1H18 归母净利润合计为 886 亿元,同比增长35.4%。其中平安、太保、新华和国寿归母净利润分别为 581 亿元(同比增长33.8%)、83 亿元(同比增长6.8%)、58 亿元(同比增长79.1%)和 164 亿元(同比增长34.2%)。上半年资本市场表现低迷,投资端整体承压,业绩大幅增长主要来源于一下几个方面。

数据来源:WIND

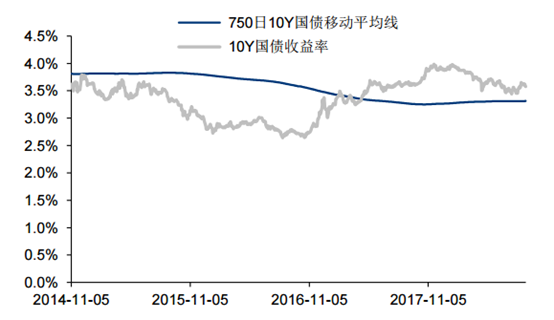

受益于折现率提升,准备金加速释放

由于保险合同准备金计量基准收益率 1H18 提升了 4.08bps,寿险及健康险准备金加速释放。目前来看10 年期中债国债收益率大概率保持在 3.5%-3.7%区间,全年折现率有继续抬升趋势,准备金有望持续释放,利润提升空间值得期待。

数据来源:WIND

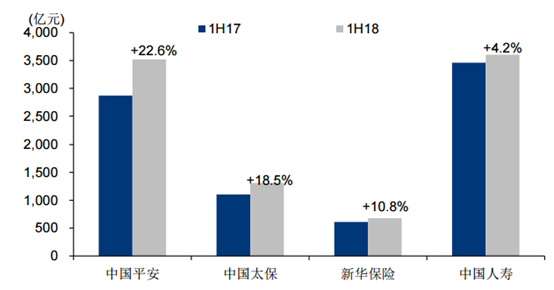

寿险渠道持续发力,市场份额不断提升

平安、太保、新华、国寿 1H18 年寿险保费收入分别 为 3520 亿元(同比增长22.6%)、1310 亿元(同比增长18.5%)、679 亿元(同比增长10.8%)及 3605 亿元(同比增长4.2%), 在银保监会披露的行业总保费同期增速-7.44%的背景下,实现较高的增长,规模优势日益突出,市场集中度不断提升

寿险保费增速 数据来源:WIND

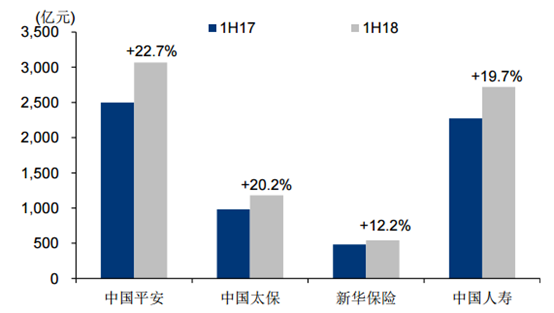

高质量个险占比进一步提升

平安、太保、新华、国寿 1H18 个险渠道保费收入 分别为 3067 亿元(同比增加22.7%)、1180 亿元(同比增加20.2%)、541 亿元(同比增加12.2%)和 2722 亿元 (同比增加19.7%)。上市险企大多保持在 80%左右的个险渠道业务占比,高质量发展道路稳步推进。

个险增速 数据来源:WIND

回归保障本源,保障型产品占比提升。

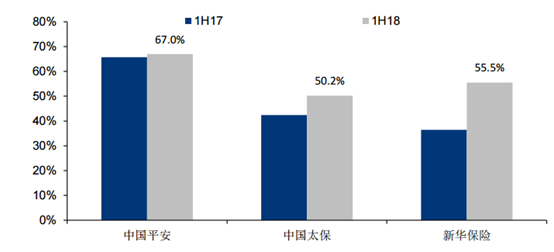

在储蓄险销售不力的背景下,各大险企积极进行产品转型,加速保障险业务推进。中国平安 1H18 长期保障险 NBV 占比为 67%,同比增加1.3个百分点; 中国太保长期保障型产品新单占比 50.2%,同比增加7.8个百分点;新华保险健康险首年新保占比 55.5%,同比增加19.1个百分点。在”保险姓保”的大环境下,笔者认为我国保障型保险产品需求仍有较大缺口,保障险业务推进值得期待。

保障型产品比例 数据来源:WIND

四季度展望:利差收益前景可期

我国目前上市险企利润来源主要来自于利差收益,信用风险、利率走势和资本市场行情将不同程度地影响信用债、利率债和权益资产的投资损益。结合 1H18 的资产配置情况的回顾,笔者将分别从两方面来分析资产端未来的发展态势。

信用风险逐步缓释,信用背书风险防范加强。保监会 2018 年 1 月出台《关于加强保险资金运用管理支持防范化解地方债务风险的指导意见》,要求强化保险机构责任意识,支持保险机构更加安全高效地服务实体经济,防范化解地方债务风险。保险资金多以各类债权、股权投资计划等另类投资的形式参与到实体经济建设中,目前来看信用风险控制将更为严格,这对险企投资信用债将会带来积极影响。

期限利差触底回升,保险公司的利差来源主要由资产端的投资收益和负债端的资金成本共同决定。资产端上大约有 80%投向固定收益类产品,且为了与负债久期适度匹配,各大险企也在年初高利率环境下不断加配长久期债券,十年期国债成为优先标的,因此投资收益与长端利率的变动呈正相关。而负债端久期虽然更长,但资金成本在保单签订时已经确定,与短端利率的变动关系更为紧密,且呈负相关关系。因此笔者用(10Y 国债-1Y 国债)的期限利差来衡量保险公司的利差水平,可以看出期限利差整体处在 0.5%-1%区间水平且保持稳定,对投资端表现有较好的支撑作用。

数据来源:WIND

综上所示,目前各类保费的收入增长态势良好,行业集中度提高,上市险企龙头效应尽显。而且从资产端来看,利差上升可期,这将给险企带来较快的业绩增速。因此笔者认为四季度对中国平安、中国太保、新华保险、中国人寿这四家险企龙头进行布局,将会存在相当大的机会。