AI 智能摘要

9月3日,港交所披露了猫眼娱乐(下称猫眼)招股说明书。 占据国内在线票务市场份额60%的猫眼成立于2013年,美林美银和摩根士丹利为猫眼IPO的联席保荐人,华兴资本为独家财务顾问。有消息指出,猫眼或将于今年年底正式赴港上市。

根据招股说明书,猫眼为中国领先的互联网娱乐服务平台,业务涵盖在线娱乐票务服务、娱乐内容服务、娱乐电商服务和广告服务等。2018年上半年,猫眼月度活跃用户超过1.3亿。根据艾瑞咨询报告,按2018年上半年电影票务交易总额计,猫眼为中国最大的在线电影票务平台,市场份额超60%;2018年上半年,按票务总交易额计,猫眼在现场娱乐票务服务中排名第二。

2018年上半年,猫眼提供宣发支持的电影占中国总票房的90%。按2018年上半年平均月度活跃用户计,猫眼为国内最大的在线电影社区。2018年上半年,猫眼的平均月度活跃用户达1.335亿。此外,根据招股书信息显示,截至2018年6月30日,猫眼平台上的媒体内容月均浏览量11亿,预告片观看量累计19亿次,电影评分近1.5亿条。

伴随着国内电影市场的井喷式发展,猫眼营业收入总额从2015年的5.97亿元人民币增长至2017年的25.48亿元,年均复合增长率达106.6%。截至2018年6月30日,猫眼的营业收入为18.95亿元,同比增长103.5%。经调整溢利净额从2015年的-12.7亿元上升至2017年的2.16亿元,成功扭亏为盈。

公司毛利从2015年的2.98亿元增长至2016年的8.88亿元,到2017年增至17.42亿元,毛利增速分别为197%和96%,实现连续两年近翻番增长。2018年上半年毛利已达11.86亿元。猫眼2015年及2016年的经调整亏损12.7亿元及3亿元(人民币),2017年猫眼宣布扭亏为盈,当年经调整溢利净额为2.16亿元(人民币)。

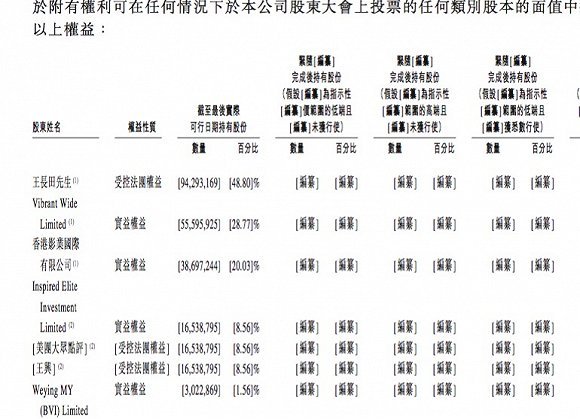

根据猫眼招股书显示,光线传媒及其关联方为第一大股东,持股比例为48.80%;腾讯持股比例为16.27%;美团为8.56%。若猫眼最终港交所上市成功,光线传媒(000251.SZ)等参与者将迎来投资板块的重要一步,而光线传媒董事长王长田此前曾多次表达了希望猫眼尽快上市的想法。

猫眼最初为美团内部孵化产品,2016年被独立拆分为猫眼电影业务,2016年5月,光线传媒控股股东光线控股以1.76亿光线传媒股份和8亿元现金换取猫眼电影38.4%的股权,同时光线传媒以15.83亿元现金购买猫眼电影19%的股权。光线控股和光线传媒此次交易完成后合计持有猫眼电影57.4%的股权,从而获得猫眼实际控制人身份。

2017年9月21日,猫眼电影与微影时代在线票务业务宣布合并,合并后的新公司称为“猫眼微影”,猫眼将注入包括电影和演出票务业务、行业专业服务、电影投资宣发等在内的全部业务,微影时代则将电影票务、演出业务及相关资产合并注入新公司,2017年11月猫眼微影获得腾讯10亿元融资注入。

自光线将猫眼收入囊中后,诸多券商对此给予看好评级,联讯证券在近期表示:目前猫眼和淘票票二者的市场份额基本是六四开,且已经开始持续盈利;从较好的情况看,若猫眼上市,市场回归2017年底时市场对于猫眼的评估,猫眼的盈利将会非常可观,估值可达400-500亿。目前看,光线目前股价对应市值306亿。由于投资收益不确定性较大,若一起打包电影本业和投资收益给予2018年PE25倍,对应市值约250亿,剩下的56亿就可以看作是市场给予猫眼的市值。

今年上半年,光线传媒实现营收7.21亿元,较上年同期下滑29.96%,归属于上市公司股东净利润为21.07亿元,较上年同期大幅增长了426.05%。经营活动产生的现金流量净额为-1.812亿元,较上年同期下滑172.91%。光线传媒今年上半年的投资收益达到22亿元,占利润总额的89.6%。