AI 智能摘要

有大资金流入的地方一定存在赚钱的机会,特别是嗅觉敏锐的QFII,更是擅长价值投资、中长线布局为主,多数情况下获得不菲的收益。随着沪深两市上市公司中报披露接近尾声,外资机构二季度的投资图谱也逐渐清晰。

通过对QFII持股梳理发现,继续增持南京银行,持股数量总数达到12.6亿股,以6月29日收盘价7.73元计算,总市值超97亿元,接近100亿人民币,是什么原因值得QFII重仓持有呢?这里通过对南京银行分析,从2个角度筛选可以布局的股票。

QFII二季度持股

继A股纳入MSCI新兴市场指数以及放宽外资参股券商政策之后,近期ZJH拟修订QFII、RQFII制度规则,统一准入标准,放宽准入条件,扩大境外资金投资范围。

从上半年QFII的投资标的来看,截至8月20日,在已披露半年报的公司中,有76家公司被QFII不同程度持股。其中,QFII共重仓持有沪深主板个股45只,重仓持有中小创个股31只。持股占流通股比例在1%以上的股票有46只。如下图:

(QFII持股比例在1%以上的名单)

从这些名单看出,QFII对南京银行、飞科电器、安正时尚持有的股份占流通股的比例均在10%以上,其中飞科电器、安正时尚分别是2016年、2017年上市的次新股,由于股本尚未完全解禁,因此占流通股比例较高。

而南京银行则是全流通股,QFII二季度末较上期增持了3.1亿股,耗资20多亿,持股总数也达到12.6亿股。根据持股比例和收盘价计算,总的持股市值接近100亿元。为何QFII重金增持南京银行呢?

南京银行基本面

南京银行是2007年7月上市的,地方国资控股的商业银行,国资持股13.68%,而法国巴黎银行曾以战略投资者身份持有12.682%的股权,随后在2012年第四季度增持了总股本的1.999%的股份,持股比例提升到总股本的14.68%,成为公司的第一大股东。

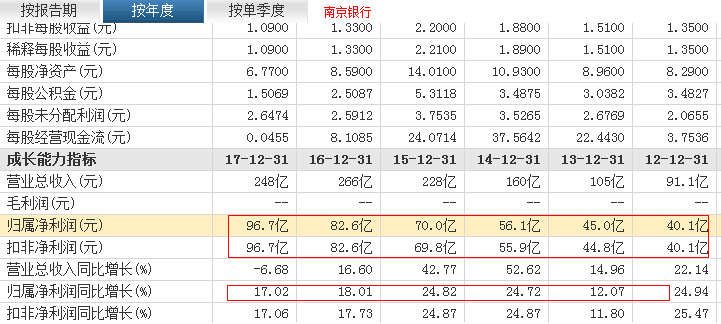

(南京银行财务简表)

从2012年公司的净利润和增幅来看,公司扣非净利润实现量上的增长,从2012年的40.1亿元,到2017年的96.7亿元,5年的时间里翻了1倍多。但是从同比上看,近两年利润增速上有所下滑。

但是根据2018年上半年业绩报显示,归属于母公司股东的净利润59.78亿元,同比增加8.73亿元,增幅17.11%,不良贷款率为0.86%,与去年同期持平。一级资本充足率此前已经连续三年下滑,2015年-2017年分别为10.35%、9.77%、9.37%,今年上半年首次上升为9.73%,也实现了四年来首次增长,说明公司业绩好转。

从股价表现看,从4月2日到8月20日股价,股价跌幅仅为7.93%,同期上证指数跌幅为14.85%,可以说表现明显强于大势。

投资机会

从上面看出,QFII投资南京银行有两个原因:其一是南京银行业绩转好,利润实现增长,而股价低迷为增持提供机会;其二是南京银行股权分散,原控股股东持股比例低。通过战略投资,以及二级市场增持,轻松获得控制权。

那么其他银行股值得不得投资呢?从板块指数表现看,银行板块指数在7月6日创新低之后,震荡走高,而近期股指在创新低的情况下,银行板块仍然未能跌破7月6日低点,说明资金已经认可目前投资价值,存在建仓的行为。

(银行板块指数K线图)

从QFII的价值投资角度看,根据8月20日盘后数据显示,跌破净资产的银行股有17家,其中已披露半年报且业绩增长的有南京银行、华夏银行、平安银行。剩下14家破净,且尚未披露半年报,交通银行市净率为0.68倍,仅次于华夏银行。

(破净银行股名单)

另一方面,根据控股股东持股比例较低的角度出发,选择宁波银行控股股东持有17.07%股份,新加坡华侨银行持有15.37%,不排除继续增持。当然还有新上市农村商业银行,这些银行控股股东持股比例整体偏低,等中报披露之后,在跟踪QFII的投资行为。