AI 智能摘要

股票回购,是国际资本市场上市公司将现金返还给投资者的一个常用手法,是资本市场的一个重要风向标。

这个信息对于投资者非常重要。香港联交所官方信息披露网站——披露易上甚至设置了一个一级入口,每个交易日收市后披露当日上市公司回购股票的详细数据。

美股上市公司对于回购信息和回购计划的披露也非常充分,回购金额更惊人。

海外资本市场上市公司回购股票的原因众多,简单梳理大致有如下原因:

1、手持过多现金,缺乏有效的投资渠道,将现金回馈给股东。比如巴菲特旗下的伯克希尔哈撒韦。

2、管理层认为股价被低估。

3、为了进行股权激励将回购的股票授予有购股权的员工,这种情况非常普遍,属于例行公事。

4、应对恶意收购的自保行为,狙击潜在买方。这通常在收购战中使用。

5、遭遇做空时支撑股价,对抗空头。这在最近两年港股和美国中概股遭遇做空时时屡屡被使用。

6、大股东股票高质押,面临爆仓危险,用公司的资金拉抬股价为自己解困。

7、边回购边大额发放股权激励,变相稀释其他股东权益,为管理层牟利。

8、使用公司资金为大股东的减持接盘。

……

无论港股还是美股,股票回购的水都很深。整体上来讲,股票回购是好事情,本质上是向投资者返还资金。但从实际操作层面来讲,如果规则上有漏洞,也可能成为管理层和大股东牟利的工具,尤其是港股市场,当配合其他手法时,花样就比较多。

尽管在存在制度漏洞时,股票回购在某种情况下会被异化,但从海外市场的实践经验上来看,总体上仍然利大于弊,对于维护中小股东利益有相当正面的作用。港美股一些优质公司大手笔回购动作往往会提升市场信心,对股价形成支撑。

举两个著名的例子。

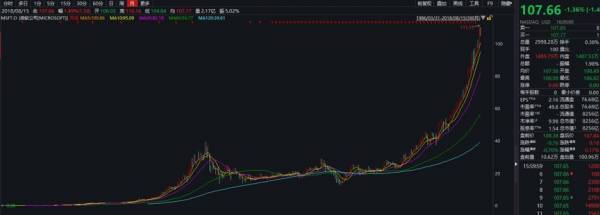

一个是在港股上市的汇丰控股(0005.HK),过去7年半汇控耗资65亿美元进行回购,在过去两年多的时间里股价上涨超过50%,成为港股走势最强的大型金融股。

另一个是微软(MSFT.O),过去十年耗资1188亿美元进行股票回购,对股价形成支撑作用,复权股价屡创新高,近期已经站稳8000亿美元总市值。

但是,善于融资的A股上市公司们过去多年在股票回购上的表现并不算理想,上市公司更擅长通过定增、配股等方式从市场上融资。

根据证监会披露的数据,2013—2016年,A股股权再融资总额达到30920.22亿元。

沪深交易所并没有采用香港联交所类似的方式以表格的方式逐日公布股票回购详情,但仍可以查询到上市公司的回购公告,只是作为研究者的数据整理工作相对比较繁重。

而面包财经根据上交所、深交所、上市公司公告、wind以及东方财富网等数据源所能搜集到的2013—2017年A股上市公司回购总额只有424.5亿元。这个数据可能会有部分遗漏,但经过多个数据源的交叉核对之后,基本反映了市场的整体情况。

但是,在数据整理过程中,我们也发现了一个新的趋势:2018年上半年,尤其是在上证综指跌破3000点之后,A股上市公司的回购频率和回购金额明显增加。

统计数据显示:2018年1-7月,沪深两市上市公司共计完成回购511次,涉及380家公司,累计回购23.88亿股,累计回购金额167.58亿元;较2017年同期相比回购公司增长了141家,累计回购金额和股数较2017年同期分别增长295.44%和116.99%。

以下是2013-2018年前7个月已完成回购总金额变化:

从近6年的回购数据来看,2018年1-7月已完成的回购总金额处于6年中的最高位,达到167.58亿元。而在A股走牛的2014年和2015年上半年,回购金额明显降低。2015年1-7月已完成的回购总金额只有10.49亿元。

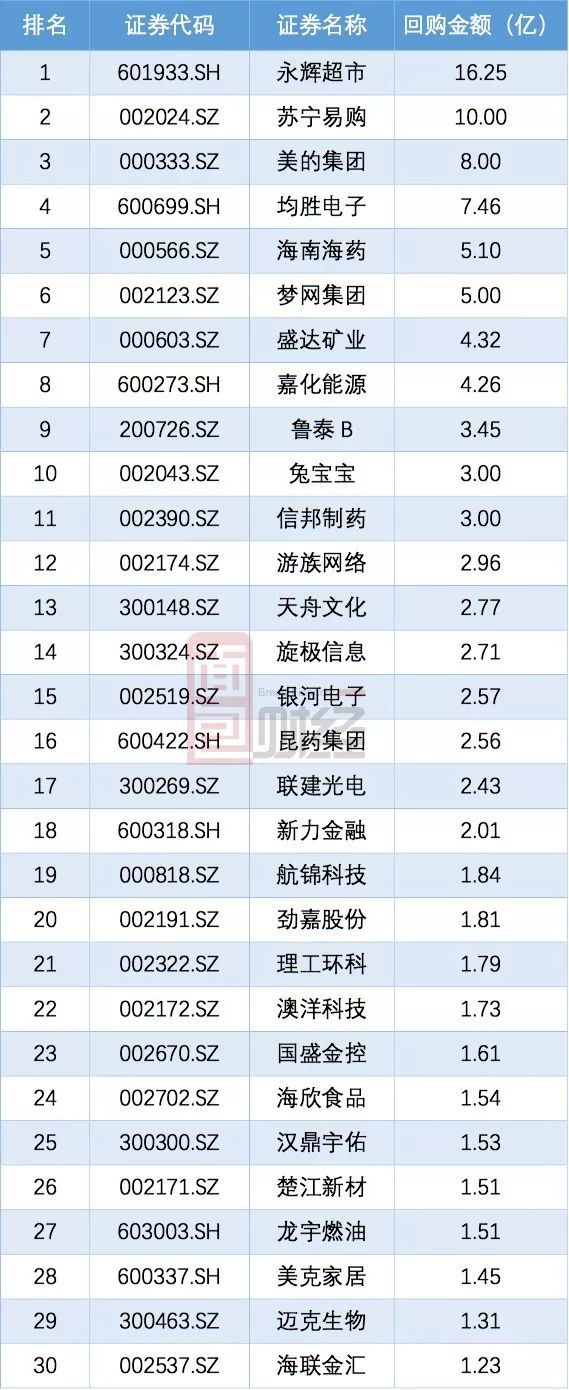

以下为2018年1-7月A股回购排行榜上排名靠前的公司。

1-7月A股回购:股权激励和市值管理是重要因素

根据Wind数据并参照上市公司公告,我们按照2018年1-7月回购金额,整理出了排名前30的上市公司:

A股回购在过去半年激增,与相关股价走势有一定关系,但也并不必然意味着股价被低估了。原因很多,包括股权激励、市值管理、盈利补偿等多种因素。

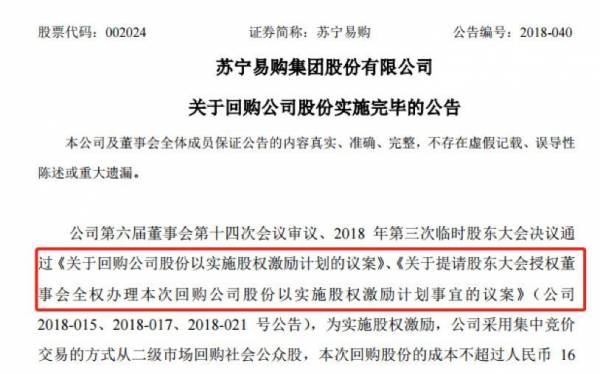

翻查公告,排名居前的永辉超市、苏宁易购和海南海药其回购的目的均是为了实施股权激励计划。以苏宁易购公告为例:

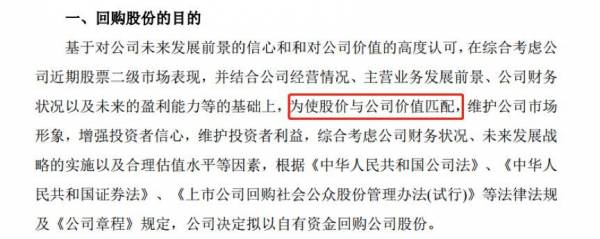

而美的集团、均胜电子、嘉化能源等上市公司进行回购则是为了使股价与公司价值所匹配,而进行的市值管理。以美的集团公告为例:

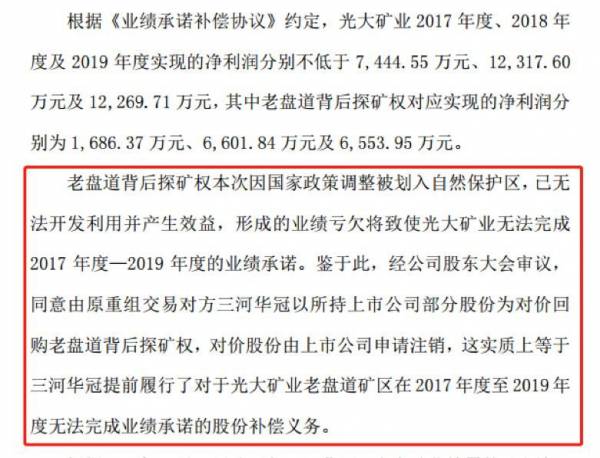

盛达矿业的回购则属于盈利补偿。主要原因为公司在2016年实施了重大资产重组后,由于政策调整导致所收购的子公司光大矿业无法完成2017年度—2019年度的业绩承诺。鉴于此,经公司股东大会审议,同意由原重组交易对方三河华冠以所持上市公司部分股份为对价回购老盘道背后探矿权,对价股份由上市公司申请注销。

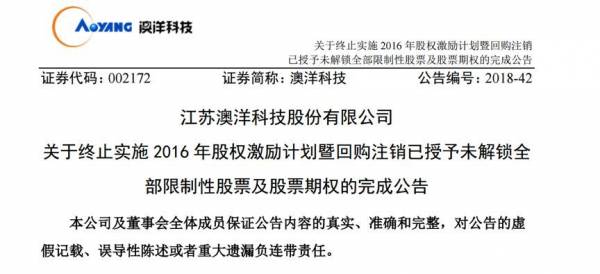

澳洋科技的回购则是由于公司所处市场经营环境变化及公司股价波动的影响,预计剩余行权/解锁期的股票期权和限制性股票无法达到行权或解锁条件,公司继续实施本次激励计划将难以达到预期的激励目的和激励效果。因此,结合公司未来发展计划,经公司与激励对象协商一致,公司董事会审慎决定终止实施2016年股权激励计划,并回购注销已授予未解锁全部限制性股票及股票期权。

A股上市公司过去几个月回购金额迅速增加,是否意味着市场已经见底?作为一个理性的研究者我们不能轻易粗暴的给出结论。

但是,当市场低迷时,那些手握巨额现金的公司如果能进行适当的回购以提振市场信心,是非常值得鼓励的。

行业分布:信息技术和工业是回购密集行业

最后,我们以Wind一级行业分类为标准对2018年和2017年前7个月已完成的回购进行了行业分布统计,其中工业与信息技术两大行业进行回购的上市公司最多均为101家,其次是可选消费行业,完成回购的上市公司为62家。

而2017年1-7月进行回购的上市公司主要分布在信息技术行业,共71家上市公司进行了回购,其次是工业行业和可选消费行业,完成回购的上市公司分别有55家和38家。

总体来看,2017年和2018年前7个月A股回购的行业分布未发生较大变化,进行回购的上市公司大多还是分布在工业、信息技术和可选消费行业。(JW)