AI 智能摘要

土耳其危机持续发酵。8月13日,亚太市场开盘大跌,然而避险资产黄金延续了今年以来的颓势,仍未出现丝毫避险功能迹象。

截至当日早盘收盘,香港恒生指数收跌1.8%,港元兑美元触及7.85弱方兑换保证水平;日经225指数早盘收跌1.6%、东证指数早盘收跌1.7%;韩国首尔综指跌幅扩大至1%;沪指收报2746.9点,跌1.73%;人民币中间价下调234点报6.8629,美元指数维持在96.3的强势区间。

“美元基本面依旧十分强劲,二季度GDP创四年最快增速、美联储继续遥遥领先于其他央行加息、美股仍接近历史高位,美债收益率高位企稳,这些因素使得投资美国极具吸引力,为美元升值提供有力支撑。由此我们看到即便全球冲突不断,作为传统的避险资产——黄金黯然失色,现货金价仍徘徊于12个月低位附近,显然美元夺去了黄金的光环。”FXTM富拓中国市场分析师钟越对第一财经记者表示。

7月以来,避险资产黄金不断成为空头狙击的目标。截止7月24日当周,对冲基金将COMEX黄金合约净空头头寸增加至2006年以来的最高水平。同时瑞郎也在丧失吸引力。世界黄金协会(WGC)全球首席策略师里德此前对第一财经表示,目前空头仍未退去,黄金的走强可能要等四季度。

土耳其危机持续发酵

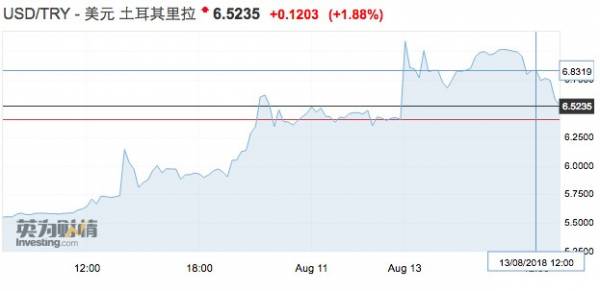

目前,土耳其危机似乎难言终结。8月13日,在土耳其央行的干预下,土耳其里拉兑美元持续回升,跌幅一度收窄至1.2%,现跌2.3%,早盘一度跌逾10%。此前土耳其央行发布稳定外汇市场的声明。

8月10日(上周五),土耳其遭遇“雷曼时刻”——美国总统特朗普授权把对土耳其征收的钢铝关税翻倍,美土关系持续交恶,土耳其货币里拉对美元狂泻近20%,里拉的买卖价差(交易商愿意买卖里拉的价差)已扩至2008年全球危机最严重时的水平,即雷曼兄弟破产后的水平。

除了欧美银行股大跌(担忧其对于土耳其的风险敞口),当周全球市场还来不及完全反应。本周一开盘,土耳其危机的溢出效应迅速在新兴市场得以体现——MSCI亚太指数跌幅扩大至1.3%;10年期印尼国债收益率升21个基点,为6月以来最大单日涨幅;印尼雅加达综指跌幅扩大至3.2%,为2016年11月以来最大盘中跌幅;印尼央行为稳定汇率开始干预汇市;南非兰特兑美元跌逾7%,创两年新低。

土耳其是一个非常依赖外资的国家。2018年第一季度,土耳其外债总额达到4667亿美元,占GDP的55%左右。同时,土耳其对外贸易长期处于逆差状态,2017年贸易逆差占其对外贸易总额的近20%,相当于GDP的9%。今年6月,该国外汇储备已经下降至740亿美元,远低于官方1500亿-1650亿美元的目标。

该事件对欧美市场的影响也会逐步体现。数据显示,土耳其业务对西班牙BBVA上半年利润的贡献为14%,对意大利裕信银行合并利润的贡献为9%,不过这两家银行在该国的资本敞口有限。

上周五,法国巴黎银行、意大利裕信银行和西班牙BBVA上周五分别急跌3%、4.75%和5.1%。即使是风险敞口相对较低的美国公司也未能幸免。花旗上周五创下5月以来最大跌幅,收跌2.4%,高盛也收跌1.8%,摩根大通、富国和美银也收低。

黄金难敌强美元

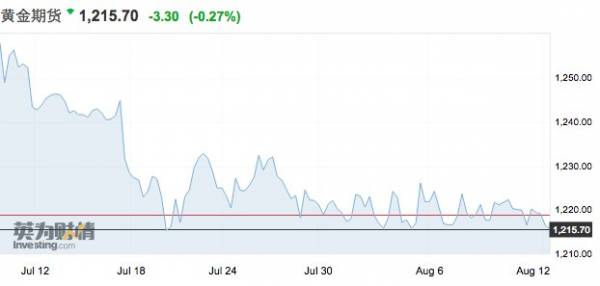

即使市场如此震荡,从市场来看,黄金似乎一直没有显现出避险的功能。

截至北京时间8月13日12:00,国际金价报1215美元/盎司,较今年一季度末接近1400美元/盎司的高点大幅下挫。上周黄金势将基本持平,此前连续四周下跌。

截至上周,美国商品期货交易委员会(CFTC)数据显示,投机者持续下调Comex黄金净多头至2015年12月以来的最低位,其中多头仓位下滑6千手,空头增加9千手。上周,黄金价格持续下跌,但是不及预期的美国就业数据在上周五将金价重新拉回1210美元/盎司以上。

强美元可能是黄金疲软的最佳解释,以美元计价的黄金显得缺乏吸引力。8月10日,美元指数在恐慌情绪和强劲的数据支撑下大幅攀升,不但站稳了95的重压阻力位置,并在当日一举突破96,涨幅近0.76%。从年初88.2的低点算起,美元指数至今的累计涨幅已高达近9%。8月13日12:00,美元指数报96.33。

尽管就中长期来看,分析师预计美元兑主要货币的涨势将在未来六个月内失去动能。不过就短期而言,美元多头并没有逆转迹象。多位交易员对记者提及,一旦出现极端事件,导致美元指数上破96,下一个关键点位就是97和100。

同时,美国经济逐渐走强,美联储今年仍剩余2次加息进程,全球货币流动性加速回流美国。避险资产也在美国经济持续走强之际,出现大幅度的下跌。

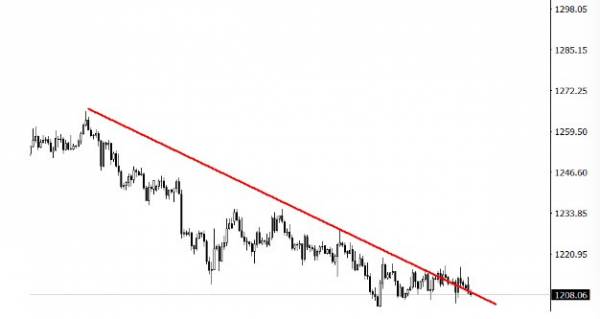

随着因美元升至13个月高位,投资者进一步清理黄金头寸。Scotia Mocatta的分析师称,动能指标显示,黄金将进一步下跌,支撑位在2017年7月触及的低位1204.90美元。

嘉盛集团首席外汇分析师黄俊对记者表示,“上周因为美土争端带来的风险情绪,黄金略有所涨,并上破趋势线。总体来看,行情的上涨实在太弱,多头几乎是无力的,这显示出本周仍有下跌风险。”

跨市套利资金入进场

尽管短期内单边做多情绪较淡,但套利资金开始蠢蠢欲动。

目前,世界主要黄金三大交易地为伦敦、纽约和上海。伦敦金和芝加哥COMEX金都是以美元作为计价货币,上海拥有上期所和黄金交易所两个人民币品种的黄金。由于美元升值,上海金和纽约金已经呈现分化走势,这就吸引了部分资金进场套利赚取人民币贬值的利润,即通过做空COMEX黄金、做多沪金而进行跨市套利。

“最近的确存在这种套利情况,而且这在2015年也曾出现过,从某种程度上,也是在押注前期人民币的走势。”资深宏观交易员袁玉玮对对记者表示。

至于国际金价何时反弹?最佳策略仍是等候。目前,半年期黄金波动率只有10.5%,这是十年来的最低水平,市场似乎处于不可持续的“均衡”状态中。但是,这种“均衡”并不一定很快终结。目前以黄金为首的避险资产持仓量低,未来仍需要观察美国和全球经济状况。

“比起地缘政治风险,当在金融系统承压、经济下行的时候,黄金才会再次发光,我们的确将黄金作为一个安全港,但它并不是一个可以持续的地缘政治安全港。”里德告诉记者。